- En

- Fr

- عربي

الاقتصاد اللبناني: معالم الأزمة، ملامح الحل

مقدمة

يكاد اللبنانيون ان ييأسوا من الحالة الاقتصادية والمعيشية التي تتخبط فيها البلاد منذ اواسط التسعينيات. فبعد انتهاء الحرب والفورة العقارية والاعمارية التي دامت سنين معدودة (من 1992 الى 1996)، دخل الاقتصاد اللبناني حالة من الركود الاقتصادي العميق وفقدان فرص العمل، مع تفاقم أزمة معيشية كبيرة للفئات محدودة الدخل. ويمكن تفسير الأزمة بأسباب عديدة ومتنوعة يجدر بنا ان نسردها لكي نتمكن بعد ذلك من تلمس طرق ووسائل المعالجة الناجحة.

أولاً : الأسباب المتعددة للأزمة

يمكن تقسيم الأسباب على المحاور التالية:

أ - أسباب بنيوية تاريخية كانت قائمة قبل الحرب:

1- الصراع بين اتجاهين متناقضين في السياسة الاقتصادية اللبنانية

بعد نيل الاستقلال سادت لبنان وجهة نظر اقتصادية تقول بضرورة تخصص لبنان في الخدمات التجارية والمصرفية والسياحية، ولعبت بيروت دور المركز الإقليمي الوسيط بين الاقتصادات الغربية المتطورة والمحيط العربي. وقد أتت الظروف الإقليمية لتساعد وتدفع هذا الاتجاه نحو سياسات اقتصادية في لبنان يهيمن عليها حصريا مبدأ تشجيع القطاعات الخدماتية على حساب القطاعات الإنتاجية، الزراعية والصناعية. فالانقلابات العسكرية التي حصلت في دول الجوار وتحول اقتصاداتها الى اقتصادات اشتراكية مقفولة، وهروب الرساميل العربية الى لبنان، وكذلك رجال المال والأعمال الذين وجدوا في بلدنا جو الحرية الاقتصادية، كل ذلك كان من العوامل التي أعطت دفعة قوية للاقتصاد اللبناني. هذا، بالإضافة الى قدوم اللاجئين الفلسطينيين الى لبنان والذين اصبحوا يداً عاملة رخيصة، مما زاد من ربحية المنشآت الاقتصادية .

غير انه كان واضحاً بان بيروت وبعض مناطق جبل لبنان كانت المستفيدة الوحيدة من هذه التطورات، وان العنصر الشاب المنتمي الى المحافظات الأخرى والمناطق الطرفية لم يكن يجد فرص العمل الكافية؛ وقد كانت البنية التحتية المناطقية ما تزال متخلفة، سواء بالنسبة الى شبكة الطرق والمدارس أو المستشفيات ومياه الشفة، فضلاً عن عدم توفر الكهرباء.

عندما وصل الرئيس فؤاد شهاب الى سدة الحكم عام 1958،عمل على تغيير السياسات الاقتصادية التقليدية السائدة منذ عهد الاستقلال والمختصرة في مبدأ »دعه يعمل دعه يمر«

(Laissez Faire Laissez Passer) الذي كان يحمي مصالح القطاع التجاري والخدماتي بالدرجة الاولى. ولم يتوانَ الرئيس شهاب عن العمل بمبدأ تدخل الدولة في الاقتصاد، فأقام العديد من المؤسسات ليصبح الاقتصاد الوطني قوياً ومتوازناً . وقد أسس البنك المركزي واصدر قانون النقد والتسليف؛ كما انشأ مصلحة الإنعاش الاجتماعي ووضع أسس إقامة صندوق الضمان الاجتماعي، واهتم بشكل خاص بتطوير الزراعة وبإقامة المشروع الأخضر لاستصلاح الأراضي، كما انشأ مكتب الحرير ومكتب الفاكهة، و أسرع في تنفيذ سد القرعون في البقاع. واهتم الرئيس شهاب أيضاً بتطوير البنى التحتية، وبشكل خاص توسيع مرفأ بيروت وإنشاء مخازن الحبوب فيه، وتطوير شبكة الطرقات. هذا بالإضافة الى اهتمامه الكبير بتطوير الجامعة اللبنانية، ولا سيما الفروع العلمية فيها، وتوسيع رقعة التعليم الرسمي الذي اصبح منافساً بكفاءة وجدارة للمدارس الخاصة، ناهيك عن الإصلاح الإداري بإنشاء مجلس الخدمة المدنية ووضع قانون المحاسبة العامة.

وتمت كل هذه الإنجازات في ظرف سنين معدودة ومن دون ان يترتب على ذلك أي مديونية تُذكر على الخزينة اللبنانية. وعرف لبنان من جراء السياسات الشهابية فترة ازدهار لا مثيل لها في تاريخه الحديث. وللتذكير، تجدر الإشارة الى ان معدلات ضريبة الدخل التصاعدية كانت تصل الى 43% على الشطور العليا من الدخل من دون ان تثير اي شكوى من قبل فعاليات القطاع الخاص. لكن بعد رحيل الرئيس شهاب من السلطة، عادت السياسة الاقتصادية اللبنانية الى سابق عهدها، مع العلم ان الصادرات من المنتجات الزراعية والصناعية كانت قد ارتفعت بشكل كبير جداً تحت تأثير الإصلاحات الشهابية من جهة، والطلب المتزايد على المنتجات اللبنانية من الدول العربية التي بدأت تغتني بسرعة فائقة، على اثر ارتفاع أسعار النفط مع بداية السبعينيات من القرن الماضي، من جهة اخرى . غير ان المناطق الطرفية، وبشكل خاص الجنوب وعكار والبقاع، لم تستفد من معدلات النمو العالية التي عرفها لبنان خلال عهد الرئيس شهاب وبعده، مما خلق جواً دافعا لانخراط الجيل الشاب في الأحزاب السياسية العقائدية التي بدورها انخرطت في النزاعات الإقليمية التي اشتدت وطأتها بعد حربي 1967 و 1973.

2-الاتجاه التاريخي نحو اضمحلال النشاطات الريفية والزراعية والنشاطات الحرفية في لبنان

ان النشاط الاقتصادي الرئيسي للبنانيين خلال تاريخهم الطويل كان مرّكزاً في الأعمال الزراعية والحرفية، وقد ضُرب هذا النشاط ابتداء من القرن التاسع عشر، عندما لم تحمِ السلطنة العثمانية نشاطات أقاليمها الاقتصادية من منافسة المنتجات الاوروبية. و نتج عن ذلك تحولات اقتصادية واجتماعية ضخمة في جبل لبنان، كما في المدن الساحلية والداخلية الرئيسية، إذ بدأ اللبنانيون يبحثون عن لقمة العيش خارج الوطن من خلال الهجرة الى القارتين الأميركية والأوروبية، كما عانت المدن اللبنانية من هجرة عشوائية من الأرياف اليها من دون ان تتوفر فرص العمل الكافية لاستيعاب هذا العدد الكبير من المهاجرين. وقد تزايدت هذه الهجرة الداخلية بعد الاستقلال وتواصلت حتى اندلاع الفتنة الفتاكة عام 1975. وعلى خلاف نموذج دولة سويسرا إذ كان يدعي البعض ان لبنان هو »سويسرا الشرق«، فان الحكومات اللبنانية المتتالية - باستثناء عهد الرئيس شهاب - لم تهتم فعلياً بوقف سيل الهجرة من الأرياف والمدن الثانوية الى عاصمة البلاد، بينما كان هم دولة سويسرا تحقيق إنماء متوازن بين كل المقاطعات السويسرية وتطوير العواصم المناطقية والحؤول دون تركز السكان في العاصمة الفيديرالية. اما في لبنان فقد أصبحت العاصمة تحتوي على نصف سكان لبنان في نهاية الستينات، كما ترّكز 80 % من سكان لبنان على الشاطئ البحري ومدنه، وهذا خلل كبير في أية بنية اقتصادية،وهو مكلف للغاية من جميع النواحي، وبشكل خاص من ناحية حماية البيئة والمرافق السياحية الرئيسية. هذا بالإضافة الى عدم احترام قوانين التنظيم المدني وعشوائية طرق البناء في مدن لبنان وجباله.

3- تطوير ذهنية الاتكال على تحويلات المغتربين والظروف الإقليمية لتأمين الموارد المالية للبلاد.

لقد عوضت عن خسارة المداخيل الزراعية والحرفية، تحويلات المغتربين اللبنانيين في الخارج الى ذويهم في الوطن، فاعتاد جزء من اللبنانيين على العيش من هذه التحويلات دون القيام بعمل منتج . كما ان الفعاليات الاقتصادية التي يسودها كبار التجار واصحاب المصارف والأرصدة المالية الكبيرة والعقارات، اكتفت بالإتكال على التطورات الإقليمية المساعدة للاقتصاد اللبناني، فبعد عهد الانقلابات أتى عهد الازدهار النفطي الذي فتح مجالات واسعة للبنانيين بالإثراء السريع عن طريق العمل في الدول المصدرة للنفط والتعامل مع الاقتصادات النفطية.

واستمرت هذه الذهنية حتى بعد الحرب (كما سنرى لاحقاً).

وقد طورت النخبة الاقتصادية اللبنانية فكرة ان لبنان يجب ان يصبح نوعاً من الإمارة التجارية والمالية للجوار العربي وكبار رجال الأعمال الغربيين، على غرار مونت كارلو، وانه يمكن اختصار لبنان و نشاطاته الاقتصادية في الأحياء الراقية من العاصمة وبعض المراكز السياحية التقليدية او الجديدة (مثل مراكز التزلج على سبيل المثال).

ب - أسباب ناتجة عن التطورات التي حصلت في لبنان والمنطقة خلال سنوات الفتنة (1975 - 1990).

1- تطورات المنطقة

حصلت خلال هذه السنين تطورات عملاقة في المنطقة العربية يمكن تلخيصها بالشكل التالي :

- تطوير هائل لاقتصادات دول الخليج العربي حيث استعملت إيرادات النفط المتعاظمة في إقامة البنى التحتية المتطورة للغاية وإنشاء المصارف العملاقة المتعددة الفروع عالمياً، وكذلك إقامة مجموعات تجارية ضخمة ومترامية الأطراف والاختصاصات، بالإضافة الى تطوير الصناعات الحديثة، وبشكل خاص في المملكة العربية السعودية.

- تحول الأنظمة المقفلة والاشتراكية الطابع في أقطار عربية مجاورة الى اقتصادات منفتحة ومحررة من القيود السابقة، التجارية او المالية، وبشكل خاص الاقتصاد المصري الذي استعاد مكانته في المنطقة وانفتح انفتاحاً كلياً على الاستثمارات العربية والأجنبية، وكذلك انفتاح سوريا الجزئي بعد تطوير البنية التحتية وبشكل خاص الطرقات والمرافق والمطارات والاتصالات السلكية واللاسلكية والمرافق السياحية المرموقة.

خلاصة القول ان دور لبنان التقليدي من الاستقلال حتى عام 1975 لم يكن له، عند انتهاء الحرب، الأهمية نفسها والقدرة على التوسط مما كان يدرّ أرباحا كبيرة لكبار رجال الأعمال، بل ان دول الجوار أقامت علاقات اقتصادية ومالية مكثفة مع مختلف الأسواق الخارجية، وأصبحت كل من البحرين مركزاً مالياً مرموقاً ودبي مركزاً تجارياً وخدماتياً عملاقاً.

2- التطورات اللبنانية

على عكس تطورات المنطقة، كانت التطورات في لبنان خلال هذه السنين سلبية للغاية يمكن تلخيصها بالنقاط التالية:

- نزيف بشري لا مثيل له خصوصاً على مستوى الأدمغة والكوادر والمهن الحرة.

- تأخر لبنان عن مواكبة تطور التقنيات العصرية في جميع الميادين، مع الإشارة الى الجهود الجبارة التي بذلها القطاع الخاص خلال الحرب للبقاء، وإيصال المنتوجات والخدمات الى المواطن مهما كلف الأمر في الظروف الأمنية والعسكرية القاسية؛ كما ينبغي الإشارة الى الجهود المبذولة من قبل الادارات العامة لتوفير خدماتها للمواطن، وكذلك جهود شركة طيران الشرق الأوسط التي لم تكف عن العمل في أحلك الظروف.

- تدمير قدرات الإنتاج نتيجة الأعمال الحربية والنهب المنظم من قبل الميليشيات المتصارعة، مما أدى الى تضاؤل القدرات الإنتاجية في كل من القطاع الزراعي والصناعي والسياحي . هذا بالإضافة الى نهب الممتلكات الخاصة وتدمير الكثير من الأبنية السكنية وفقدان الأرواح الكثيرة وإعاقة أعدادٍ كبيرة من اللبنانيين.

خلاصة القول ان الاقتصاد اللبناني قد تراجع تراجعاً كبيراً جداً في تلك السنين، بينما كانت الاقتصادات العربية المجاورة تتطور وتتحدث بشكل متسارع في مقبول هذه الحقبة التاريخية نفسها.

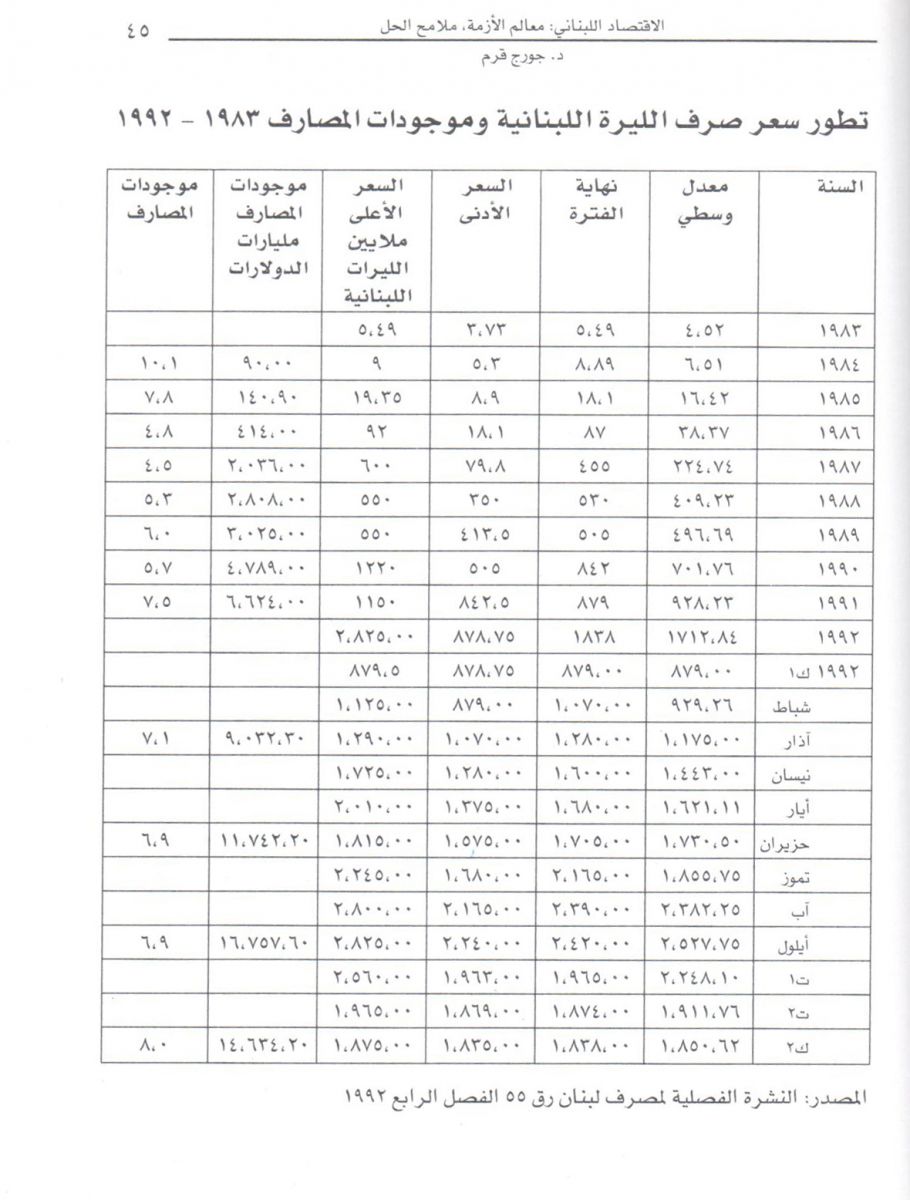

غير انه من الضروري الإشارة الى ان لبنان، بالرغم من فقدان الدولة الجزء الأكبر من مواردها الضريبية خلال الحرب، قد خرج منها بمستوى مديونية داخلية مقبول (كان يعادل 7,1 مليار دولار في نهاية 1990)(1)، وبالاحتفاظ بالمخزون الهام من الذهب في البنك المركزي (اي 9 ملايين اونصة) وبنظام مصرفي قد صمد الى حد بعيد طوال سنوات الحرب وعمل بانتظام تحت أقسى الظروف وبقيت ثقة المواطن اللبناني بنظامه المصرفي والمالي. والجدير بالذكر هنا انه رغم تدهور سعر صرف الليرة بعد الاجتياح الإسرائيلي عام 1982، فان هذا التدهور توقف ابتداء من عام 1988 حيث راح سعر الصرف يتأرجح بين 350 ليرة و879 ليرة للدولار الواحد خلال آخر مراحل القتال العنيف بين مليشيا القوات اللبنانية والجيش اللبناني، وبعد ذلك مرحلة القتال النهائية (»حرب التحرير«). ولم يعد سعر صرف الليرة الى التدهور إلا في عام 1992 بشكل اصطناعي، بينما كان من المفترض بعد وقف القتال ونزع السلاح عن المليشيات وعودة الحياة الاقتصادية الطبيعية تدريجياً الى البلاد، ان يعود سعر الصرف الى التحسن المتواصل بدلاً من هذا الانهيار الذي أصابه عام 1992 ( انظر جدول رقم 1)

ج - أسباب ناتجة عن السياسات الإعمارية

1- تخطيط إعادة الإعمار بفرضية أحادية الجانب

لقد قامت كل الحكومات التي توالت على البلاد منذ نهاية 1992، على فرضية ان الاقتصاد اللبناني يمكن ان يعود الى سابق عهده كمركز خدماتي وسيطي بين الاقتصادات العربية والاقتصادات الغربية المتطورة كما كان الحال قبل عام 1975.

هذا مع العلم ان ما أوردناه سابقا من تطورات ايجابية عملاقة في المنطقة وسلبية في لبنان كان يجب ان يلفت نظر المخططين للسياسة الاعمارية. لكن الذي حصل ليرسخ صوابية هذه الفرضية، أي امكانية استعادة لبنان دوره السابق، هو رهان هذه الحكومات على حصول السلام في المنطقة بشكل حتمي وسريع، بالرغم من كل السياسات الإسرائيلية العدوانية والسياسات الأميركية المنحازة لإسرائيل. وأتت اتفاقيات أوسلو عام 1993 لتزيد قناعة المسؤولين اللبنانيين بأن حصول السلام السريع سيسمح للبنان بأن يتبوأ مركزاً مرموقاً اكثر من ذي قبل في المنطقة. وقد تأثرت الحكومات اللبنانية بخطط الحكومة الأميركية المتحالفة مع إسرائيل عن شرق أوسط جديد، وعن إقامة منطقة تجارة حرة شرق أوسطية تشمل العرب وإسرائيل والأتراك في شبكة من العلاقات الاقتصادية والمالية المكثفة. ورغم كل الإشارات السلبية التي كان يمكن رصدها من التحركات الإسرائيلية، ومنها بشكل خاص استمرار احتلال جنوب لبنان والتوسع الاستيطاني في الضفة الغربية وغزة والجولان المحتل، لم تعدّل الحكومات اللبنانية المتعاقبة خططها الاعمارية المبنية على فرضية مزدوجة خاطئة (استعادة لبنان دوره التقليدي كأن لم يتغير شيء في المنطقة وحصول السلام السريع) التي لم تشمل إلا الإنفاق الباذخ على بعض البنية التحتية المركزة في العاصمة مجدداً، (وهذا ما سنبيّنه في ما بعد).

2- اختصار الاعمار بالبنية التحتية لبيروت الكبرى

اذا كانت الفرضية غير واقعية، فان محتوى خطة »آفاق 2000« (18 مليار دولار) كانت هي بدورها غير واقعية من ناحية ضخامة المبالغ المرصودة، ونظراً لوضع البلاد بعد الحرب وضرورة معالجة آثار الحرب السلبية من جميع النواحي. والجدير بالذكر هنا ان شركة »بكتل« الأميركية المعروفة التي قامت بوضع دراسة تقييمية حول اكلاف اعادة تأهيل البنية التحتية وإعادتها الى ما كانت عليه قبل الحرب، قد قدّرت التكاليف بـ 3,5 مليار دولار. ولا غرابة في ذلك فان حجم لبنان ومساحته صغيرين للغاية، ومهما بلغ الدمار في بعض المرافق العامة، كالمطار والمرفأ والكهرباء والمياه، فان اكلاف إعادة تأهيلها في بلد صغير مثل لبنان لا يتجاوز عدد سكانه بعد الحرب 3 ملايين نسمة، تبقى بطبيعة الحال متواضعة. إنما ما لم يؤخذ بالحسبان، سواء في دراسة شركة »باكتل« او في خطة »آفاق 2000« الموضوعة من قبل مجلس الإنماء والاعمار عام 1993 بناء على طلب الحكومة، فهي اكلاف اعادة تأهيل القدرات الإنتاجية لدى القطاع الخاص سواءً في السياحة، او الصناعة او الزراعة. والعادة بعد الحروب ان تأخذ الدولة في الاعتبار ما أصاب القطاع الخاص من دمار في المنشآت الإنتاجية لتقدم لها أنواعاً مختلفة من الدعم، خصوصاً بشكل قروض طويلة الأمد وبشروط ميسرة، بحيث يقوم أصحاب المنشآت المدمرة او المعطلة بإعادة بنائها او ترميمها، بحيث يستعيد الاقتصاد الوطني قدراته الإنتاجية وتدور بالتالي العجلة الاقتصادية على أسس سليمة ومتينة.

والحقيقة ان خطط الاعمار لم تهتم ابداً بإعادة القدرة الإنتاجية للبلاد، سواء بشكل مباشر (عن طريق توفير القروض الميسرة لأصحاب المصانع المدمرة) او بشكل غير مباشر عن طريق ربط خطة الاعمار بخطة نهوض صناعية، حيث يكون للصناعة الوطنية الأفضلية المطلقة لتزويد مشاريع الاعمار بالمواد والتجهيزات والمنتجات الوطنية. وهذا ما تفعله كل الحكومات الرشيدة في تنفيذ الأشغال العامة والبنية التحتية مما يدعم الصناعة الوطنية وقدرتها التنافسية.

أما في لبنان فذلك لم يحصل، بل فُتح الباب أمام شركات المقاولات العربية والأجنبية، ولم يتمّ حصر تزويد المشاريع بالمواد والتجهيزات الضرورية لها بالشركات الوطنية. وبهذا الاستنكاف فوّتت الدولة اللبنانية فرصة نادرة لإعادة بناء القاعدة الإنتاجية في البلاد بعدما أصابها من دمار خلال الحرب.

بالإضافة الى ذلك تمّ التركيز على بيروت الكبرى والمرافق العامة فيها من دون الاهتمام الكافي بتطبيق مبدأ الإنماء المتوازن المنصوص عليه صراحة في اتفاق الطائف. وكما هو معلوم، فإن انعدام التوازن بين العاصمة وجوارها من جهة، وسائر المناطق اللبنانية من جهة أخرى، هو من المشاكل المزمنة في الاقتصاد اللبناني كما سبق التوضيح.

وإذ نتج عن الحرب، وما أصاب العاصمة من خراب ودمار خلالها، إعادة توزيع النشاطات الاقتصادية الى الضواحي والمدن الرئيسية الأخرى، فان خطة الاعمار قد أعادت التركيز المزمن للنشاطات في العاصمة. لكل هذه الأسباب لم تأتِ الخطة الاعمارية بالنتيجة التي كان يمكن ان ننتظرها، كما حصل في دول أخرى أصابها الدمار نتيجة حرب شعواء.

أضف الى ذلك عدم اهتمام الحكومات المتتالية بما عاناه اللبنانيون من فقدان في الأرواح وإعاقة العدد الكبير من الناس. فالعادة بعد الحروب ان تقدّم الدولة المساعدات الى العائلات التي فقدت أحد أفرادها او اكثر او التي تتحمل عبء العناية بمن أصيب بإعاقة جسدية نتيجة للحرب، وهذا للحفاظ على كرامة المواطن وارتباطه بالوطن ودولته. أما ما حصل في لبنان، فقد كان نزيفاً مالياً عشوائياً عبر إقامة صندوق المهجرين الذي وزع التعويضات عن فقدان المسكن من دون ضوابط ومعايير واضحة تطبق على جميع المواطنين الذين تمّ تهجيرهم من بيوتهم. وبعد اكثر من عشر سنين من العمل المتواصل لم تكتمل عملية التعويض، وقد فُتح حق التعويض الى الأبناء والأقارب بشكل عشوائي من دون ان نرى نهاية لهذه العملية. وتُقدر الأموال المُنفقة في هذا الخصوص حتى الآن ما يقارب ثلاثة آلاف مليار ليرة لبنانية.

أضف الى ذلك أيضا تضخيم تكاليف الاعمار ووضع أولويات غير منطقية عند التنفيذ، كترميم المدينة الرياضية وهدم المطار القديم، بعد بداية توسيعه، لإقامة مطار جديد، وكذلك الأموال التي صرفت على قطاع الكهرباء بشكل جنوني من دون ان تعود مؤسسة كهرباء لبنان الى الأداء الرفيع والأرباح التي كانت تجنيها قبل الحرب، ومن دون ان يستفيد كل المواطنين من التزويد بالطاقة بشكل متواصل وبأسعار مقبولة.

ولا بد هنا من التذكير بإهمال قطاعات رئيسية في التنمية مثل تطبيق خطة شاملة لمعالجة النفايات وتكرير مياه الشرب وتجديد شبكات مدّ المياه.

ورغم طموح الخطة، فان مجلس الإنماء والإعمار لم يصرف اكثر من ثمانية مليارات دولار (بما فيه سحب القروض الميسرة من مؤسسات التمويل العربية والدولية). فكيف اذن تراكمت على البلاد هذه المديونية الخارقة التي تزيد عن 32 مليار دولار في نهاية 2002؟

قبل ان ندخل في تفسير هذه الظاهرة، لا بد من الإشارة الى انه تمّ تخفيض تصاعدية ضريبة الدخل الى مستويات دنيا، أي بين 2 % و 10 %. وهذا إجراء غريب للغاية في بلد يخرج من حرب شعواء ويحتاج الى الإيرادات الضريبية الإضافية لتمويل نفقات الاعمار وتقديم التعويضات والتسهيلات للمواطنين والشركات المتضررة من الأعمال العسكرية والحربية. وليس من بلد خرج من سنين طويلة من الحرب إلا وقام بفرض ضرائب استثنائية على الثروات والمداخيل العالية، ولو بشكل مؤقت، او قام بفرض اكتتاب الزامي في سندات خزينة طويلة الأمد وبفوائد منخفضة (3 او 4 % بغض النظر عن نسبة التضخم) لكي تتوفر للدولة إمكانيات التعويض عن الخسارات وتحمل تكاليف إعادة ترميم البنية التحتية. وهذا مبدأ رشيد ومنطقي اذ ان على الأثرياء، خصوصاً أولئك الذين بنوا الثروات من خلال الحرب، بأن يساهموا في إعادة بناء الوطن ومساعدة الفئات غير الثرية التي تضررت ضرراً بالغاً بسبب الحرب. هكذا يتم تطبيق مبدأ التعاضد بين كل فئات المجتمع الذي يؤمن تماسك الوطن ويحافظ على قدراته الاقتصادية والاجتماعية.

إنما لبنان سلك طريقاً معاكساً تماماً، فقد بادر الى تخفيض الضرائب المباشرة والى إصدار سندات خزينة بفوائد مرتفعة للغاية، أصبحت وسيلة رئيسية للإثراء السهل للقطاع المصرفي وكبار المتمولين والمودعين. والحقيقة ان النظام المالي والنقدي الذي تم العمل به ابتداء من نهاية 1992 اصبح مصدراً رئيسياً لتدهور وضع المالية العامة وتراكم المديونية الهائلة.

د- أسباب ناتجة عن السياسات النقدية والمصرفية

1- سياسة سعر الصرف ودولرة الاقتصاد

كما ذكرنا سابقاً ان سعر صرف الليرة اللبنانية مقابل الدولار كان قد استقر ما بين 800 الى 1000 ليرة لبنانية للدولار الواحد في نهاية الثمانينات وبداية التسعينات. لن ندخل هنا في تفصيل العاصفة التي مرّت على سوق القطع خلال الربيع والصيف من عام 1992 والتي أدّت الى سقوط حكومة الرئيس عمر كرامي والإتيان بحكومة الرئيس رشيد الصلح لمدة قصيرة لتنظيم الانتخابات النيابية ومن ثم الإتيان بحكومة الرئيس رفيق الحريري الأولى. غير انه لا بد من التأكيد بأن المعطيات الاقتصادية والمالية في تلك السنة لم تبرر سقوط سعر الصرف من 879 ليرة الى 2800 ل.ل. للدولار، ومن ثم عودة السعر الى 1800 ل ل في آخر السنة، بدلاً من عودته الى المستوى الذي كان سائداً في السنين السابقة.

انما الغريب في الأمر ان الإدارة الجديدة لمصرف لبنان أصبحت تحول دون زيادة سعر صرف الليرة تجاه الدولار. فكان البنك المركزي يشتري كمية كبيرة من الدولارات بنفس السعر (1800 ل ل) دون ترك الليرة تعود الى مستواها السابق ( بين 700 و 1000 ل ل كما هو مبين في الجدول) وربما اكثر لو لم يتدخل مصرف لبنان هذا التدخل الواسع لمساندة الدولار والحفاظ على سعره العالي تجاه الليرة. وقد بدأ مصرف لبنان منذ ذلك الحين بإدارة سوق القطع بالتدخل المستمر بدلاً من ترك سعر الصرف عائماً وحراً يعكس حركة سوق الرساميل الداخلة والخارجة، كما كان الحال قبل الحرب و خلالها. ومنذ ذلك الحين اصبح سعر صرف الليرة ثابتاً تماماً تجاه الدولار، ولم يعمل المصرف المركزي بربط سعر الصرف باليورو الى جانب الدولار لكي يعكس سعر الصرف المثبّت لليرة التغييرات في الأسواق الخارجية التي يستورد منها لبنان معظم حاجياته، وهو ما كان ينبغي عمله.

وفي الوقت نفسه فرض مصرف لبنان احتياطات إلزامية على الودائع المحررة بالليرة اللبنانية، بينما أعفى الودائع المحررة بالدولار والعملات الأجنبية الأخرى من هذا الاحتياط الإلزامي، كما نظم غرفة مقاصة للشيكات بالدولار مما سهل استعمال الدولار في المدفوعات الداخلية. وفي الوقت نفسه قام مجلس النواب بسن قوانين تشتمل على مبالغ مالية محررة بالدولار بدلاً من العملة الوطنية (وهذا مناف تماماً لمبادئ السيادة الوطنية)، كما اصبحت كل الوزارات تقبل بتلقي فواتير الموردين للسلع والخدمات بالدولار الأميركي بدلاً من العملة الوطنية، وذلك حتى بالنسبة الى المشتريات الجارية والعادية للإدارات مهما كانت قيمتها.

ومما زاد من الميل الى دولرة شبكة المدفوعات المحلية، الفوائد العالية للغاية التي فرضتها كل من وزارة المالية والبنك المركزي على سندات الخزينة، اذ ان الفرق بين الفوائد على الليرة والفوائد على الدولار قد توسع بشكل عملاق بحيث لم يعد القطاع الخاص، يستعمل الليرة اللبنانية للاستدانة من المصارف، ذلك ان الفائدة على سندات الخزينة بالليرة هي الفائدة المعيارية التي على أساسها تفرض المصارف الفائدة على السلفات الممنوحة للقطاع الخاص وتحدد الفائدة الدائنة على الودائع. ومن جراء ذلك انحصر التعامل بالليرة اللبنانية على جزء من الودائع فقط وعلى دفع رواتب موظفي القطاع الخاص.

أما التسليفات فقد أصبحت كلها بالدولار، فاعتاد اللبناني ان يفتح حسابين لدى مصرفه، أحدهما بالليرة اللبنانية يُستعمل للإيداع والاستفادة من الفوائد العالية، والآخر بالدولار للإيداع واستعماله للمدفوعات الجارية. ومن مساوئ هذا النظام انه شجع بعض المتمولين على الاستدانة بالدولار لدى الجهاز المصرفي لشراء سندات خزينة بالليرة اللبنانية وقبض الفرق الشاسع بين الفائدة على العملتين وهو قد بلغ في بعض الفترات 30 %.

وهنا يبرز التناقض الكبير في السياسة النقدية للبنك المركزي ووزارة المالية، فالفوائد العالية جداً المفروضة على إصدار سندات الخزينة بالليرة لتمويل العجز في المالية العامة هي إشارة واضحة للمكتتب بالسندات، او المودع بالليرة اللبنانية، بأن هناك خطر كبير في الإقدام على الاكتتاب بسندات الخزينة المحررة بالليرة اللبنانية، او الإيداع بالليرة لدى الجهاز المصرفي، وان هذا الخطر يتجسد في احتمال حصول تخفيض سعر صرف الليرة، مما يبرر هذا المستوى العالي من الفوائد. ويظهر التناقض في ان البنك المركزي منذ نهاية 1992 ثبت بشكل متواصل سعر صرف الليرة اللبنانية تجاه الدولار. واصبح كما شاهدنا يدعم سعر الدولار تجاه الليرة. فأين الخطر اذاً من تدهور سعر صرف الليرة خصوصاً في ظل تحقيق فائض في ميزان المدفوعات؟! وربما استعملت الفوائد العالية على الليرة لاستجلاب المزيد من رساميل اللبنانيين المغتربين والعرب، إنما السؤال الذي يتبادر الى الذهن يدور حول ضرورة فرض مثل هذا الفرق الشاسع في الفوائد لاستجلاب الرساميل. ففي هذه الحالة تتحمل الخزينة اللبنانية كلفة ثقيلة لان أهم مصدر لإصدار العملة اللبنانية اصبح إصدار سندات الخزينة بالليرة اللبنانية والدولة غير قادرة على تسديد الفوائد بهذه المستويات الخارقة التي تأرجحت بين 18 % و 42 % في الفترة ما بين 1993 1998.

وهذا ما يطرح قضية أخرى نعرضها في ما يلي.

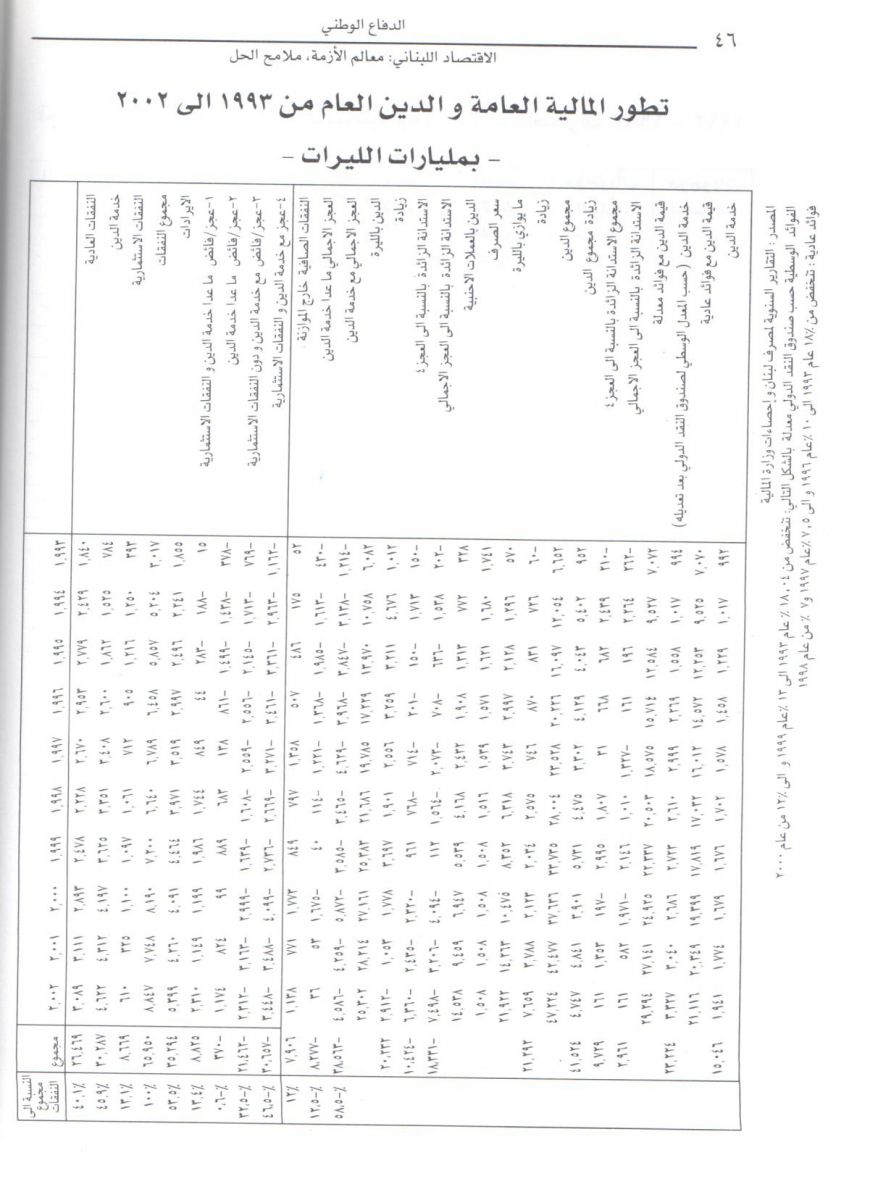

2- سياسة إدارة الدين العام

بهذا المستوى العالي من الفوائد على الليرة اللبنانية لم تتمكن الدولة خلال اية سنة من القيام بتسديد خدمة الدين العام (أي دفع الفوائد المترتبة على اصل الدين) إلا بإعادة استدانة مستحقات اصل الدين مضافة إليها الفوائد المتراكمة، لذلك شهدت المالية العامة تدهوراً خطيراً ومتواصلاً، اذ ان الاستدانة بفوائد عالية لتسديد الفوائد السابقة المستحقة على الدين العام أدت الى فوائد متراكمة عظمّت من خدمة الدين العام التي قفزت من 454 مليار ليرة عام 1992 الى 4622 مليار ليرة عام 2002 (انظر الجدول رقم 2) . ومن جراء ذلك فان اصل الدين الذي لم يكن يتعدى 5069 مليار ل ل في نهاية عام 1992 قد اصبح بحدود 47221 مليار ليرة في نهاية عام 2002، أي بزيادة مقدارها 9 أضعاف. والجدير بالملاحظة هنا ان موازنة الدولة لا تعاني من عجز اذا استثنينا خدمة الدين العام، فنفقات خدمة هذا الدين أصبحت تكوّن 50 % من الإنفاق وتستنفد اكثر من 80 % من ايرادات الدولة.

ونرى هنا الترابط بين سوء إدارة النظام النقدي وتدهور وضع المالية العامة وسوء إدارة الدين العام الذي أدى الى هذا التراكم الهائل في المديونية. فلو كانت هيكلية الفوائد في لبنان طبيعية ولم يكن هذا الفرق الشاسع قائماً بين الفوائد على الليرة والفوائد على الدولار، فان مستوى المديونية كان ليصبح بحدود الـ 22000 مليار ليرة لبنانية، بدلاً من المستوى الحالي الذي يفوق 47000 مليار ليرة (انظر الجدول رقم 2)

صحيح ان الحكومات، عندما وعت خطورة هذا الواقع، توجهت الى الاستدانة بالعملات الأجنبية وبشكل خاص الدولار الأميركي ابتداء من عام 1995، وقد تعاظم هذا الاتجاه منذ نهاية عام 2000، اذ انخفضت الاستدانة الاضافية السنوية بالليرة اللبنانية بشكل كبير (من مستوى 1500 مليار الى 4000 مليار حسب السنين الى مستوى ما بين 1000 مليار و 2000 مليار)، بينما أصبحت الاستدانة بالدولار سنويا ما بين 4000 و 5000 مليار ليرة.

وكان الدافع لهذا التطور هو تخفيض كلفة الدين العام، لان الاستدانة بالدولار اقل كلفة بكثير، وأطول مدة من الاستدانة بالليرة. غير ان زيادة الدين المتواصلة لم تسمح بتخفيض كلفة خدمتها التي ما تزال باتجاه تصاعدي رغم عمليات إعادة هيكلة الدين العام التي تمت في نهاية عام 2002 والجزء الاول من عام 2003 (باريس 2 وتوابعها).و قد نتج عن هذا التحول في سياسة الاستدانة زيادة كبيرة في نسبة الدين المحررة بالدولار (من 5 % عام 1993 الى 48 % في نهاية عام 2002).

وإذا كان بإمكان أي حكومة ان تسدد دائماً ديونها المحررة بالعملة المحلية، فالديون المحررة بالعملات الأجنبية تتطلب موارد بالعملات الأجنبية منتظمة ومتعاظمة، والا تعرضت الدولة الى تعثر في خدمة هذه الديون، مما يعرض ثقة أسواق المال الدولية والمودعين المحليين بقدرة الدولة والنظام المالي في تأمين مدفوعاتها بانتظام.

اما بالنسبة للقائلين بضرورة الاستعجال بالخصخصة والتسنيد لحلحلة وضع المديونية ووقف ارتفاعها، فان المبالغ التي يمكن ان تحصلها الخزينة من عمليات الخصخصة لن تتعدى 4 الى 5 مليارات دولار، مما يؤمن تغطية سنة ونصف السنة من العجز فقط، وتكون الدولة قد استغنت عن ايرادات هامة (مثل إيرادات الهاتف الخليوي). اما التسنيد كما نصّ عليه قانون إنشاء حساب لإدارة الدين العام فهو عملية غير دستورية، اذ انه لا يجوز ان تتخلى الدولة عن إيراداتها الضريبية المستقبلية (مثل الرسوم الجمركية او رسوم أخرى)، لان في ذلك إلغاء لسيادة الدولة المالية على مواردها وخلق حالة عدم توازن جديدة في إدارة المالية العامة بين النفقات و الايرادات العادية للدولة. والجدير بالذكر ان بعض النواب كانوا قد قاموا بتقديم طعن لدى المجلس الدستوري بخصوص هذا القانون، لكن المجلس الدستوري لم يقبل به.

هذا مع الإشارة الى ان المبالغ التي يمكن ان تحصل عليها الدولة من جراء التسنيد قد لا تفوق 4 الى 5 مليارات دولار إضافيتين، أي ان محصلة عمليات الخصخصة والتسنيد لن تؤدي الى حل جذري لمشكلة الدين العام، اذ لن تمثل اكثر من ثلث مبلغ الدين في احسن الاحتمالات، في ظل استمرار سوء إدارة الدين العام وسوء إدارة النظام النقدي.

فأين الحل اذن؟!

ثانياً : اتجاهات وحلول للخروج من الأزمة

أ- إصلاح النظام النقدي في لبنان: شرط أساسي للإفلات من فخ المديونية

لقد ركّز عدد قليل من محللي النظام النقدي والمالي اللبناني على سماته الغريبة والمتناقضة. فهذا النظام هو المسؤول بشكل واسع عن المديونية الضخمة التي أغرق لبنان فيها منذ العام 1994-1995. صحيح أننا نسمع من وقت الى آخر دعوات لتخفيض قيمة الليرة اللبنانية كحل سحري لكل العلل الاقتصادية، لكن الكلفة السياسية والاجتماعية لتحرير سعر الليرة اللبنانية من نظام سعر الصرف الثابت والُمدار من قبل مصرف لبنان، ستكون مرتفعة جدا لدرجة سيكون من المشكوك فيه أن تبادر أي حكومة من تلقاء نفسها وبملء إرادتها، الى اتخاذ مثل هذا الإجراء.و من ثم الى أي حد سيقف تراجع سعر صرف الليرة اللبنانية في حال امتنع مصرف لبنان عن إدارته كما فعل منذ عام 1992؟ إن مثل هذه التوقعات والتساؤلات قد تؤدي الى الانهيار الكامل للنظام النقدي و نظام المدفوعات.

في الواقع، نعتقد أن مشكلة سعر صرف الليرة اللبنانية لم يتم التطرق اليها بعد بالشكل الصحيح. والمسألة ليست في القيمة المفرطة والافتراضية لليرة اللبنانية، لأن مثل هذا الارتفاع في القيمة لا يمكن احتسابه بصورة ملائمة عندما يكون الاقتصاد مدولراً بهذا الشكل الواسع، كما هو الوضع في لبنان. أضف الى ذلك أنه ليس هناك أية ضمانات بأن التخفيض الحاد لقيمة الليرة سيمنح الدفع لصادراتنا. ففي العام 1992، وعلى الرغم من تراجع قيمة الليرة من 850 الى 2800 ل.ل. مقابل الدولار، فإن صادراتنا لم تشهد أي تقدم. وهذا يؤكد أن تخفيض سعر الصرف في اقتصاد مدولر ليس الحل الحقيقي، فهو يحد فقط من القوة الشرائية للشرائح الفقيرة من السكان كما يرفع من تكاليف المعيشة ويزيد من تفاقم النقص العام في القدرة التنافسية للاقتصاد، إضافة الى أنه يجعل النمو صعب المنال.

تكمن المشكلة الحقيقية في بلدنا، في بنية النظام النقدي وفي استخدام الدين العام المدار من قبل مصرف لبنان، لبلوغ أهداف نقدية على حساب سلامة أوضاع الخزينة، وقد ناقشت هذه النقطة مطولا، عندما توليت حقيبة المالية مع كل من المصرف المركزي وجمعية المصارف، لكن الآذان الصاغية كانت قليلة. إن ما يكمن في صلب مشاكلنا هو الاستخدام المتوازي وغير المتوازن لعملتين مختلفتين في اقتصادنا مع تبني سعر ثابت للعملة الوطنية مقابل الدولار الأميركي، في وقت اعتمد فيه خلق فارق هائل في معدلات الفوائد بين الودائع بالعملة الوطنية وتلك التي بالدولار، كما هو الحال أيضا بالنسبة الى سندات الخزينة الصادرة بالليرة والدولار أو اليورو.

هذا الفارق الضخم هو غير مقبول أخلاقيا (أرباح خارقة متواصلة وغير مبرّرة من جرّاء الإيداع بالليرة اللبنانية أو الاكتتاب بسندات الخزينة بالليرة اللبنانية)(2). هذا بالإضافة الى قلة فاعلية هذا الفارق من الناحية المالية. فإذا كان سعر الصرف مضموناً من قبل مصرف لبنان، لماذا يكسب المدخر بالليرة مثل هذه الفوائد الأعلى بكثير من فوائد المودع بالدولار، خصوصا إذا أخذنا في الاعتبار الآجال القصيرة الأمد للودائع بالليرة اللبنانية، أو لاستحقاقات سندات الخزينة الصادرة بهذه العملة. إن منح مثل هذه الفوائد المرتفعة على سندات الخزينة يعني ان وزارة المالية والمصرف المركزي هما بصدد الإشارة الى المدخرين أو المكتتبين بسندات الخزينة بالليرة اللبنانية ان هناك خطرا عظيما في الإبقاء على المدخرات بالعملة الوطنية، فيما هما في الوقت نفسه يضمنان هذا الخطر بإبقاء سعر الليرة ثابتا مهما كانت الكلفة للخزينة(3). لقد كان بالامكان تبرير الفارق في معدلات الفوائد لو تم ترك سعر صرف الليرة عائما بحرية ولو لم يكن المصرف المركزي يتدخل في تأمين سعر صرف ثابت بشكل يومي متواصل.

وبينما كان معدل خدمة الدين من مجمل النفقات يقف عند مستوى 23 الى 25 % في العامين 1992 و1993، ارتفع هذا المعدل الى 42,6 % في العام 2002. أما العجز الناجم عن خدمة الدين والذي كان في حدود 50 -60 % من مجمل العجز فبلغ 70 الى 86 % خلال الأعوام الأربعة الأخيرة. وهذا يعني بكل بساطة أنه مهما كانت الجهود المبذولة حثيثة في ترشيد مختلف أنواع النفقات العامة، فإن هذه الأخيرة لن تعود بنتائج أساسية طالما أن خدمة الدين مرتفعة بهذا الشكل الحاد في لبنان. إن الحل هو كليا في يد المصرف المركزي والقطاع المصرفي بفعل الواقع القائم وهو أن كلا من سعر الصرف ومعدلات الفوائد يتم إدارتهما وضبطهما بقوة من قبل مصرف لبنان بالتشاور مع المصارف الكبرى في البلد.

ولكي نخرج من فخ الدين، نحن بأمسّ الحاجة الى خطة لإعادة تشكيل النظام المالي والنقدي. ولا نعتقد أنه بالإمكان تغيير عاداتنا النقدية في غضون 24 ساعة. فما نحتاج اليه في هذا البلد هو التخلص من إدماننا على بنية معدلات الفائدة المرتفعة جدا (سواء في الدولار أو في الليرة)، ومن إدماننا على لعبة المقامرة بالكازينو من خلال التحوّل من الدولار الى الليرة،ثم العودة اليه بحسب ما تمليه علينا الشائعات ومزاج اللاعبين الأساسيين في السوق السياسية والمصرفية. ولبلوغ هذه الغاية، فإن المطلوب هو سلسلة من الإجراءات التدريجية للعودة الى الوضع الطبيعي، وهي تشمل التالي:

1- وجوب توقف النظام عن تشجيع دولرة الاقتصاد

يجب التوقف عن تحرير الشيكات المحررة محليا بالدولار الأميركي، وامتناع مؤسسات القطاع العام عن قبول تسديد فواتير الموردين المحررة بالدولار الأميركي، بالإضافة الى عدم الموافقة على قيام شركات (مثل سوليدير) بتحرير رأس مالها بالعملة الاجنبية.

ان النظام النقدي المزدوج القائم على استخدام الدولار في معظم عمليات التداول والإبقاء على العملة الوطنية فقط لدفع أجور القطاع العام أو لتمويل المبالغ الضخمة من الفوائد على الودائع المؤقتة بالليرة اللبنانية، هو نظام يجب التخلي عنه تدريجيا. من ناحية أخرى، يفترض بنا تشجيع استخدام الليرة اللبنانية عوضا عن إحباط المبادرة لهذا الاستخدام بذريعة الحفاظ على الاستقرار النقدي. فلنتذكر أنه وحتى العام 2001 كان المصرف المركزي »يعاقب« استخدام الليرة اللبنانية بفرض احتياطات إلزامية مقابل ودائع المصارف بالليرة اللبنانية، في حين كانت الودائع بالدولار مستثناة من هذا الإجراء. إذا ما أردنا العودة الى العمل بالليرة كعملة المداولات الرئيسية فإن العديد من المودعين سيرتدون اليها، ويتوقفون عن الاحتفاظ بحسابات بالعملتين، وهو واقع يشكل كلفة إضافية للمواطنين الذين عليهم ان يقوموا بمدفوعاتهم بالعملتين.

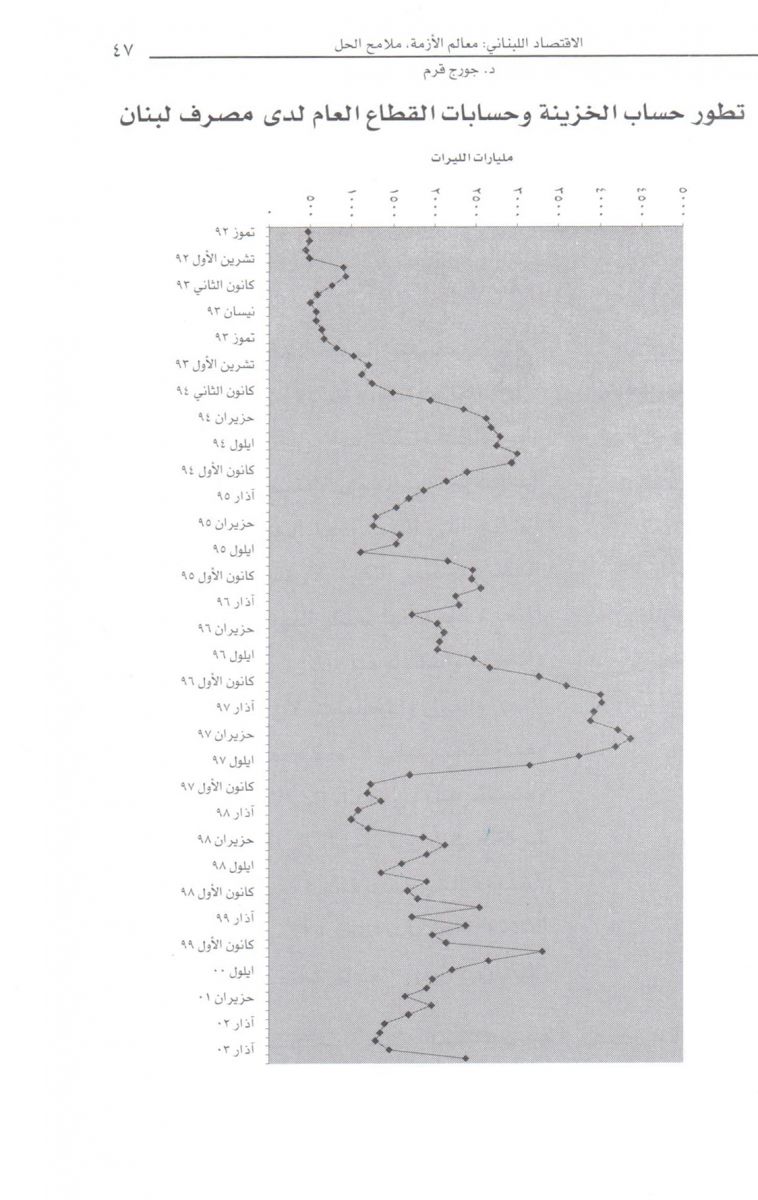

2- جعل إدارة الدين العام أكثر رشداً وتماسكا و استقلالاً عن مصرف لبنان

منذ عام 1993 والمصرف المركزي يصدر من حين الى آخر سندات خزينة تفوق حاجات الخزينة الفعلية، وذلك حتى عندما لم يكن وضع السيولة للقطاع العام يحتاج الى التمويل الفوري. والذريعة كانت دائما الحاجة لتعقيم السيولة بالعملة الوطنية من أجل الاستقرار النقدي. ان الرسم البياني الذي يصف تطور حسابات القطاع العام والخزينة لدى مصرف لبنان يظهر بوضوح أن مستوى السيولة للدولة والقطاع العام كان بصورة شبه مستمرة فوق ال1500 مليار ل.ل. وبلغ مرات عديدة أكثر من 2500 مليار في الكثير من المراحل (بالغا ذروته خلال العام 1997 ليصل الى عتبة 4500 مليار ل.ل. لأشهر عدة)، في الوقت الذي كانت فيه الخزينة مجبرة على الاقتراض من المصارف بمعدلات فوائد مرتفعة. وبالإمكان تقدير الكلفة المفرطة لمثل هذه الإدارة النقدية المستغربة بأكثر من 3000 مليار ل.ل. خلال السنوات العشر الأخيرة (من دون احتساب الفوائد المركبة)(4). وبالإضافة الى ذلك، فإن سندات الخزينة لأجل عامين والمكلفة في مجملها أصبحت مهيمنة في إدارة الدين العام على حساب سندات الخزينة لأجل ثلاثة أشهر وستة أشهر و 12 شهراً، الاقل كلفة. ومما لا شك فيه ان هذا النوع من الإدارة السيئة للدين العام أفسح المجال أمام القطاع المصرفي لتحقيق أرباح ضخمة.

لذلك لا بد هنا من انشاء جهاز مستقل عن البنك المركزي لادارة الدين العام ومنحه الاستقلال الاداري عن وزارة المالية، كما هو الحال في دول عديدة، كما لا بد من تغيير أسلوب المناقصات لسندات الخزينة بالليرة وتخفيض إضافي لبنية الفوائد، على ان تقبل المصارف بالتضحية بمستوى ارباحها العالية جداً في ظروف حالة انكماشية كبيرة.

3- فصل الرقابة المصرفية عن مصرف لبنان و اعطائها استقلالا ماليا و اداريا

فالحقيقة ان المصرف المركزي بممارسة سياسة دمج المصارف المتعثرة بمصارف اخرى، و باستعمال سندات خزينة لمنح قروض كبيرة لتسهيل عمليات الدمج، حال دون تطبيق اي عقاب على سوء الامانة من قبل ادارات المصارف المتعثرة، مما ادى الى مزيد من تبخر أموال المودعين (كما حصل مؤخرا مع فضيحة بنك المدينة).

4- وجوب إعادة النظر بهيكلية معدلات الفائدة بعناية

لا شك في أن دولار بيروت يجب ان يحظى بهامش في الفوائد المدفوعة على الودائع فوق ما يدفع في الأسواق الغربية. لكن المسألة هي في تحديد مدى توسّع هذا الهامش. وعندما نعلم ان معظم الودائع في لبنان هي لآجال قصيرة، وانه يسمح لمعظم المودعين في أغلب الأحيان بسحب ودائعهم قبل الاستحقاق من دون كلفة أو وفق الحد الأدنى منها، يطرح السؤال، هل يجب ان يكون الهامش الذي تدفعه المصارف لكبار المودعين بالدولار أكثر من 2 الى 2,5 % فوق ما يمكن الحصول عليه في الأسواق الغربية الكبرى؟

كما هو معلوم، ظلّت المصارف اللبنانية حتى وقت قريب تدفع ما يفوق ال5 الى 6 % لجذب الودائع بالدولار. والأغرب من ذلك ان مصرف لبنان كان يقدّم هوامش ضخمة للغاية لجذب الودائع المصرفية بالدولار لتعزيز احتياطه بالعملات الأجنبية. وبذلك يكون مصرف لبنان يساهم في رفع معدلات الفوائد في البلد(5). أما بالنسبة الى معدلات الفوائد على الودائع بالليرة اللبنانية، فقد كانت تحدد عادة، وبحسب الظروف، بزيادة هامش تراوح بين 6 و20 % فوق معدلات الفوائد على دولار بيروت. ان مثل هذه الإدارة النقدية تكون نوعا من الانتحار لاقتصاد البلاد، فالى جانب تضخيم كلفة خدمة دين الدولة، فقد سبب معاناة حادة للقطاع الخاص من حيث كلفة التسليفات المصرفية التي يحتاجها، وهو ما ادى مؤخرا الى الحديث عن اعادة جدولة بعض ديون هذا القطاع للمصارف.

لا شك في أن تحقيق الأرباح المصرفية هي طريقة جيدة لسمعة السوق المالية اللبنانية، لكن في حالة لبنان فإن هذه الأرباح بأكملها تقريبا جمعت بواسطة سياسة قضت على إمكانية النمو في هذا البلد وسببت الفوضى في ماليته العامة.

ان الإفلات من فخ الدين واستعادة النمو سوف يتطلبان تغييرات جذرية في الإدارة المصرفية والنقدية في بلدنا، كذلك في إدارة الدين العام، والخروج من النظام الحالي، باتباع مقاربة تدريجية ومصممة تصميما جيدا، وهي الخطوة الأولى لتجنب الانهيار في المستقبل. فعندما نعتمد أسلوبا جديدا في إدارة ماليتنا، حينها سوف نتمكن بأمان من توسيع هامش تأرجح سعر صرف الليرة مقابل العملات الأخرى، وإدخال المرونة الضرورية جدا في نظامنا النقدي. سوف نحتاج طبعا الى تحديد سعر الليرة مقابل سلّة من العملات الدولية الرئيسية وليس مقابل الدولار الأميركي فقط.

وثمة تدابير أخرى مطلوبة لتخفيف الأثر السلبي القوي للدين العام والخاص على الاقتصاد، غير أن هذه التدابير تستلزم بدورها بناء توافق جديد في النادي المصرفي والمصرف المركزي للتخلص من النظام المالي والنقدي الحالي المكلف وغير الفعال. لكي نتمكن من تجنب الأزمة نأمل ألاّ يطول الأوان قبل أن ندرك أن الإبقاء على مستوى مرتفع للأرباح المصرفية لا يمكن ان يكون الهدف الحصري لسياستنا النقدية. ان الأرباح المصرفية جيدة طالما نشأت عن نمو اقتصادي حقيقي وعن دينامية وزيادة إنتاجية في النشاطات الاقتصادية. أما عندما يكون المصدر الحصري لهذه الأرباح ناجما عن الإقراض المفرط للخزينة وتكليف كل من القطاعين العام والخاص بأعباء كبيرة نتيجة الفوائد المرتفعة بشكل غير واقعي، فإن هذه الأرباح التي تحققها المصارف تكون قاضية على الاقتصاد، وفي المدى الطويل سوف يوقع القطاع المصرفي نفسه ضحية هذا النظام النقدي الفتاك الذي يولّد الارباح المصرفية بشكل عشوائي، ويولّد كذلك مداخيل مالية عالية جدا لكبار المودعين في المصارف لا يقابلها اية زيادة في الانتاجية في الاقتصاد الوطني .

ولنعد بالذاكرة الى الأيام الخوالي الجيدة في فترة ما قبل الحرب، حين كان سعر عملتنا محددا بشكل حرّ، وحينما كانت قيمة العملة تحدد وفق القوة الطبيعية لاقتصادنا. في تلك الحقبة كانت الدولرة تشكّل 30 % فقط من الودائع، فيما كانت جميع التسليفات المصرفية تقريبا تتم بالعملة الوطنية. قد تعود تلك الأيام في حال شهد النظام المالي والنقدي الحالي غير الفعّال وغير الأخلاقي إصلاحا في العمق بتعاون جميع الفرقاء فيه.

ان الانحطاط الذي أصاب الفكر الاقتصادي في لبنان كان من جراء الإيمان الساذج بحتمية تخصص لبنان ببعض الخدمات السياحية والتجارية الطابع، وبجعله على نسق إمارة مونت كارلو يعيش من الثروات المالية التي تلجأ اليه. وقد رسخت السياسات المتبعة في لبنان (باستثناء عهد الرئيس شهاب) هذه الذهنية التي لا ترى مستقبلاً للبلاد خارج هذا الإطار. وتجدر الإشارة الى ان الكثيرين من اللبنانيين، حتى الفئات المحدودة الدخل، اعتادوا ان يتكلوا على ما تدّره حساباتهم الادخارية في الجهاز المصرفي من فوائد عالية.

والتفكير السائد يدور حول امكانية استقدام المزيد من القروض لتسديد ما يترتب على الدولة من خدمة للدين العام، بدلاً من التفكير الجدي بالدخول في نهضة انتاجية شاملة تسمح بزيادة فرص العمل بشكل كبير، وبالتالي توليد مداخيل جديدة نابعة من جهد انتاجي جماعي، ما يمكن من خلاله تسديد اصل الدين. فالحقيقة ان منْ يقع في المديونية، مهما كان السبب، أكان فرداً او مؤسسة او دولة، يجب ان يقوم بنشاطات اقتصادية جديدة عبر تكثيف الجهود الإنتاجية لكي يوّلد المداخيل الكافية لبداية تسديد مستحقات اصل الدين.

ولا بد هنا من الإشارة الى ضرورة ان تكون الفوائد معتدلة على الدين لكي يتمكن أي مدين من تسديد متوجباته. اما اذا كانت الفوائد عالية جداً، فان أي جهد انتاجي قد لا يسمح بتغطية خدمة الدين وتسديد اصله، لذلك لا بد من إجراء إصلاح شامل لنظامنا النقدي المسؤول عن هذا المستوى العالي من الفوائد كشرط مسبق لكي نتمكن من الدخول في النهضة الإنتاجية المرجوة.

ب : الدخول في النهضة الإنتاجية :

ان لبنان يتمتع بمميزات طبيعية هامة (جمال الطبيعة، الموقع في وسط حوض البحر الابيض المتوسط، التربة الخصبة، فائض من المياه العذبة)، بالإضافة الى ما يتوفر فيه من قدرات بشرية كبيرة بفضل انفتاح لبنان على الثقافة والعلم منذ قرون وبنائه للمؤسسات التربوية الراقية.

غير ان هذه الإيجابيات لا نستفيد منها، فنحن نتعدى على مواردنا الطبيعية بشكل عشوائي: الكسارات، التعديات على الشاطئ البحري والشواطئ النهرية، استخدام الرمول، تبذير المياه وتلوثها، عدم معالجة النفايات بطريقة جدية، وقيام المؤسسات التربوية بتأهيل القدرات البشرية الشابة الى الهجرة بدلاً من العمل من اجل إبقائها في الوطن لكي تكون عنصراً محورياً في نهضة إنتاجية وإنماء متوازن بين كل المناطق اللبنانية وكل القطاعات الاقتصادية.

ويرى الكثيرون ان الهجرة هي ظاهرة حتمية نظراً لضيق رقعة البلاد وعدم توفر المواد الأولية فيه. وهذه طبعاً نظرة خاطئة تماماً، لأن هناك العديد من البلدان الصغيرة التي تخطت محدودية رقعتها وفراغها من المواد الأولية لتقيم اقتصاداً مكثفاً إنتاجيا وتصبح من المراكز التكنولوجية الصناعية المرموقة. ونذكر على سبيل المثال شبه جزيرة سنغافورة التي تصدر اكثر من 120 مليار دولار من السلع، بينما مساحتها هي عشر مساحة لبنان وعدد سكانها 4 ملايين نسمة، وهم من أعراق ومذاهب دينية مختلفة على غرار لبنان. كما يمكن ان نذكر الدانمارك، وعدد سكانها 5 ملايين ومساحتها 43000 كلم2، ومع ذلك فان صادراتها السنوية تفوق 50 مليار دولار، وكذلك الأمر بالنسبة الى ايرلندا التي كانت من أفقر دول أوروبا في الستينيات من القرن الماضي، وكانت تعاني من هجرة العنصر البشري بشكل كبير جداً، الى ان قررت الدخول في نهضة إنتاجية شاملة والاستفادة من مواردها البشرية محلياً بدلاً من تصديرها الى الخارج، فأصبحت اليوم تصدر 83 مليار دولار من البضائع، وذلك في غياب أية مواد أولية او منجمية تُذكر، وهي اليوم في عداد الدول الأكثر تقدماً في الاتحاد الأوروبي، ومعدلات النمو فيها هي الأعلى بين دول الاتحاد.

ويمكن ان نعطي أمثلة أخرى كثيرة، فالسويد أيضا كانت من الدول الأشد فقراً في أوروبا في بداية القرن العشرين، وقد أصبحت بعد خمسين سنة، من بين الاقتصادات الأكثر تطوراً في أوروبا، وهي بَنَت اشمل نظام للحمايات الاجتماعية وما تزال تعمل به اليوم رغم ضغوطات العولمة والتيارات النيو ليبرالية التي تسعى الى تفكيك نظام هذه الحمايات. يمكن أيضا ان نذكر حالة تايوان وهي جزيرة صغيرة كانت في عداد البلاد الأكثر فقراً ومجتمعها كان مجتمعاً ريفياً صرفاً، وقد أصبحت اليوم من عمالقة صناعة الالكترونيات في العالم. كل هذه الامثلة تدل بشكل واضح على ان ليس هناك من حتمية في ظاهرة الهجرة، وان ضيق مساحة البلد وفراغه من المواد الأولية او المنجمية لا يقود بالضرورة الى هجرة متواصلة لأبنائه. لذلك يمكن للبنان ان يقلب الاتجاهات السلبية التي يمشي فيها اقتصادياً واجتماعياً ليؤسس نهضة إنتاجية شاملة تعتمد على مهارات أبنائه وقدراتهم الخلاقة. ونحن نرى هذه القدرات تزدهر خارج لبنان بشكل يثير إعجاب العالم، إنما هي مكبوتة في لبنان بغياب الجوّ الإنتاجي الجدّي الذي نفتقده، خصوصاً منذ نهاية الحرب.

صحيح ان الاكلاف في لبنان أصبحت عالية بالمقارنة مع دول الجوار، غير اننا نجد الحالة نفسها في الدول الصناعية الكبرى، وتلك الدول التي ذكرناها سابقاً والموجودة في أوروبا، ومع ذلك فان الإنتاجية العالية للعامل والكوادر الفنية تسمح بالتغلب على هذه الاكلاف. و القضية هي قضية أداء اقتصادي عالي الكفاءة، يشمل كلاً من القطاعين العام والخاص ضمن علاقات بينهما لا يسودها الفساد والرشوة والبحث عن الامتيازات؛ بل تتميز بـعمل مشترك عالي الكفاءة من اجل هدف واحد وهو خلق الجو المناسب لكي تنقلب الاتجاهات السلبية في الاقتصاد الى نهضة شاملة اقتصادية واجتماعية في آن معاً. وهذا أيضا سرّ نجاح دولة مثل اليابان في القرن التاسع عشر او دولة مثل كوريا الجنوبية.

وبطبيعة الحال فانه في حال حصول قناعة لدى اللبنانيين بضرورة الخروج من الوضع الحالي، فان ذلك سيتطلب تحقيق إصلاحات إضافية بالنسبة الى التي اشرنا اليها سابقاً، نذكر منها على سبيل المثال لا الحصر الأمور التالية:

1- اقامة سياسة دعم شاملة للنشاطات الانتاجية

على الدولة ومؤسسات التمويل اللبنانية ان تنفذ سياسة دعم نشطة تشمل كل نشاط إنتاجي جديد خارج القطاعات الخدماتية التقليدية، مثل التجارة والسياحة في العاصمة وجوارها، والمشاريع العقارية لبناء شقق فخمة او مجمعات تجارية. ومن اهم مكونات سياسة الدعم هذه اقامة صناديق استثمارية مناطقية للمساهمة في رأس مال منشآت إنتاجية جديدة، وتقديم القروض بشروط مقبولة الى المبادرين بهذه النشاطات، وكذلك إقامة المناطق الصناعية والخدماتية في كل منطقة وتوفير كل التسهيلات الإنتاجية من طرقات وكهرباء واتصالات سلكية ولاسلكية وإعفاءات جزئية ومؤقتة من رسوم الضمان الاجتماعي ومن ضريبة الدخل والضرائب الأخرى المكلفة مثل ضريبة الطابع.

2- التعاون المتواصل بين المؤسسات التربوية و القطاع الخاص لجعل لبنان مركز تفوق انتاجي

ان الدخول في النهضة المرجوة يجب ان يهدف الى جعل لبنان مركز تفوق تقني وتكنولوجي مرموق ومشهور إقليميا وعالمياً كما هو الحال بالنسبة الى بعض الدول التي ذكرناها آنفاً كمثال للنهضة الإنتاجية الناجحة. و من أجل ذلك ، لا بد من تنسيق تام بين الجامعات ومعاهد التعليم العالي ومعاهد التدريب المهني مع كل من وزارة الصناعة وغُرف التجارة والصناعة لتوجيه الطلاب نحو المهن التي يمكن ان تكون مطلوبة في إطار هذا التغيير الشامل في السياسات الاقتصادية. وعلى إدارات الجامعات و المعاهد التعليمية ان تعمل لكي توفر فرص العمل لطلابها في البلد بدلاً من تحضير الطلاب الى الهجرة بتعليمهم المناهج والاختصاصات المطلوبة في بلدان الاغتراب. فالمؤسسات التربوية الراقية في لبنان أصبحت تهتم فقط بتأهيل طلابها لمتابعة تحصيلهم العلمي والمهني في الخارج بدلاً من تأهيلهم ليبقوا في الوطن ويقيموا فيه نشاطات اقتصادية جديدة. وعلى الجامعات أيضا ان تنشئ مراكز أبحاث ومختبرات لخدمة القطاع الخاص المحلي والإقليمي والدولي، إذ لا يمكن ان يكون لدينا هذا العدد الكبير من الجامعات ومعاهد التعليم العالي التي نفتخر بها بينما نفتقد لمراكز أبحاث ومختبرات هندسية وطبية وبيئية ومعلوماتية والكترونية تخدم الاقتصاد وتجلب الطلب على خدماتها من الشركات العربية والدولية الكبرى.

3- تأمين الحماية للنشاطات الانتاجية

في اطار النهضة المرجوة يجب العمل على حماية النشاطات الإنتاجية من أية مضاربة غير شرعية من السلع والخدمات الأجنبية، خصوصاً في المجال الزراعي والصناعي حيث قامت الدولة في السنين العشر الأخيرة بتوقيع اتفاقات لتحرير المبادلات التجارية من القيود مع دول الجوار والاتحاد الاوروبي من دون ان تأخذ في الحسبان الوضع المتردي للقطاعات الإنتاجية ومن دون ان تقف موقفاً صلباً عندما لا تطبق الدول التي وقعنا معها اتفاقيات تجارية تطبيقاً سليما، فتصبح هي الجهة المستفيدة حصريا، وتفلس الشركات اللبنانية المنتجة، ونفقد المزيد من فرص العمل.

4- مكافحة الفساد في علاقة القطاع الخاص بالقطاع العام

يجب مكافحة الفساد بطرق جدية وليس كلامية فقط والعودة الى العمل بقواعد الأخلاقية الاقتصادية المعروفة (Business Ethics) في كل من القطاعين العام الخاص وفي علاقة القطاعين معا. وفي هذا المضمار يجب ان تصبح علاقة الدولة بالقطاع الخاص علاقة شفافة ترى الى التشاور المستمر لبلوغ أهداف النهضة الإنتاجية المرجوة، بدلاً من ان يسعى البعض من القطاع الخاص الى الحصول من الدولة على امتيازات خاصة ومواقع احتكارية تؤمن الأرباح السهلة والضخمة ولو تمّ ذلك على حساب المستهلك اللبناني وعلى حساب مبدأ المنافسة العادلة. وفي هذا المضمار لا بد من الإشارة الى ان لبنان بحجمه الصغير لا يتحمل تشابك المصالح الخاصة والعامة كما يحصل منذ سنين بتسلّم كبار رجال المال والأعمال مراكز سياسية هامة في كل من السلطة التنفيذية و السلطة التشريعية. واذا كان هذا الشيء غير محبب حتى في الاقتصادات الكبرى مثل الولايات المتحدة او إيطاليا، فعندما يحصل في اقتصاد صغيرمثل اقتصاد لبنان فالنتيجة الحتمية هي تفشي الفساد والرشوة والخلط المكلف بين المصالح الخاصة للسياسيين والمصلحة العامة.

5- استنفار قدرات الاغتراب

لا بد من استنفار قدرات الاغتراب المالية والعلمية والمهنية للمساهمة في الإصلاح المالي والنقدي من جهة، وفي النهضة الإنتاجية من جهة أخرى. ان لدى جاليات الاغتراب استعدادات كبيرة لمساعدة الوطن في حال حصول مثل هذا التغيير الإصلاحي العملاق والجدي الذي نتحدث عنه. ولا بدّ هنا من التذكير بالاقتراح الوجيز الذي تقدم به المغترب اللبناني حكمت قصير وبادر الى تطبيقه، وهو الاكتتاب بسندات خزينة من دون فائدة للتخفيف من حدّة أزمة المديونية . وكما ذكر صاحب الاقتراح، فإذا قام مئة الف مغترب من ذوي القدرات المالية بتسليف الدولة مئة الف دولار لكل مغترب فهذا سيدرّ 10 مليارات دولار على الدولة من دون كلفة(6)، وفي اعتقادنا انه لو توفر الجوّ الإصلاحي الجدي والمتواصل فان القدرات المالية اللبنانية في الوطن والمهجر يمكن ان تسدّ جزءاً كبيرا من اصل الدين عبر التبرعات او عبر الاكتتاب في سندات خزينة طويلة الأمد من دون فائدة، او المزيج منها. ومثل هذه المبادرة يجب ان يتم تحضيرها بكل دقة وعناية بما فيها زيارات كبار المسؤولين على رأس الدولة الى جاليات الاغتراب مع وفد من رؤساء الجامعات والغرف التجارية و المصارف و الجمعيات المهنية.

اما على صعيد المساهمة في النهضة مباشرة فان هناك العديد من الكفاءات التقنية والمهنية الرفيعة المستوى التي يمكن ان تُقدم خبرتها الى كل من الدولة والقطاع الخاص لزيادة وتحسين الأداء الاقتصادي.

6- تحقيق الاصلاح الاداري

من المكونات الاساسية للنهضة الانتاجية الشاملة إصلاح إداري شامل وجدي مع زيادة رواتب القطاع العام منعاً لسهولة الإفساد وتقديم الرشاوى، هذا بالاضافة الى تحقيق اللامركزية بنقل بعض مهام الدولة في الشأن الاجتماعي والتربوي الى البلديات واتحادات البلديات بالترافق مع نقل جزء من الموظفين المعنيين في جهاز الدولة المركزي الى الاجهزة المحلية وترشيد عدد الموظفين في الإدارات المختلفة.

من نافلة القول ان مثل هذا التغيير في تقاليدنا الاقتصادية و تحقيق الاتجاهات الإصلاحية المطلوبة لبلوغ الهدف لن يتحقق بسهولة نظراً للاتجاهات التاريخية في الاقتصاد اللبناني التي سردناها في بداية هذه الدراسة، مع ما رافقها من فكر اقتصادي تبسيطي وساذج استولى على كثير من عقول اللبنانيين. إنما هل ان ما أنجزته شعوب العالم المتقدم من رقي ونهضة سيظل ممنوعاً على لبنان بسبب بعض الأفكار الاقتصادية التبسيطية؟ ألم يحن زمن البدء في إعادة نظر شاملة لأوضاع اقتصادية متردية للغاية هي نتيجة السياسات المطبقة لصالح هذه النظرة التبسيطية التي تختصر البلاد وكل قدراتها الكامنة والمكبوتة في بعض المطاعم والفنادق الفخمة في العاصمة وبعض مراكز السياحة والتزلج لأثرياء البلد والمنطقة؟ ألم يجدر بنا ان نحقق طموحات أجدادنا وطموحات كل اللبنانيين الذين يهاجرون بحثاً عن العمل والعيش الكريم؟

ان تغيير اتجاه مصيرنا هو في أيدينا وليس في ما يمكن ان تمنّ علينا الدول الغنية من قروض وهبات جديدة؛ ذلك ان الاستمرار بهذا المنحى يعادل انتحاراً جماعيا لا يمكن ان نقبل به.

المراجع

1. لقد بلغت الارباح حدّها الأقصى، بواسطة المودعين غير المقيمين او المودعين المحليين الكبار وذلك من خلال قيامهم بالاقتراض بالدولار بأكلاف منخفضة نسبيا (فوائد) واستخدام عائدات الأرباح للاكتتاب بسندات الخزينة بالليرة اللبنانية وبفوائد مرتفعة جدا.

2. يجب التذكير بأن المصرف المركزي منح علاوات (أسعارا اضافية) للمودعين او المكتتبين بسندات الخزينة بالليرة اللبنانية من خلال رفع سعر صرف الليرة سنويا بنسبة 2,5 الى 3 في المئة، وقد أوقفت هذه الممارسة بناء لطلبي منذ بداية العام 1999.

3. بصفتي وزيرا للمالية حينها، عارضت بشدة المصرف المركزي عندما قام بتجديد كل آجال استحقاق سندات الخزينة، خلافا لتعليماتي كوزير والتي نصّت على تجديد 80 في المئة فقط من القيمة الاسمية للسندات المستحقة. كذلك قام رئيس الوزراء بناء على تقرير مني، باعلام مجلس النواب بالواقع القائم وهو أنه خلافا للمادة السادسة من قانون الموازنة، كانت هناك إصدارات فاقت حاجة تمويل الخزينة (لمزيد من التفاصيل، بالامكان مطالعة كتابي »الفرصة الضائعة في الاصلاح المالي في لبنان«).

4. لا تتلقى عادة المصارف المركزية ودائع المصارف التجارية بالعملات الاجنبية، لان مثل هذا الاجراء مؤشر بما لا لبس فيه الى نقص حاد في هذه العملات لدى البنك المركزي.

5. التقرير السنوي لمصرف لبنان.

6. تقدم السيد قصير بهذا الاقتراح القيم خلال ندوة أقيمت خاصة للمغتربين لعرض فرص الاستثمار في لبنان عام 2000 وجمعية الصناعيين وممثلين عن النقابات المهنية لعرض خطة النهضة الإنتاجية والاتجاهات الجديدة في السياسات الاقتصادية والمالية.