- En

- Fr

- عربي

سياسة سعر صرف العملة: التجربة اللبنانية والدور المطلوب من هذه السياسة

مقدمـــــة

عرف لبنان ابتداءً من العام 1984, تجربة خفض لسعر صرف عملته, نشأ عنها تضخم هائل, وترتبت عليها كلفة اجتماعية فادحة. وقد انتقل سعر الصرف الاسمي لليرة اللبنانية من 6,8 ل.ل./ د. في نهاية العام 1984, الى 1838 ل.ل./ د., بنهاية العام 1992. وارتفعت الاسعار بنسبة 11 ضعفاً بين هذين التاريخين, وانخفض الحد الادنى للاجور من ما يعادل 242 دولاراً في العام 1983 الى 64 دولاراً في العام 1992.

وجرى بنهاية العام 1992, تثبيت سعر الصرف الاسمي للعملة اللبنانية. ونجم عن ذلك خفض لمعدلات التضخم, ما زال مستمرًا إلى اليوم. وقد بلغ معدل التضخم الوسطي لحقبة 1994- 2001, 5,3 % سنوياً. إلا أن ما ميّز الحقبة التي تلت العام 1992, هو نمو الدين العام بشكل لم يسبق له مثيل في تاريخ لبنان المعاصر, بما يمثّل تكرارًا لاحدى اهم التطورات التي عرفتها حقبة ما قبل العام 1984, وكانت من أسباب انهيار سعر صرف العملة اللبنانية. ويجعل هذا الواقع لبنان مرشحًا من جديد, لانهيار سعر صرف عملته, ولنشوء تضخم كبير فيه, تفقد معه مداخيل اللبنانيين, القدرة الشرائية التي اكتسبتها خلال حقبة التسعينات, وتعود إلى المستوى الذي كانت عليه خلال حقبة الثمانينات السوداء.

يقدم النص التالي, في الجزء الأول منه, عرضاً لانعكاسات خفض سعر صرف العملة الوطنية, كما تراها نظرية التصحيح الهيكلي, وكما تتبدى في الواقع, متخذاً من تجربة “التصحيح الانكماشي” التي عرفها لبنان سابقًا, مثالاً على ذلك. ويستعرض في هذا الاطار, تجربة خفض سعر صرف العملة اللبنانية على امتداد حقبة 1984- 1992, موضحاً اسبابها وانعكاساتها. ثم يظهر في الجزء الثاني منه, كيف انتهت تجربة تدهور سعر صرف العملة اللبنانية, وكيف تم الخروج من التضخم بتثبيت سعر الصرف خلال التسعينات. ويستعرض لهذه الغاية تجربة اميركا اللاتينية في هذا المجال, ويقارن بينها وبين التجربة اللبنانية على هذا المستوى. أما الجزء الثالث من النص, فيناقش اولاً مسألة جدوى اعتماد سعر صرف مثبت او مرن للعملة اللبنانية. ويربط ثانياً هذه المسألة بموضوع السياسة الانتاجية التي يتوجّب على لبنان الأخذ بها, للخروج من أزمة المديونية وتوقف النمو التي يرزح تحتها.

1ـ تجربة خفض سعر صرف العملة الوطنية

1- 1. سعر صرف العملة

إن الطريقة الأقل إثارة للالتباس لتعريف سعر صرف العملة الوطنية, هي اعتباره الثمن الذي نؤديه بالعملة الوطنية لشراء وحدة نقدية فقط من العملات الأجنبية. كأن نقول على سبيل المثال, إن سعر الصرف الاسمي للعملة اللبنانية هو 1500 ل.ل. مقابل كل دولار أميركي.

ويمكن أن يكون سعر صرف العملة ثابتًا أو متحركًا أو مرنًا. ويكون ثابتًا, إذا اعتمد البلد المعني سعر صرف رسمي لعملته, وأوكل للإدارة الحكومية المختصّة الحفاظ على هذا السعر. ويكون متحركًا أو مرنًا, إذا سمح البلد المعني لقوى السوق, أي لعناصر العرض والطلب على العملات الأجنبية فيه, أن تحدد هذا السعر. وفي هذه الحالة, يكون سعر الصرف معوّمًا بالكامل. أما إذا كلف البلد المعني, المصرف المركزي مهمة الحد من حركة سعر الصرف صعودًا وهبوطاً, فيكون نظام الصرف المعتمد, هو نظام التعويم الجزئي. وإذا تمكن المصرف المركزي من تثبيت سعر الصرف الاسمي, بحيث لا تطرأ عليه إلا تغييرات طفيفة, يكون نظام الصرف المعتمد, هو نظام الصرف المعوّم الزاحف.

ونستخدم تعبيري الخفض والتحسّن للدلالة على التغييرات التي تطرأ على سعر صرف العملة الوطنية. وإذا زاد عدد الوحدات النقدية الوطنية المطلوبة لشراء وحدة نقدية أجنبية, نقول إنه جرى خفض (dévaluation) سعر صرف العملة الوطنية, أو إن سعر الصرف هذا قد تدهور(depréciation) . ويصح استخدام تعبير الخفض, إذا كنا ضمن إطار نظام صرف ثابت. ونستخدم تعبير التدهور, أو التدنّي, إذا كنا ضمن إطار نظام صرف مرن.

أما إذا انخفض عدد الوحدات النقدية الوطنية المطلوبة لشراء وحدة نقدية أجنبية, فنقول انه قد جرى تحسين سعر صرف العملة الوطنية (réévaluation) , اذا كنا ضمن اطار نظام صرف ثابت, وان سعر الصرف هذا قد تحسّن (appréciation) , اذا كنا ضمن اطار نظام صرف مرن.

1- 2. تأثير تغيير سعر صرف العملة على الاقتصاد الوطني

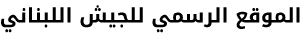

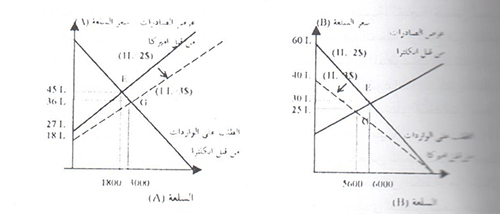

يظهر الرسم البياني رقم (1) دولتين هما أميركا وانكلترا, تنتج كل منهما سلعتين (أ) و(ب). وتصدّر أميركا السلعة (أ), في حين تصدّر انكلترا السلعة (ب).

ويظهر الرسم, التبادل بين البلدين حين يكون سعر صرف العملة الأميركية 2 دولار مقابل كل ليرة سترلينية. وفي هذه الحالة, تكون مداخيل التصدير لدى أميركا:

45*1800=81000 ليرة سترلينية. أما انفاقها على الاستيراد, فيكون:

30*6000=180000 ليرة سترلينية. أي إن عجز ميزانها التجاري يساوي 99000 ليرة إسترلينية. إذا قامت أميركا بخفض سعر صرف عملتها, بحيث يصبح مساويًا لـ 3 دولارات مقابل كل ليرة سترلينية, ينتج عن ذلك تغيير في مداخيل التصدير وفي الانفاق على الاستيراد لديها. ويظهر الرسم البياني أن مداخيلها من التصدير تصبح:

36*3000=108000 ليرة سترلينية, في حين يصبح انفاقها على الاستيراد:

25*5600=140000 ليرة سترلينية. أي يصبح عجز ميزانها التجاري مساويًا

لـ 32000 ليرة سترلينية(1).

ويظهر هذا المثال, أن خفض سعر صرف العملة الأميركية, أدى إلى تخفيض عجز ميزان مدفوعات هذا البلد, لانه تسبّب بزيادة حجم صادراته, ومداخيل التصدير التي يحصل عليها, ولانه تسبّب ايضاً, بتخفيض حجم وارداته, وانفاقه على الاستيراد. ويمثل هذا التغيير في رصيد ميزان المدفوعات النتيجة التي تتوخاها البلدان المختلفة, حين تخفّض سعر صرف عملتها.

إلا أنه ينبغي توفر شرطين رئيسيين لكي يؤدي خفض سعر صرف العملة إلى تحسين المقدرة التنافسية للبلد المعني, وتحسين وضع ميزان مدفوعاته. ويتعلق الشرط الأول بمرونتي الطلب على الواردات والطلب على الصادرات. لنفترض على سبيل المثال, أن الطلب على الواردات في أميركا هو غير مرن, أي أنه لا ينخفض مع ارتفاع أسعار السلع المستوردة بالعملة الوطنية, نتيجة خفض سعر صرفها. في هذه الحالة, ينجم عن خفض سعر صرف العملة, ارتفاع في المبالغ المنفقة على الاستيراد, وتدهور إضافي في رصيد ميزان المدفوعات. كذلك يؤدي خفض سعر صرف العملة إلى ازدياد عجز ميزان المدفوعات, إذا كان الطلب الخارجي على الصادرات الوطنية غير مرن, أي إذا لم يترتب على انخفاض أسعار السلع الوطنية المعدة للتصدير, زيادة في الطلب الخارجي عليها(2).

أما الشرط الثاني الذي يفترض توفره لكي يعزز خفض سعر صرف العملة القدرة التنافسية للسلع الوطنية المعدة للتصدير, فهو خفض الكلفة, من خلال تخفيض الأجر الحقيقي للعاملين في البلد المعني. ويؤدي خفض سعر صرف العملة لجعل هذا الأجر يتدنّى. وينبغي ألا يتمكن العاملون بالأجر من فرض تصحيح اجورهم, واستعادة قدرتهم الشرائية التي أفقدهم أياها خفض سعر الصرف, وإلا انعدمت الآثار الإيجابية المترتبة عليه(3).

1- 3. سياسات التصحيح الهيكلي بواسطة سعر الصرف

انطلاقاً من هذا التأثير الذي يمارسه خفض سعر صرف العملة على العرض والطلب الوطنييّن, جرى اعتماده منذ بداية الثمانينات على نطاق واسع, في الدول النامية, ضمن اطار ما يسمى بسياسات التصحيح الهيكلي.

ماهية التصحيح الهيكلي

ما يسمى بسياسات التصحيح الهيكلي بواسطة سعر الصرف, هي كناية عن مجموعة من الإجراءات تطبقها الدول التي تعاني من عجز المالية العامة وعجز ميزان المدفوعات لديها. ويعتبر هذان العجزان بالغي الخطورة بمجرّد ان يترتّب عليهما ارتفاع قوي في المديونية الخارجية للاقتصاد المعني. وغالبًا ما يكونان مترابطين, في الدول النامية, في الحالات الأكثر شيوعًا. وتجد هذه الدول نفسها مدفوعة للّجوء للمؤسسات الدولية, كصندوق النقد الدولي, للحصول على قروض تستخدم في تأمين خدمة الدين, أو للتوسط بينها وبين دائنيها الغربيين من أجل تأخير وتمديد آجال سداد الديون. ويفرض صندوق النقد الدولي على هذه الدول, مقابل توسّطه من اجلها, تطبيق إجراءات يتأثّر بها أداء الاقتصاد الوطني برمّته في قطاعيه, العام والخاص. وتتضمّن هذه الإجراءات, خفض النفقات الجارية, والتحكم بنمو الكتلة النقدية, وإجبار المؤسسات الوطنية على الانفتاح على الأسواق الخارجية, من خلال إزالة الرسوم والعوائق التي تحمي الموقع الذي تحتله في السوق المحلية, الخ.

إلا أن حجر الزاوية في سياسات التصحيح هذه, يتمثّل بخفض سعر صرف العملة الوطنية. ويعوّل على هذا الخفض, لإضعاف قدرة البلد المعني على الاستيراد, ولتحفيز صادراته, التي يجعلها هذا الخفض بالذات, ذات مقدرة تنافسية اكبر في الاسواق العالمية. أما النتيجة الملموسة التي تتوخاها هذه السياسات, فهي تحقيق فائض في الميزان التجاري, يستخدم لتسديد الدين. لكن اللغة التي تعتمدها في تبريرها تبدو أكثر طموحًا, اذ تقدم هذه السياسات نفسها على أنها عملية إعادة هيكلة الاقتصاد برمته, بهدف تعزيز قدرته على الإنتاج بغية التصدير. وتعد بإيجاد حلول ناجحة ونهائية للضعف البنيوي الذي تعاني منه هذه الاقتصادات, والذي يعبر عنه ضعف قدرتها الإنتاجية وضعف مقدرتها على توفير ما يكفي من العملات الصعبة لدفع ثمن مستورداتها.

التصحيح بواسطة سعر الصرف كان غالبًا “انكماشيًا”

ونعني بـ “التصحيح الانكماشي”, حالة انحسار اقتصادي تنشأ عن اعتماد سياسة تصحيح هيكلي بواسطة سعر الصرف. ويفترض أن يتيح خفض سعر صرف العملة الوطنية اضعاف القدرة على الاستيراد وتطوير القدرة على التصدير للبلد المعني, وان يتيح له استعادة توازن ميزان مدفوعاته, من دون أن يرتب عليه خفضاً لمستوى النشاط الاقتصادي فيه. إلا أن سياسة التصحيح الهيكلي تنعكس انحسارًا اقتصاديًا حين تقلص قدرة البلد المعني على الاستيراد, من دون أن يترتب عليها تطوير لقدرته على الإنتاج والتصدير. وقد اثبتت التجربة انه من النادر الوقوع في البلدان النامية على هيكليات إنتاجية وطنية تستطيع الاستفادة من خفض سعر صرف العملة الوطنية, لزيادة حصصها في الأسواق الخارجية. ولم يتحقّق هذا الامر, إلا لعدد ضئيل من بلدان العالم الثالث, تمتلك هيكليات إنتاجية متطورة. كما اظهرت التجربة ان سياسات التصحيح الهيكلي بواسطة سعر الصرف التي صيغت في الأساس لمعالجة اختلال توازن ميزان المدفوعات, استطاعت تحقيق هذا الهدف, من خلال افتعال حالات انكماش اقتصادي جرى فرضها بشكل متعمّد. وكان التقشّف الشديد, الثمن الذي توجّب دفعه لتقليص عجز ميزان المدفوعات. وهو ما أشارت إليه الدراسات التي تناولت تجارب أفريقيا السوداء وغيرها, خلال الثمانينات(4).

1- 4. تجربة “التصحيح الانكماشي” في لبنان سابقًا

1- 4- 1. لمحة عن تطور نظام القطع في لبنان, منذ العام 1948

أ- نظام صرف معوّم, وصندوق لتثبيت القطع منذ العام 1949(5)

مثّلت الوحدة النقدية العثمانية, العملة المتداولة في لبنان, على امتداد الحقبة الممتدة من العام 1560 إلى العام 1918: وهي كانت عملة معدنية. وقد فرضت قوات الحلفاء استخدام العملة الورقية المصرية بين عامي 1918 و1920. ولم تنجح في ذلك, لأن الناس ثابروا على استخدام العملة العثمانية المعدنية.

الليرة اللبنانية السورية

وفي العام 1920, تم إصدار عملة ورقية لبنانية سورية جديدة, تنفيذاً لقرار المفوض السامي الفرنسي, الرقم 129, الصادر بتاريخ 2 نيسان من ذلك العام. وعهد باصدار هذه العملة إلى مصرف خاص, هو بنك سوريا, الذي كانت تملكه مؤسسات فرنسية وإنجليزية. وحددت قيمة كل ليرة لبنانيةسورية بـ 20 فرنكاً فرنسياً. وتضمّن القرار امكان ابدال هذه العملة بما يوازيها من الفرنكات في أي وقت كان.

مسألة التغطية

وفي العام 1924 وقّعت السلطات الانتدابية مع المصرف ذاته, الذي اصبح اسمه, بنك سوريا ولبنان الكبير, اتفاقية جديدة, حصل هذا الاخير بموجبها على امتياز اصدار هذه العملة لـ 15 سنة اضافية, تنتهي في العام 1939. وحددت الاتفاقية سقفاً لكمية النقد المتداول من هذه العملة يساوي 25 مليون ل.ل.س., وتغطية لهذا النقد مكوّنة بشكل شبه كامل من الفرنك الفرنسي. ولن تتجاوز التغطية الذهبية لهذه العملة طوال مدة الاتفاقية الـ 4 % من مجموع التغطية. وقد كانت الاتفاقية موضع نقد دائم من قبل الطرفين اللبناني والسوري, لانها ربطت العملة الجديدة بالفرنك الفرنسي, في حين ان سعر صرف هذا الاخير كان يتعرّض بشكل متكرّر للتخفيض, مفقداً تغطية هذه العملة قيمتها الفعلية. وقد فقد الفرنك الفرنسي بين عامي 1920 و 1940, 90 % من قيمته تجاه الدولار الاميركي(6). كما وانه تعرّض لـ 11 خفض لسعر صرفه بين عامي 1920 و 1948. وقد لجأ الفرنسيون للخفض المتكرّر لسعر صرف عملتهم خلال حقبة ما بين الحربين, وحقبة الثلاثينات على وجه الخصوص, عملاً بمقاربة شاعت آنذاك في اوساط الدول الصناعية, وبهدف تعزيز القدرة التنافسية الخارجية لسلعهم المعدّة للتصدير. واظهر موقفهم هذا بصدد الدور الذي ينبغي ان يلعبه سعر صرف العملة, تباينه مع وجهات النظر المحلية على هذا الصعيد.

وازاء مطالبة الحكومتين اللبنانية والسورية بتعديل اتفاقية العام 1924, تم في العام 1937 توقيع اتفاقية جديدة, رفعت نسبة التغطية الذهبية الى 10 % من المجموع. لكنها لم تختلف في شيء عن الاتفاقية التي سبقتها. ورفضت الحكومة السورية توقيعها. وقد مدّدت الاتفاقية التي وقعها لبنان الامتياز المعطى لمصرف الاصدار نفسه, الذي بات اسمه بنك سوريا ولبنان, لمدة 25 سنة اضافية, أي حتى العام 1964.

الحرب العالمية الثانية والرقابة على القطع

مع نشوب الحرب العالمية الثانية, أقامت السلطات الانتدابية نظام رقابة على القطع, وانشأت ادارة للقطع حصرت بها تجميع العملات الصعبة المتوافرة وتقنين استعمالها. وقد تولت هذه الادارة توفير المبالغ بالعملة المحلية اللازمة لتمويل انفاق الجيوش الحليفة, وذلك بواسطة سلفات كانت تحصل عليها من مصرف سوريا ولبنان, مقابل العملات الصعبة التي كانت تتسلمها من هذه الجيوش. وقد ادى ذلك الى ارتفاع حجم الاصدار النقدي بدرجة كبيرة, بحيث انتقل سقف الاصدار من 20 مليون ل.ل.س. عام 1939 الى 450 مليون ل.ل.س. عام 1945, أي بزيادة قدرها 22 ضعفاً. وترتّب على زيادة كمية النقد هذه, ارتفاع في الاسعار, عبّر عنه انتقال مؤشر اسعار الجملة, من 100 في العام 1939 الى 1209 في العام 1945(7), وانتقال مؤشر اسعار الاستهلاك من 100 الى 607, بين هذين التاريخين, أي تضاعف اسعار الاستهلاك بمعدل ست مرات بينهما(8).

إلا ان حقبة الحرب العالمية الثانية, كانت بداية تحرير الليرة اللبنانيةالسورية من ارتباطها بالفرنك الفرنسي. وقد وقعت فرنسا مع انكلترا اتفاقية في العام 1941, حددت بموجبها سعر صرف رسمي لعملتها تجاه الليرة السترلينية. وتم الامر نفسه بالنسبة لليرة اللبنانيةالسورية. وفي العام 1944, وقعت فرنسا مع لبنان وسوريا اتفاقية جديدة, التزمت فيها بالتعويض عن أي انخفاض في قيمة التغطية للعملة, في حال حصوله.

لكن عامي 1945 و 1946 شهدا تخفيض سعر صرف الفرنك الفرنسي ثلاث مرات متتالية. ورتّب ذلك على الطرف الفرنسي مبالغ مهمة لتأمين تغطية العملة اللبنانية السورية, تنفيذاً لمعاهدة 1944, وهذا ما دفعه الى ايقاف العمل بالاتفاقية في العام 1947, ودعوة البلدين لتوقيع اتفاقية جديدة معه. وقد اشترطت الاتفاقية الجديدة المعروضة على البلدين, اجراء مشترياتهما من منطقة الفرنك, والابقاء على الامتيازات الممنوحة للمصالح الفرنسية فيهما, الخ. وقد وقّع لبنان الاتفاقية في العام 1948, في حين رفض الجانب السوري توقيعها في بداية الامر. وقد عاد لاحقاً عن موقفه هذا. وقد برّر عدم توقيع السوريين للاتفاقية, انهاء الوحدة النقدية التي كانت قائمة بين البلدين.

الليرة اللبنانية

وكان لبنان قد وقّع ايضاً, اتفاقية الانضمام الى صندوق النقد الدولي, في العام 1947. وانطوت هذه الاتفاقية على اعتراف بالعملة اللبنانية, كعملة مستقلة. وحددت قيمتها بما يوازي 0,455.512 ملغ ذهب. كما حُدّد سعر صرفها تجاه الدولار بـ 2,20 ل.ل./د., أي بما يتجاوز السعر المتداول بنسبة الثلث.

وفي العام 1949, اصدر لبنان للمرّة الاولى قانوناً للنقد(9), كرّس به التطورات التي حصلت. وقد تضمن هذا القانون شروط اصدار العملة اللبنانية, وشروط تغطيتها, بما يجعلها عملة مستقلة. وحدد هذه التغطية على اساس, 50 % من قيمة النقد المتداول, ذهباً وعملات صعبة, و50 % اوراقاً حكومية مختلفة. ونص القانون ذاته على ان يصار لرفع نسبة التغطية الذهبية من 10 % في تاريخه, الى 30 % في آخر العام 1952. وقد جهدت الحكومة لتجاوز هذه المعدلات, بحيث بات معدل التغطية الذهبية للنقد المتداول, يعادل 90 % في آخر العام 1954.

تحرير نظام القطع

وكانت الخطوة التالية التي خطاها لبنان ابتداء من العام 1948, هي تحرير نظام القطع الذي يعتمده. وحتى ذلك التاريخ كان تداول العملات الأجنبية ما يزال يخضع في لبنان وسوريا, لإشراف مكتب قطع مشترك بينهما. وقد صدر في 7 أيلول من العام 1948 قانون إنشاء إدارة مستقلة للقطع في وزارة المالية(10). ثم صدر في 5 تشرين الثاني من العام ذاته, المرسوم رقم 13532/12(11), الذي حرّر تداول عدد من العملات من رقابة مكتب القطع الجديد, وجعل هذه الرقابة مقتصرة على عدد من العملات الرئيسية. وفي العام 1952 كان قد انجز تحرير تداول كل هذه العملات. وباتت المعاملات بالعملات الصعبة تجري منذ ذلك التاريخ بأسعار السوق الحرة. وقد أزيلت الرقابة كليًا عن القطع, بموجب المرسوم رقم 8300 للعام 1952(12).

صندوق تثبيت القطع

وقد فرض التحرير التدريجي لنظام القطع, ضرورة إنشاء صندوق لتثبيت القطع. وأنشئ هذا الأخير, بموجب المرسوم الرقم 8, بتاريخ 6 تشرين الأول 1949, كأحد عناصر نظام الرقابة على القطع القائم آنذاك, الذي تشرف عليه وزارة المالية(13), وبات دوره الحفاظ على ثبات سعر صرف العملة اللبنانية, أي منع حصول تقلبات كبيرة لهذا السعر. ويمكن اعتبار أن نظام الصرف الذي بات سائدًا في لبنان, منذ العام 1949, هو نظام الصرف المعوّم, ولو أن لبنان لم يتخلّ عن سعر الصرف الرسمي لليرة الذي سبق له أن توافق بشأنه مع صندوق النقد الدولي. وقد اقتصر استخدامه لهذا السعر على المعاملات الخاصة بالدولة. أي ان هذا السعر كان يستخدم لاحتساب المداخيل الجمركية للدولة, واحتساب مختلف ايراداتها وأنفاقها بالعملات الصعبة.

وخلال السنوات التي تلت عملية تحرير تداول العملات الأجنبية, تحرّك سعر صرف العملة اللبنانية بشكل محدود نسبيًا, بلغ نسبة 13% من سعر الصرف الوسطي, خلال حقبة 1953- 1966(14). واذا استثنيت ثلاثة سنوات من حقبة 1950- 1966, شهدت احداثاً غير اعتيادية, فان تقلبات هذا السعر على امتداد الحقبة كلها, كانت اقل من الهامش الذي سمح به نظام بروتون وودز(15). وقد بدا واضحاً منذ بداية الخمسينات ان خيار استقطاب الرساميل وتحويل لبنان الى مركز اقليمي للخدمات المالية, هو ما كان يملي الاهتمام المحلي بالحفاظ على سعر صرف ثابت وقوي للعملة اللبنانية. والبعض يربط بين سياسة سعر صرف العملة المتبعة منذ العام 1948 وبين التوجّه منذ ذلك الوقت, لاقامة “اقتصاد منتج للخدمات, منفتح على الخارج”

(tertiary outward-looking economy) (16).

وكان تحسّن سعر صرف العملة اللبنانية تجاه الدولار هو السمة الغالبة لتلك الحقبة. وقد انتقل هذا السعر من 3,73 ل.ل./د. في العام 1951 إلى 3,00ل.ل./د. في العام 1962. وساهمت في ذلك التدفقات المالية الخارجية التي عرفها لبنان خلال الخمسينات, والتي عزّزها قانون السرية المصرفية الذي صدر في العام 1956. وفي اغلب الاحيان, كان تحرك صندوق تثبيت القطع يحصل لمنع تحسّن سعر صرف العملة اللبنانية, من خلال شراء الدولار المعروض في سوق بيروت. علمًا أنه تحرك في الاتجاه المعاكس أكثر من مرة. وقد عمد خلال عامي 1958 و1963 لبيع العملات الأجنبية, لمنع تدهور سعر صرف العملة اللبنانية.

ب- دور البنك المركزي, منذ العام 1964, كمؤسسة مستقلة معنية بتحقيق ثبات قيمة العملة:

وابتداء من العام 1964, تاريخ إنشاء المصرف المركزي, تولّى هذا الأخير مهمة الحفاظ على ثبات سعر صرف العملة اللبنانية. وهي مهمة أوكلها اليه “قانون النقد والتسليف” الذي صدر في ذلك الوقت.

التدخّل في سوق القطع

وقد نصت المادة 228 من هذا القانون على الغاء ادارة القطع, وتحويل موجوداتها الى المصرف المركزي. كما نصت المادة 75 منه, على إيكال مهمة تثبيت القطع الى المصرف المركزي, بالاتفاق مع وزارة المالية, على ان تسجّل العمليات التي تجري ضمن هذا الاطار في حساب خاص, يسمى “صندوق تثبيت القطع”.

السياسة النقدية

وبما يتجاوز مجرد التدخل في سوق القطع للحفاظ على ثبات سعر صرف العملة, عكس مضمون “قانون النقد والتسليف” اهتمام المصارف الخاصة, بأن تحافظ هذه المؤسسة الجديدة, على استقلاليتها تجاه السياسات الحكومية, وبأن يكون هدف السياسة النقدية التي تتّبعها, الحفاظ على ثبات قيمة العملة الوطنية, وبما يجعل هذا الهدف أولوية لديها, أي ينفي وجود اهداف أخرى لها, كالإسهام بحفز النمو الاقتصادي(17). وأكدت على ذلك المواد 88 الى 92 منه, التي نصّت على عدم جواز توفير سلفات من المصرف المركزي للدولة, إلا في الحالات الاستثنائية البالغة الدقة.

وتعريف سعر صرف العملة اللبنانية

وقد تضمّن قانون النقد والتسليف, تحديداً لسعر الصرف الرسمي للعملة اللبنانية, سمي “السعر الانتقالي القانوني” لليرة اللبنانية. وحددت المادة 229 منه, هذا السعر بالنسبة الى الدولار الاميركي, على اساس ان يكون “اقرب ما يكون من سعر السوق الحرّة”, وذلك بانتظار ان يكون قد تم تحديد سعر صرف جديد لليرة, يعبر عنه بما يقابله من الذهب, بالاتفاق مع صندوق النقد الدولي. وأخذاً بمضمون هذه المادة, جرى في آخر العام 1964, تحديد “السعر الانتقالي القانوني” لليرة اللبنانية تجاه الدولار(18), على اساس 3,08 ل.ل./د. وجرى احتسابه بحيث يمثّل متوسط اسعار الصرف في السوق الحرّة, خلال اعوام 19621964. وقد نص “قانون النقد والتسليف” على العمل بهذا السعر لمدة عشر سنوات فقط تنتهي في العام 1973.

وبانتهاء الحقبة الانتقالية هذه, كان نظام بروتون وودز, القائم على ثبات أسعار صرف العملات, قد انتهى منذ العام 1971. واعتمدت غالبية دول العالم أنظمة صرف معوّمة. الأمر الذي دفع السلطات النقدية, بالتوافق مع التجمّعات المهنية لأرباب العمل, لإعتماد سعر صرف جديد معوّم للعملة اللبنانية. وقد عبر عن ذلك قرار المصرف المركزي, اعتماد “سعر صرف متحرك” للعملة اللبنانية, يجري تحديده بنهاية كل شهر, ويستخدم لاحتساب مداخيل الدولة وانفاقها بالعملات الصعبة. وتحدد قيمة هذا السعر, كمتوسط حسابي لأسعار الصرف اليومية خلال الشهر نفسه(19), وقد استمر العمل بهذه المقاربة لسعر صرف العملة اللبنانية, منذ ذلك التاريخ, وحتى يومنا هذا.

السياسة النقدية في النصف الاول من السبعينات

وعرّفت الأدبيات الاقتصادية بداية حقبة السبعينات, كحقبة “عودة الثقة”, أي حقبة عودة الرساميل من الخارج, بعد موجة النزوح التي عرفتها اثر أزمة انترا. وسوف يزداد حجم التدفقات المالية من الخارج من سنة لاخرى, طوال النصف الاول من السبعينات. وقد أدى الظرف الاقتصادي الجديد, المتمثل بتدفق التحويلات والرساميل من الخارج من جهة, وبالفورة الاقتصادية الداخلية من جهة ثانية, الى تعاط من قبل المصرف المركزي مع موضوع السياسة النقدية وثبات قيمة العملة, أملته هذه الظروف الجديدة.

وقد اتبع المصرف المركزي سياسة “دعم الدولار” طوال سنوات 1973- 1975, بشراء الدولار من سوق بيروت مقابل سيولة إضافية بالليرة اللبنانية, كان يضخها فيها. وكان الهدف من هذه السياسة تلافي انخفاض قيمة الموجودات بالعملات الأجنبية لدى المصارف, التي تشكل نسبة مهمة من مجموع موجوداتها, وتجنيبها الخسائر المترتبة على ذلك(20). وقد وفّرت هذه السياسة ذاتها سيولة بالليرة اللبنانية, جعلت المصارف قادرة على زيادة تسليفاتها الداخلية بحريّة شبه كاملة. لكن هذه السياسة بالذات, اسهمت بزيادة التضخم وغلاء المعيشة خلال الحقبة ذاتها. أي أنها لم تكن من منظار قانون النقد والتسليف ذاته, متشددة بالقدر الكافي في ضبط زيادة الكتلة النقدية وزيادة الأسعار التي رافقتها(21).

في اوائل الثمانينات

وسوف يعبّر المصرف المركزي عن موقف أكثر تشددًا, خلال حقبة 19791982, على صعيد مواجهة التضخم. وسيعمد, ترجمة لهذا الموقف, لاقناع الحكومة برفع أسعار الفائدة على سندات الخزينة لتشجيع المصارف على الاكتتاب بها, بما يؤدي لخفض السيولة بالليرة اللبنانية. وسيلجأ المصرف المركزي أيضاً لخفض حجم التسليف الذي يقدمه لتمويل الانفاق الحكومي. كما أن حاكم المصرف المركزي سيواجه خلال عامي 1982 و1983 بالرفض, مطالبة الصناعيين له, بخفض سعر الفائدة, معتبراً أنه معني أولاً بالحفاظ على قيمة العملة اللبنانية(22).

1- 4- 2. تجربة عقد الثمانينات في مجال خفض سعر صرف العملة اللبنانية(23)

أ. عناصر حقبة 1982- 1984 التي هيّأت لانهيار سعر صرف الليرة

يمكن إرجاع أسباب انهيار سعر صرف العملة اللبنانية, ابتداء من العام 1984, إلى موجة الهروب من النقد اللبناني (fuite devant la monnaie), التي بدأت خلال العام 1983. وقد اتخذ هذا الهروب, شكل استبدال للعملة اللبنانية بعملات صعبة, أي جسّد حالة اجماع لدى اللبنانيين لصالح شراء العملات الأجنبية.

وهذا يعني أن خفض سعر صرف العملة اللبنانية, لم يكن نتيجة سياسة تصحيح معلنة بواسطة سعر الصرف, جرى تطبيقها بصورة متعمّدة من قبل السلطات العامة. لكن الحجج التي تستخدم في العادة لتبرير هذا النوع من السياسات, اعتمدت في ما بعد, لتبرير الخفض الذي تمّ, ولإقناع المتضررين منه بجدواه, وجدوى التكيّف معه.

زيادة الانفاق العام والدين العام

وقد تميّز الظرف الإقتصادي لحقبة 1983- 1984, بتنامي عجزين عجز المالية العامة وعجز ميزان المدفوعات. وهما تطوران نجدهما على الدوام, في أساس كل تجارب خفض سعر صرف العملة.

وقد زاد الإنفاق العام, كما زاد عجز المالية العامة خلال الحقبة المذكورة, بنسب لم يعرفها لبنان سابقًا. وقد عمدت الحكومة للاقتراض من المصارف التجارية ومن المصرف المركزي لتمويل انفاقها. وقد أمكن لها ان تستدين قدر ما تشاء من المصارف التجارية, مستندة في ذلك الى حق اعطتها اياه قوانين الموازنة ابتداء من العام 1980. وقد سمحت المادة (9) من قانون موازنة العام 1980 للحكومة, بإصدار سندات وعقد قروض “ضمن حدود مبلغ يوازي عجز الموازنة”. واعطت المادة (10) من قانون موازنة العام 1981 لوزير المالية حصراً, الحق بإصدار سندات خزينة. ورفعت المادة (9) من قانون موازنة العام 1984 حدود اصدار سندات الخزينة الى مبلغ غير محدّد, “يوازي عجز الموازنة واحتياجات الخزينة”. وتكرّر الامر نفسه في مشروع قانون موازنة العام 1985(24).

أما الاقتراض من المصرف المركزي, فقد أجازته إتفاقية عقدت بين وزارة المالية وبين المصرف المركزي في العام 1977, سمحت للحكومة بان تحصل على قروض استثنائية, “بغية تمويل تسيير اجهزة الدولة, واعادة التعمير”(25).

وقد رفع سقف هذه القروض اكثر من مرّة بعد ذلك التاريخ. وكان ذلك يتم بموجب مادة في قانون الموازنة, تجيز للحكومة تعديل الاتفاقية المذكورة بمرسوم. وقد بقي ارتفاع سقف هذه القروض محدوداً حتى العام 1982. إلا ان حقبة 1982- 1984, شهدت رفعاً لسقف التسليفات من المصرف المركزي للحكومة, بما يتجاوز الستة اضعاف. ففي حين كان سقف هذه التسليفات يساوي 2500 مليون ل.ل., بتاريخ 18 ايلول 1982, اصبح يساوي 16000 مليون ل.ل., في آخر العام 1984(26).

وقد ارتفع حجم الدين العام بنتيجة ذلك, من أقل من 7 مليارات ل.ل. في آخر العام 1981, إلى أكثر من 14 مليار ل.ل., في آخر العام 1982, أي أنه تضاعف خلال عام واحد. كذلك أدت الطريقة التي اتبعت لشراء أسلحة للجيش, إلى إضعاف الاحتياطي الرسمي بالعملات الصعبة لدى المصرف المركزي بدرجة كبيرة. وقد جعل إبقاء المسؤولين الحكوميين, خلال تلك الحقبة, على مستوى مرتفع من الإنفاق العام, من دون الأخذ بالإعتبار لعدم توفّر موارد كافية لهذه الغاية, الدولة والقطاع العام مزاحمًا للقطاع الخاص, للحصول على مبالغ باتت محدودة من الاحتياطي بالعملات الصعبة. وقد عبّر هذا التنازع عن نفسه في سوق القطع الذي بدأ يشهد مع حلول خريف العام 1984, ارتفاع ثمن شراء الدولار في السوق المحلية. ويتحمّل العهد الرئاسي الجديد الذي قام آنذاك, مسؤولية مباشرة في حصول هذه التطورات كلها.

عجز ميزان المدفوعات

وقد أدى التحوّل الذي طرأ على الظرف الإقليمي, ابتداء من العام 1983, وعبر عنه تراجع الإيرادات البترولية, إلى تقليص حجم التحويلات من الخارج التي اعتاد الاقتصاد اللبناني الاستفادة منها خلال السنوات السابقة. وكانت هذه التحويلات قد مثّلت طوال حقبة 19791982, ما يوازي نصف الدخل الوطني. إلا أنه لم ينجم عن تراجع حجم التحويلات, انخفاض في حجم الإستيراد خلال عامي 1983 و1984. وقد حافظت الواردات خلال هاتين السنتين على مستويات مشابهة لتلك التي عرفتها خلال السنوات السابقة. ونجم عن ذلك تفاقم للعجز التجاري, وظهور عجز في ميزان المدفوعات, بلغ على التوالي, خلال السنتين المذكورتين, 933 و1242 مليون دولار. أي انعكست آثار التحوّل الذي طرأ على الظرف الإقليمي خلال تلك الحقبة, على الوضع الاقتصادي الداخلي, مظهرة ارتباط الظرف الاقتصادي الداخلي بالظرف الإقليمي.

ديون المصارف

ولم تتأخر العناصر السلبية التي انطوى عليها الظرف الاقتصادي المذكور, في التأثير على القطاع الخاص بأكمله. ووجد القطاع المصرفي نفسه أمام نسبة مرتفعة للغاية من الديون المشكوك بتحصيلها, والديون الهالكة. وقد شكلت هذه الديون خلال العام 1984, نسبة 40% من التسليفات التي وفرها القطاع المصرفي لمؤسسات القطاع الخاص, وما يوازي 16% من مجموع أصول المصارف(27).

وكانت المصارف قد زادت بقوة تمويلها للإنفاق العام, ابتداء من العام 1982. وقد مثلت التسليفات للقطاع العام, نسبة 20 % من ميزانية المصارف السبع الاولى في بيروت في العام 1983. وباتت هذه الاخيرة تخشى مع استمرار تدهور الوضع العام, انخفاض قيمة الديون التي ترتبت لها بذمة الدولة, لان هذه الاخيرة لا تمتلك ما يكفي من الإيرادات للايفاء بالتزاماتها. وتأكدت مخاوف المصارف هذه, ابتداء من صيف العام 1984, حين أعلنت ميليشيا “القوات اللبنانية” صراحة, بلسان رئيسها آنذاك في تصريح له الى وكالة رويتر, بتاريخ 10 تموز 1984 رفضها إعادة المرافئ التي كانت تسيطر عليها إلى الدولة, حارمة هذه الاخيرة من المصدر الرئيسي لإيرادات الخزينة.

انسداد أفق الحل السياسي والهروب من العملة

ويمكن وضع هذه التطورات ضمن اطار السياق السياسي العام الذي طبع حقبة ما بعد العام 1982, وتمثل بإزدياد حدّة النزاعات المسلحة الداخلية, وتأكد حالة الانقسام الوطني. وولّد هذا المناخ لدى المدّخرين وأصحاب الرساميل, “استقطابًا في نظرتهم إلى المستقبل”, اتسم بالتشاؤم الشديد, وأكد إجماعهم على حيازة العملات الأجنبية.

ونشأت بالتالي “ستراتيجية قائمة على المضاربة” طبعت كل المسلكيات الخاصة آنذاك, ومثلت ترجمة لمقاربة مفادها أن على كل واحد أن ينجو بنفسه, واتخذت شكلاً موحداً, هو الدولرة. وكانت عمليات شراء الدولار تحصل داخل القطاع المصرفي ومن خلاله, لصالح هذا المصرف أو ذاك, وأحيانًا بأسماء مغفلة, أو لمصلحة المودعين انفسهم. وقد جرى تداول اخبار آنذاك, تشير الى انشاء “مجموعة عمل مصرفية”, هدفها جمع اكبر كميات ممكنة من الدولار, لدعم معسكر رئيس الجمهورية. وهي اخبار لم يصر لاثباتها, لكنها تستحق ان يصار للتأكد من صحتها.

وقد أسهم إبقاء حاكمية مصرف لبنان خلال العام 1984, شاغرة مدة خمسة أشهر, في تجفيف الإحتياطي الرسمي بالعملات الصعبة لدى المصرف المركزي. وقد تدنى مستوى هذا الإحتياطي إلى 600 مليون دولار بنهاية العام 1984, في حين انه كان يربو على الثلاثة مليارات دولار في نهاية العام 1981.

سعر الصرف كقاطرة لبقية المتغيّرات

وسينتقل سعر صرف الليرة اللبنانية, او سعر الدولار, من 6,8 ل.ل./د. في آخر العام 1984, الى 455 ل.ل./د. في آخر العام 1987 و842 ل.ل./د., في آخر العام 1990؛ والأمر الذي يكتسب التأكيد عليه أهمية في هذا السياق, هو أن هذا السعر سيلعب مع انتهاء حقبة 1982- 1984, وعلى إمتداد الحقبة اللاحقة كلها, دور القاطرة, بالنسبة لبقية المجملات(agrégats) والمتغيّرات(variables) الاقتصادية الكلية الأخرى,المتمثلة بمؤشر أسعار الإستهلاك, والأجور الإسمية, والإنفاق العام, والكتلة النقدية, الخ(28). أي انه سيكون المتغيّرالذي يتحرّك اولاً, ويجرمعه هذه الاخيرة في مساره التصاعدي

(29). وما سوف يحدد وجهة ووتيرة تحركه, على امتداد الحقبة المذكورة, هو إستمرار حالة العجز في المالية العامة, واقتصار تمويل هذا العجز على المصرف المركزي.

ب- الدولة “تعيش على تسليفات المصرف المركزي” ابتداء من العام 1985

وابتداء من العام 1985 على الاقل, سينطبق على الدولة ما قاله عنها حاكم المصرف المركزي في العام 1989, من انها “تعيش على التسليفات التي يقدمها لها مصرف لبنان”(30). وسوف تشكل الإيرادات الجمركية نسبة 4 % فقط من مجموع ايرادات الخزينة بين عامي 1985 و1990, بعد ان كانت تمثل نسبة 40 % منها خلال عقد السبعينات. كما وان نسبة ايرادات الخزينة, على اختلاف انواعها, الى مجموع الانفاق العام, لن تتجاوز الـ 14 % منه, طوال الحقبة المذكورة(31). وسيتطوّع المصرف المركزي لإقراض الدولة وتمويل انفاقها. وسيلعب بحكم كونه المموّل الرئيسي لهذا الانفاق, دوراً في تحديد حجمه, وفي الحد منه ايضاً. وسيضع إبتداءً من شباط من العام 1987, قواعد لتسليف الدولة, ويلتزم بها حتى نهاية الحرب(32). بل سيصل الامر به الى لعب دور “حكومة بديلة” خلال حقبة الحكومتين (1988- 1990)(33).

وبمقدار ما ان المصرف المركزي سوف يتولى تمويل عجز المالية العامة, فانه سيواجَه بعنف من قبل القطاع الخاص, حين سيحاول ابتداء من العام 1986, وضع ضوابط لحركة سعر صرف الليرة, او حركة سعر الدولار في سوق بيروت.

ج- تطور سعر الصرف بين المصرف المركزي وبين القطاع الخاص

لقد سبقت الإشارة إلى أن توزع العملات الصعبة على المستفيدين منها, يتم في لبنان, منذ أواخر الأربعينات, في إطار العمليات التي تجريها المصارف في ما بينها, وإن سعر الدولار, أو سعر الصرف الإسمي لليرة اللبنانية, يتحدّد في إطار هذه العمليات ذاتها, وإطار العمليات التي تجريها المصارف مع زبائنها. كما سبقت الاشارة الى أنه لم يكن للمصرف المركزي تاريخيًا سوى دور محدود, في تحديد هذا السعر.

وابتداء من العام 1986, سيحاول البنك المركزي أن يوقف المنحى التصاعدي لسعر الدولار. وسيكتشف حينئذ, أن الشروط التي تحكم أداء سوق القطع في بيروت, تسهّل إجراء عمليات المضاربة على العملة, وانه الطرف الأضعف في المواجهة مع المتعاملين من القطاع الخاص في هذه السوق.

الشروط التي حكمت تعاطي المصرف المركزي مع سوق القطع

والحقيقة هي ان أداة التدخّل الرئيسية التي كان المصرف المركزي يملكها, لتقرير المستوى الذي ينبغي ان يكون عليه سعر صرف الليرة, كانت تتمثّل بما يتوفر له من عملات صعبة, يمكنه ان يدفع بها الى سوق القطع. كما وان الإطار التشريعي الذي يحكم نشاطه, والذي يجسده قانون النقد والتسليف وقانون السرية المصرفية, هو الذي كان يرسم حدود إمكاناته على هذا المستوى. وكان يرسم حدود هذه القدرة ايضاً, ضعف الرقابة على عمليات المصارف, التي تتولى مهامها لجنة الرقابة على المصارف.

ويبدو قانون النقد والتسليف, وكأنه يعطي المصرف المركزي صلاحيات واسعة لجهة التحكم بالعمليات المصرفية. إلا ان قانون السرية المصرفية, الذي يغلف بالسرية الكاملة الحسابات الدائنة, كان يمنع هذا الاخير من ممارسة أية رقابة على حسابات الزبائن في المؤسسات المصرفية. كما وأن إخضاع قسم الرقابة في المصرف المركزي لإشراف جهاز مستقل عنه, هو لجنة الرقابة على المصارف, كان يجعل هذه الرقابة أكثر تعذرًا.

ولم يكن للمصرف المركزي, في عمله اليومي, أن يعرف لمصلحة من يحصل هذا الطلب على العملات الصعبة أو ذاك. ولم يكن يملك حق طرح الأسئلة عن دوافع الطلب على الدولار. وحتى حين كان يتعرّف الى هوية الأطراف التي تفتعل الطلب على العملات الصعبة, فإنه لم يكن قادرًا على أن يسمّي مضاربين معيّنين, ولا أن يحيلهم أمام القضاء بتهمة المضاربة غير المشروعة. علماً ان حاكم المصرف المركزي, كان ما يفتأ يؤكد وجود “مضاربين ماليين” يمارسون ضغطًا متعمدًا في سوق القطع بهدف تحقيق أرباح ناشئة عن المضاربة, ويعتبر أن بعضهم كان يتحرك “لمصلحة بلدان أجنبية هدفها إضعاف الليرة اللبنانية” (34).

بيد أن القانون لم يكن ينطوي على تعريف للمضاربة غير المشروعة. كما انه يحظر كشف أسماء المؤسسات التي تتعامل في سوق القطع. وكان المصرف المركزي ينتهي بأن يرسل إلى قاضي التحقيق لوائح صادرة عن الحاسوب, تظهر مشتريات ومبيعات هذه أو تلك من المؤسسات المصرفية, من العملات الصعبة, من دون تحديد للإسم, مستبدلاً إياه بأرقام وأحرف. ولم يكن هذا الأمر يؤدي إلى أية نتيجة, لأن غياب نص تشريعي يدين عمليات الشراء غير الاعتيادية, أو غير المبررة بدوافع معقولة, أو يفرض حدودًا معينة لهذه المشتريات, كان يعيق إمكانات التدخل أو الرقابة من قبله في هذا الميدان.

وأمام هذا التقييد لحركة المصرف المركزي في تعاطيه مع سوق القطع, كانت نواقص لجنة الرقابة على المصارف في ممارسة مهماتها, تأتي في المرتبة الثانية من حيث اهميتها النسبية. وقد تبدّت هذه النواقص في نقص عديدها, وفي تعيين فريق غريب لجهة تأهيله وتجربته عن عالم المصارف في بداية عهد الرئيس أمين الجميل, وفي الحظر الذي كانت تواجه به إذا أرادت الدخول إلى بعض المصارف, لممارسة دورها في التدقيق الخارجي في العمليات المصرفية (35).

وسيؤمن الإطار التشريعي الذي سبق ذكره, للمتعاملين من القطاع الخاص في سوق القطع, حرية كاملة لبرمجة وتحقيق أية عملية رفع لسعر الدولار يكون سبق لهم أن قرروها.

أداء سوق القطع أو كيف يمكن رفع سعر الدولار بشكل مصطنع

وبصرف النظر عن الدوافع التي كانت تقف وراء هذه القرارات, والتي سنأتي على ذكرها لاحقًا, فإنه يمكن التذكير بالطريقة التي كان يعتمدها المتعاملون في سوق القطع, لرفع سعر الدولار. ولنفترض على سبيل المثال, أنه جرى افتتاح سوق القطع على أساس سعر معين للدولار. ولا تلبث هذه السوق أن تشهد بعد حين طلبًا على هذه العملة, لا يجد عرضًا يقابله. ويعبر ذلك عن تمنّع البائعين المفترضين عن البيع. وينتظر هؤلاء المتعاملون إرتفاع سعر الشراء الذي يعرض عليهم. الأمر الذي لا يتأخر بالحدوث. وبمجرد أن يرتفع هذا السعر إلى حد معين, فإن ارتفاعه يؤدي الى ظهور عرض ما لهذه العملة. إلا أن هذا الاخير يبقى غير كاف لتلبية حاجات الطلب, وإيقاف حركة الارتفاع في السعر. ويستمر سعر الدولار بالصعود حتى يبلغ المستوى الذي يريده, أو الذي قرره, أو اعتبره مناسبًا المتعاملون من القطاع الخاص في سوق القطع. وبالتالي, فإن ما كنّا نقع عليه لجهة العرض والطلب, كان يجسّد حركات مقصودة أو متعمّدة بهدف تحقيق تدهور أو تحسّن مصطنعان لسعر صرف الليرة. وقد كانت إحدى خصائص سوق القطع خلال الثمانينات, أن مبالغ صغيرة, لا بل زهيدة, كانت تكفي لإشراع عملية رفع لسعر الدولار سبقت برمجتها.

المواجهة مع المصارف و”التسوية”

وقد أراد حاكم المصرف المركزي التصدّي لعملية رفع سعر الدولار هذه, ابتداء من العام 1986. ولجأ إلى تخفيض حجم السيولة المتوفرة لدى المصارف, والتي كان يمكن استخدامها لتغذية المضاربة. وتحقيقًا لهذه الغاية, عمد لإخضاع المصارف لزيادات في الاحتياطي الإلزامي الذي يتوجب عليها توفيره لدى المصرف المركزي, ولإكتتابات إجبارية في سندات الخزينة(36).

ولقد نشأت في ضوء هذا الواقع مواجهة بين المصرف المركزي وبين المصارف التجارية, استمرت زهاء سنتين. وانتهت في آخر العام 1987, إثر “تسوية” حصلت بين الطرفين, تحت إشراف المجلس النيابي. وكان هدف هذه التسوية ظاهريًا, تخفيف حدة الإجراءات التي تتناول الإكتتابات الإجبارية في سندات الخزينة. لكن مغزاها الفعلي كان في مكان آخر. فهي عبّرت عن تخلي المصرف المركزي وحاكمه بالتحديد عن كل إدعاء لجهة تحديد سعر صرف العملة اللبنانية, وعن تخلّيه عن المحاولة في هذا الميدان. وسوف لن تتعدى تدخلاته, خلال الحقبة اللاحقة, أكثر من محاولة تخفيف حدة تقلبات سعر الدولار, من خلال عمليات الشراء والمبيع للعملات الصعبة التي كان يجريها. كذلك عبّر هذا الأمر عن تخلي المصرف المركزي عن محاولة تحديد “سعر صرف مناسب” لليرة اللبنانية. وهو تخلٍ كان في أي حال, متضمنًا في المقاربة ذات المنحى القانوني لمسألة سعر الصرف, التي كان يعتمدها حاكم المصرف المركزي.

غياب تحديد اقتصادي لمستوى سعر الصرف

ونجد في أساس موقف حاكم المصرف المركزي من سعر الصرف, إدانته لما يعتبره مضاربة غير مشروعة ضد الليرة, وقناعته بضرورة تأويل الأحكام القانونية التي تتناول عمل المصارف أو تعديلها, بحيث تتيح ممارسة رقابة على هذه المضاربة, وإخضاع أصحابها للملاحقة القانونية. وقد تقدم بصفته قانونيًا, بتأويل للقانون يعكس وجهة نظره هذه, وقدم لاحقًا مشروعًا للإصلاح المصرفي تضمّن معالجة لهذه المسألة

(37).

إلا أن مقاربة كهذه لموضوع سعر صرف العملة اللبنانية, لا تتضمن تبريرًا اقتصاديًا لإعتماد سعر صرف بعينه, او تعليلاً للفوائد التي تنجم عنه. أي أن ليس ثمة في هذه المقاربة ما يفسر أسباب اعتماد هذا السعر أو ذاك. وفي أي حال, لم يتقدم أحد, في أي وقت من أوقات الأزمة, بتعريف اقتصادي لسعر الصرف, أو بتحديد لـ”سعر الصرف المناسب”. علماً أن هذا السعر يعرّف في العادة, بانه ذلك الذي يتيح تطوير قدرة البلد المعني على الإنتاج والتصدير. ويتطلب احتسابه معرفة مفصّلة بأوضاع قطاعات الاقتصاد الوطني المختلفة, وبالانعكاسات التي يتركها عليها التعديل المقترح لسعر الصرف(38).

ولم يكن المصرف المركزي يملك في الحقيقة أية فكرة عن هذا الموضوع, خصوصًا وأن حاكمه لم يطلب على امتداد السنوات الست التي شغل فيها هذا المنصب, دراسة اقتصادية واحدة حول سعر الصرف. كما بدا المصرف المركزي, في نهاية تلك السنوات الست, أكثر إدقاعًا لجهة احتوائه على أناس أكفياء, مما كان في بدايتها.

وبغياب أية مقدرة لدى المصرف المركزي على تعيين سعر صرف معين وتبرير اعتماده, والدفاع عن سياسة متماسكة في هذا الميدان, فقد وجد نفسه مضطرًا للموافقة على سياسة في هذا المجال, يخرج أمر تحديدها عن إرادته بشكل كامل. وتعزّزت موافقته هذه, بالانعكاسات “الإيجابية” لتخفيض سعر صرف الليرة, ومنها على وجه الخصوص, الخفض المترتب عليها لحجم الدين العام, معبرًا عنه بالدولار.

وبكلام آخر, فقد حلّت لدى حاكم المصرف المركزي في نهاية المواجهة التي قامت بينه وبين المصارف التجارية, “رؤية إيجابية” لسعر الصرف الذي جرى خفضه, وقامت مقام تطلّبه السابق على هذا المستوى. ولكي يبرر الحاكم موقفه الجديد, فقد اكتفى بإيراد إحالات مبهمة لانها غير مسندة بأية دراسة علمية الى مصالح الصناعيين التي يعوّل على سعر الصرف الجديد بأن يحققها. وقد تكفّل الضجيج الإعلامي الذي أثير آنذاك, حول ضرورة اعتماد سعر صرف “تنافسي” وحول فوائد هذا السعر بالتغلب على ممانعته وشكوكه.

كما لعبت نصائح خبراء صندوق النقد الدولي دوراً أكيداً في تبرير خفض سعر صرف الليرة. ومارست هذه النصائح تأثيرها على نحو أفعل, عبر الإتصالات التي كان يجريها هؤلاء الخبراء مع ممثلي القطاع الخاص, ومنهم على وجه الخصوص, المصرفيون. أي وجدت هذه النصائح آذانًا صاغية اكثر لدى ممثلي القطاع الخاص, وأمّنت لهم حجة نظرية اعتمدوها في تعاطيهم مع مسألة سعر صرف الليرة.

د. محددات سعر الصرف منذ العام 1987, أو النزاع بشأن توزيع الدخل

(conflit distributif) كمحدّد لسعر الصرف يتيح العرض السابق لكيفية أداء سوق القطع في لبنان خلال النصف الثاني من الثمانينات الخلوص بنتيجة هي أن اتفاق “سبعة على الأقل من بين العشرة مصارف الأولى في لبنان”(39) في ما بينهم, هو ما كان يتيح تغيير وتعيين سعر صرف العملة اللبنانية. وقد عبر ذلك عن نوع من إشراف

(régulation) خاص على الاقتصاد اللبناني على هذا المستوى. كما وأن سعر صرف العملة اللبنانية بدا في ضوء ذلك, ابعد ما يكون عن تجسيد آلية سوق تقليدية. أي انه بدا سعراً يتمتع بخصوصية تميّزه, ويعود أمر تحديده ليس إلى السلطات النقدية, وإنما إلى المتعاملين من القطاع الخاص في سوق القطع. كذلك عبّر تخفيض سعر صرف العملة اللبنانية الذي جرى منذ العام 1987 على الأقل, عن كونه “خفضاً مبالغاً فيه”

(sur- dévaluation) لسعر صرف العملة اللبنانية(40). وبدت سياسة سعر الصرف هذه وكأنها تستمد تبريرها الرئيسي من الخفض للأجر الحقيقي الذي كانت تؤدي إليه.

ولقد كانت المصارف, والقطاع الخاص بمجمله من خلالها, قد انخرطت في سياق الدولرة للإقتصاد, انطلاقاً من كونها ضحية للوضع السياسي القائم, وباعتبارها ضحية حكومة تقع تحت طائلة المسؤولية, بسبب الطريقة التي اعتمدتها في تمويل عجز المالية العامة. أما الدولة ذاتها, فكانت ضحية الميليشيات التي وضعت يدها على إيرادات الخزينة, ووقفت حائلاً امام إعتماد بدائل عن التمويل بواسطة الاستدانة. وقد عمد القطاع الخاص لإيجاد الوسائل التي تمكنه من أن يلقي على غيره الأعباء والخسائر التي يتحملها, أو أن يخفضها على الأقل. وقد اكّد ارتفاع سعر الدولار على امتداد الحقبة كلها, واقع كونه الوسيلة الفضلى التي اعتمدها القطاع الخاص لخفض المبالغ بالليرة اللبنانية, التي يتوجب عليه دفعها, ومنها الأجور على وجه الخصوص. وبات التأكيد على هذا الامر أكثر أهمية بالنسبة له, بمقدار ما ان الوضع الاستثنائي القائم كان مرشحاً لأن تطول مدته, ويتكشف عن سيرورة انكماش تراكمي للنشاط الاقتصادي. الأمر الذي كان يرتّب على كل منشأة بعينها, صعوبات إضافية في حمل عبء أكلافها والتزاماتها.

ويتيح تحقيب الفترة التي تبعت العام 1983, تأكيد هذا الدور المنوط بسعر صرف العملة اللبنانية. ولقد أدى هروب الرساميل الذي نشأ ابتداء من العام 1983 إلى تدهور كبير في أسعار العقارات. وعوّل بعض المراقبين على هذا التدهور وعلى خفض سعر صرف العملة اللبنانية خلال عامي 1983 و1984, لتحفيز عودة للرساميل يكون الدافع إليها الرغبة بالاستفادة من التدهور في الأسعار الحاصل. إلا أن هذا الأمر ما كان له ان يتمّ, لأن العوامل التي بررت عملية الهروب السابقة بقيت قائمة, وأولها الإبقاء على تمويل الإنفاق العام بواسطة الاستدانة, كنتيجة للاستقواء الإضافي للميليشيات والإضعاف المرافق له للدولة. ويمكن من هذه الزاوية, اعتبار انهيار سعر صرف الليرة, المقابل الذي كان على اللبنانيين ان يؤدوه ثمناً لنفاذ ستراتيجيات القوى التي كانت وراء استمرار حالة الحرب والانقسام الداخلي القائمة آنذاك.

وقد عبّرت المواجهة التي نشأت ابتداء من العام 1986 بين المصرف المركزي وبين المصارف التجارية, عن موقف هذه الاخيرة المعارض لسياسة المصرف المذكور. وقد انطوت هذه السياسة بنظرها على تناقض لا يمكن قبوله. فهي رمت لتأمين حاجات التمويل للخزينة العامة, وللتحكم بالسيولة التي تتوفر للقطاع المصرفي, من جهة أخرى.

وقد اتيح بنهاية هذه المواجهة, للمتعاملين من القطاع الخاص في سوق القطع, التأكّد من أن لا خطر عليهم من العودة إلى ليرة لبنانية قد يتحسّن مجدداً سعر صرفها. وذلك لأن القرار بخفض أو تحسين هذا السعر بات يعود لهم, ولهم فقط. وبمقدار ما أن هذا الأمر بات مؤمنًا لهم, فإن قرار خفض سعر صرف الليرة بات ممكنًا أخذه بالاستناد إلى الاعتبارات التالية: إما استباقًا لزيادات في الأجور الحقيقية قد تنشأ بمناسبة التصحيحات التي تجري على الأجور الإسمية, أو لأنه تردّد بأن خبراء صندوق النقد الدولي يعتبرون خفض سعر صرف العملة شأنًا إيجابيًا, أو لأن الانكماش الإضافي للحركة الاقتصادية, لأسباب اقتصادية وغير اقتصادية ومنها على سبيل المثال حالة الحرب الناشئة عامي 1989 و1990 كان يفرض عليهم إجراء خفض إضافي على الاكلاف التي يتحملونها, خصوصاً تلك العائدة للأجور التي يتوجب عليهم دفعها, أي ضغط مستوى الأجر الحقيقي, على نحو إضافي.

ولقد شهدت الحقبة الاولى التي تلت الخروج من الحرب, تركيزًا من قبل التجمعات المهنية لأرباب العمل على مسألة خفض كتلة الأجور المدفوعة, لأن أوضاع المؤسسات كانت تتطلب ذلك(41). وقد طالب هؤلاء بإلغاء بعض ما كان يعتبر مكتسبات للعاملين بالأجر. وحاولوا في تلك الفترة بالذات الامتناع عن دفع ما يرتبه عليهم المفعول الرجعي لتصحيح الأجور الخاص بالنصف الثاني من العام 1990. كما وإنهم طالبوا بإقامة فصل كامل بين القطاعين العام والخاص لجهة التصحيحات على الأجور التي ينبغي إجراؤها, وطالبوا بأن تتخلى الدولة عن دورها في التقرير للاقتصاد بأكمله على هذا المستوى, وبأن يسود التفاوض الحر على الأجور داخل القطاع الخاص(42).

143. تجربة العام 1992 لجهة خفض سعر صرف العملة اللبنانية

وتعطي عملية خفض سعر صرف العملة اللبنانية, التي حصلت خلال العام 1992, دليلاً آخراً على العلاقة القائمة بين تطور سعر صرف العملة اللبنانية, وبين مستوى الأجر الحقيقي. وتظهر ان المبادرة الاولى لخفض سعر صرف الليرة اللبنانية التي تمّت آنذاك, كان الهدف منها خفض مستوى الأجر الحقيقي في لبنان(43).

وقد بدأت عملية الخفض هذه في 20 شباط من العام 1992. وإرتفع من جرائها سعر الدولار, من 879 ل.ل. في ذلك التاريخ, إلى 2010 ل.ل. خلال شهر أيار والى 2825 ل.ل. خلال شهر أيلول. ثم تراجع بعد ذلك التاريخ, مقفلاً السنة, على 1838 ل.ل.

وكان المصرف المركزي قد إتّبع في السنة الأولى لعودة السلم الأهلي, سياسة هدفت لتثبيت سعر صرف الليرة. واستطاع خلال الأشهر العشرة الأولى من العام 1991, خفض سعر الدولار من 1110 ل.ل. في كانون الثاني من السنة ذاتها, الى 879 ل.ل., خلال شهر تشرين الثاني منها. أي أنه استطاع تحسين سعر صرف العملة اللبنانية, بنسبة 20,8% خلال العشرة أشهر الأولى من السنة. وقد أتاحت التحويلات من الخارج إنجاح هذا الأمر, ومكّنت المصرف المركزي من زيادة احتياطيه بالعملات الصعبة, بما يوازي 700 مليون دولار خلال الحقبة ذاتها.

إلا أن العام 1991, شهد في الفصل الأخير منه, المصادقة على القانون 108, بتاريخ 7 تشرين الثاني, الذي قضى بزيادة رواتب العاملين في القطاع العام, بنسبة 120% من المستوى الذي كانت عليه. واستطاعت الحكومة تسديد المبالغ التي رتبتها هذه الزيادة, من دون أن يتأثر استقرار سعر صرف العملة بهذا الأمر. وتم ذلك في آخر العام 1991. وكان يجري في الوقت عينه تحضير مشروع موازنة العام 1992. وأظهرت أرقام هذا المشروع, أن ثمة ارتفاعًا كبيرًا في الانفاق العام, تسببت به المطاليب المتنوعة لأعضاء المجلس النيابي. واضطرت الحكومة, أمام اللّغط الذي أثاره هذا المشروع, إلى سحبه من التداول في آخر شهر كانون الثاني من العام 1992, بغية إعادة النظر فيه, وخفض أرقامه.

وقد بدت التجمعات المهنية لأرباب العمل, أو الهيئات الاقتصادية, في مرحلة أولى, وكأنها غير معنية بزيادة الرواتب التي أقرتها الحكومة للعاملين في القطاع العام, أو بما أثارته طريقة أعداد الموازنة من ردود فعل. إلا أن الحقبة ذاتها شهدت اصراراً من قبل الاتحاد العمالي العام على إفادة العاملين في القطاع الخاص, من إجراءات مماثلة لتلك التي استفاد منها العاملون في القطاع العام. وقد طالب هذا الاخير بزيادة أجور هؤلاء العاملين, بنسبة 60 % منها. وقد رفضت الهيئات الاقتصادية هذا الأمر بحزم. وعبّرت عن ذلك في بيان وقّعه ممثلو أحد عشر هيئة اقتصادية, في بداية شهر شباط. وحذر البيان المذكور من “تحميل القطاع الخاص أعباء جديدة لا قدرة له على احتمالها, تحت ستار التوازن مع القطاع العام”(44). وكررت هذه الهيئات التحذير نفسه للمسؤولين الحكوميين بعد بضعة أيام. كما اعلنت أنها في حالة انعقاد دائم لمواجهة هذا الأمر(45).

إلا أن مجلس الوزراء لم يقم وزناً لإصرار هذه الهيئات على موقفها, وإتخذ في جلسته التي عقدها مساء الأربعاء في 19 شباط, قرارًا بزيادة 60 % على الأجر في القطاع الخاص. ومثل قراره هذا خروجًا على تقليد كانت المجالس الوزارية تعمل به قبل الحرب, يقوم على الاتفاق بينها وبين ممثلي الهيئات الاقتصادية على نسبة التصحيح في الأجور التي ستعتمدها, قبل الاعلان عنها رسمياً.

وفي خلال ذلك النهار, أي قبل ان يعقد مجلس الوزراء جلسته المسائية, أعلن المصرف المركزي توقفه عن التدخل في سوق القطع, بائعًا أو شاريًا, وذلك في بيان أصدره عند الظهر. وعبّر بذلك عن تخليه عن دوره في تثبيت سعر صرف الليرة اللبنانية. وجاء ذلك بعد تلقيه كمية كبيرة من الشيكات بالليرة, اراد أصحابها شراء مبالغ من الدولار بها. وقد إمتنع المصرف المركزي عن الاستجابة لهذه الطلبات.

وخلال الأيام الثلاثة الأولى التي أعقبت توقف المصرف المركزي عن التدخل في سوق القطع, إمتنعت المصارف بدورها عن البيع والشراء للعملات الصعبة. أي أنها رفضت تحمل مسؤولية تحديد سعر بعينه للدولار, وتركت الصيارفة يعلنون عن هذا السعر. وقد حدد هؤلاء سعرًا للدولار يساوي ألف ليرة, في اليوم التالي لانكفاء المصرف المركزي عن التدخل في سوق القطع. وفي أول أيام الأسبوع التالي, افتتح المصرف المركزي السوق من جديد, بهذا السعر بالذات. وقد اضفى بذلك طابعًا رسميًا على عملية الخفض هذه لسعر صرف الليرة, والتي بلغت نسبة 13,7 % من سعر الأساس.

ولم يتوقف سعر الدولار عن الارتفاع خلال الأسابيع والأشهر التالية. وحتى شهر نيسان من العام ذاته, كان قد حقق خفضًا لسعر صرف العملة اللبنانية بنسبة 100%. اذ بلغ سعر الدولار 1725 ل.ل. في نهاية ذلك الشهر. ويعتقد الكثيرون ان سعر صرف الليرة كان قد بات في ذلك التاريخ في عهدة بعض الاطراف, وانه كان يستخدم أداة ضغط من قبلهم, لإسقاط الحكومة والإتيان بغيرها(46). كما يعزو مراقبون, استمرار انهيار سعر صرف العملة اللبنانية, خلال حقبة حكومة الرئيس رشيد الصلح, التي شكلت بعد ذهاب حكومة الرئيس كرامي, الى استخدام هذا السعر أداة ضغط من قبل سياسيين وزعماء ميليشيات سابقين, بهدف منع حصول الانتخابات النيابية, التي جرت صيف ذلك العام(47). وقد حقّق هذا السعر أعلى مستوى له, هو 2825 ل.ل., خلال شهر أيلول من العام ذاته. ثم عاد فهبط إلى مستوى 1838 ل.ل. في نهاية العام.

144. بعض نتائج حقبة 1984- 1992

تدني سعر صرف العملة والتضخم الكبير خلال الحقبة

لقد سبقت الإشارة إلى أن تطور سعر الصرف في لبنان, بات منذ آخر العام 1984, المؤشر الوحيد الذي تتحدّد على أساسه الأسعار الداخلية. وقد بلغ معدل التضخم الوسطي لحقبة 19851992, 140% سنويًا, وارتفعت الأسعار خلالها أكثر من 11 ضعفًا.

وقد انتقل سعر صرف الليرة من 6,8 ل.ل./د. في آخر العام 1984, إلى 18 ل.ل./د., في آخر العام 1985. ونتج عن ذلك, معدل تضخم سنوي, بلغ 69 %. إلا أن سنوات 19861988, هي التي سجلت أكبر انهيارات لسعر صرف العملة اللبنانية, وأعلى مستويات للتضخم المرافقة لها. وقد أقفل العام 1986 على سعر صرف يساوي 87 ل.ل./د. أما معدل التضخم, فبلغ خلال السنة ذاتها, 100%, مسجلاً معدلاً بثلاثة أرقام, للمرة الأولى في تاريخ لبنان, منذ الحرب العالمية الثانية. لكن العام 1987, هو الذي عرف أكبر انهيار لسعر صرف الليرة على امتداد سنوات التجربة كلها, إذ أقفل على سعر صرف يساوي 455 ل.ل./د. ونجم عن ذلك معدل تضخم يساوي 487%.

أما العام 1988, فقد شهد هو الآخر, تراجعًا إضافيًا لسعر صرف الليرة. لكن هذا التراجع كان أقل حدّة من السنة السابقة. وأقفل في نهاية العام على سعر صرف لليرة يساوي 530 ل.ل./د. وترتب على ذلك معدل تضخم يساوي 154%.

أما سنتا 1989 و1990, فلقد شهدتا استمرار تراجع سعر صرف الليرة. وقد أقفل العام 1990 على سعر صرف يساوي 842 ل.ل./د. وبلغ معدل التضخم الوسطي خلال هاتين السنتين, 70% سنويًا. أما العام 1991, فعرف هو الآخر تراجعًا إضافيًا لسعر صرف الليرة, حيث أقفلت السنة على سعر صرف يساوي 879 ل.ل./د., وتميزت بمعدل تضخم يساوي 51%. وقد شهد العام 1992, مجددًا, أكبر انهيار لسعر صرف العملة, بعد ذلك الذي حصل خلال العام 1987. وأقفلت السنة على سعر صرف لليرة يساوي 1838 ل.ل./د., في حين بلغ معدل التضخم السنوي 120%.

الآثار السلبية و”الايجابية” لتدنّي سعر صرف الليرة

ولقد كانت الأجور الأكثر تأثراً بإنهيار سعر صرف الليرة. وعلى سبيل المثال, كان الحد الأدنى للأجور يعادل 242 دولارًا عام 1983, وبات يعادل 19 دولارًا فقط بنهاية العام 1987. وفي بداية الفصل الاخير من ذلك العام, أقرت زيادة للأجور بنسبة 100 %, رفعت الحدّ الأدنى للاجور الى 8500 ل.ل. لكن العاملين بالأجر لم يتسلموا تلك الزيادة إلا في نهاية العام. وكان عليهم ان يتدبروا امورهم أثناء ذلك الفصل, بحدّ ادنى للاجور يساوي 4300 ل.ل., في وقت كان سعر صفيحة البنزين يساوي 1500 ل.ل., وكانت اسعار السلع تحدّد على اساس ان كل دولار يساوي 600 ل.ل.(48). واشار التقرير الذي صدر بنهاية اللقاء الذي عقده الوفد اللبناني في باريس مع خبراء صندوق النقد الدولي للعام 1990, إلى أن 15% فقط من الموظفين الحكوميين يذهبون إلى عملهم “بسبب صعوبات التنقل وضعف الحوافز”. وهي صيغة ملطّفة للقول بأن الأجر لم يكن يكفي لتغطية نفقات الانتقال إلى العمل(49). وقد بقي الحدّ الأدنى للأجور تحت سقف الماية دولار, طوال حقبة 19851990. كما جاءت حصة الرواتب والأجور, في المرتبة الثالثة بعد خدمة الدين العام وتمويل شراء المحروقات, في مجمل الإنفاق الحكومي لحقبة 19851990.

أما الإنفاق العام, فلم يعد هو نفسه يتجاوز خلال أعوام 19861988, نسبة 17% من مستواه لعام 1982. وقد إنخفض الدين العام من اعلى مستوى بلغه, وهو 6,45 مليار دولار عام 1982, الى 2,23 مليار دولار في العام 1990, في حين انه زاد بالاسعار الإسمية بين هذين التاريخين, بمقدار 40 ضعفاً.

كذلك تراجعت قيمة الواردات خلال العام 1987, إلى نصف ما كانت عليه خلال العام 1983. وبنتيجة هذه التطورات, استعاد ميزان المدفوعات ابتداء من العام 1985 فائضه المعهود. وقد بلغ هذا الفائض, 648 مليون دولار في العام 1988, وسجل ميزان المدفوعات فائضاً خلال أغلب سنوات هذه الحقبة.

وتظهر المؤشرات التي سبق تعدادها, حالة الإنكماش الإقتصادي التي أدى اليها خفض سعر صرف العملة خلال الحقبة المذكورة. ويتبدى هذا الإنكماش على وجه الخصوص, في انخفاض القيمة الحقيقية للإنفاق العام, وانخفاض حجم الاستيراد خلال الحقبة المذكورة. ويظهر انخفاض حجم الانفاق العام, الفرص التي اضاعها لبنان, على صعيد اقامة وتحديث بناه التحتية, وعلى صعيد اعماره. كما يظهر انخفاض الاجر الفعلي, حالة الافقار الشديد للعاملين بالأجر التي أدى اليها هذا الخفض, والتي ترتب عليها انهيار شامل لمستوى أداء وانتاجية المؤسسات الوطنية, على اختلاف انواعها. وقد اصاب الافقار ايضاً, شريحة واسعة جداً من اللبنانيين, يمثلون فئة المدّخرين المتوسطين والصغار, الذين فاجأهم خفض سعر صرف العملة, وألغى ما راكموه من مدّخرات. واختفت بالتالي تلك الشريحة من اللبنانيين التي كانت تسمى بالطبقة الوسطى.

أما آثاره “الايجابية”, فقد تمثلت في انخفاض قيمة الدين العام في نهاية العام 1992, الى ثلث ما كانت عليه في نهاية العام 1982, وفي استعادة ميزان المدفوعات فائضه المعهود, خلال اكثر سنوات الحقبة.

أما ايجابياته لجهة حفز القدرة التصديرية للاقتصاد اللبناني فهي كانت غير ذات اهمية. والدليل على ذلك, ان قيمة الصادرات اللبنانية بقيت على امتداد سنوات الحقبة كلها, تحت سقف المليار دولار. ذلك ان الاقتصاد اللبناني كان قد فقد منذ بداية الحرب اللبنانية خاصيته كاقتصاد منتج (Economie de production), وتحوّل الى اقتصاد شبه ريعي (reèrenti-Economie semi), “معتمد على التحويلات”. ولم يكن ممكناً ضمن شروط الحرب الداخلية القائمة, التعويل على خفض سعر صرف العملة كحافز للإستثمار. فإزالة العوائق امام هذا الاخير, كانت تتطلب اكثر بكثير مما كان يمكن ان يوفره هذا الاجراء.

2- كيف انتهت تجربة انهيار سعرصرف العملة (والتضخم الكبير) التي ميّزت حقبة 1984- 1992, في لبنان

اظهرت تجربة أميركا اللاتينية خلال الثمانينات, ارتباط حالات التضخم الكبير او المنفلت او المفرط(hyperinflation) بإنهيار سعر صرف العملة. واظهرت خلال التسعينات, نجاح عدد من دولها في الخروج من التضخم, من خلال تثبيت سعر صرف العملة. ولقد عكست حقبة التسعينات في لبنان تجربة خروج من التضخّم, من خلال تثبيت سعر صرف العملة. ويمكن بالتالي عرض هاتين التجربتين, والمقارنة بينهما, خصوصاً لجهة ما ترتب عليهما من نتائج.

2-1. تجربة أميركا اللاتينية في ميدان خفض التضخم(désinflation) بواسطة سعر الصرف

ولقد زادت الأسعار خلال عقد الثمانينات, بنسبة 150 ضعفًا في المكسيك, و100 ألف ضعف في البيرو, و400 ألف ضعف في البرازيل, و3 ملايين ضعف في الأرجنتين, الخ(50).

المقاربات الأرثوذكسية وغير الأرثوذكسية في معالجة التضخم

وجرّبت دول أميركا اللاتينية, على إمتداد سنوات الثمانينات, مقاربات أرثوذكسية وغير أرثوذكسية الطابع, للحدّ من التضخم لديها. ويمكن التذكير هنا, أن العلاقة السببية التي تتأسس عليها سياسات مكافحة التضخم الأرثوذكسية الطابع, هي: عجز الموازنة (ارتفاع حجم الكتلة النقدية) التضخم. وتبعًا لهذه المقاربة, فإن معدل التضخم يساوي معدل نمو الكتلة النقدية. الأمر الذي يعني ان مواجهة التضخّم تتطلّب اعتماد سياسات مالية ونقدية تقشفية وانكماشية الطابع. وإزاء فشل هذه السياسات في تحقيق الغاية المرجوّة منها, وأخذاً بالاعتبار لكلفتها الاجتماعية المرتفعة, حاولت بعض دول أميركا اللاتينية اعتماد مقاربة أخرى, غير أرثوذكسية الطابع لمواجهة التضخم. وقد مثّل الاقتصاديون المنتسبون لهذه المقاربة تياراً, كان له تاريخياً موقفاً مشكّكاً من فوائد التعويل بالكامل على قوى السوق, لاستعادة التوازن الاقتصادي وتحقيق النمو. وقد بلوروا مقاربة لمواجهة التضخم وللتصحيح الاقتصادي, تقوم على رفض اعتماد الانكماش الاقتصادي اساساً له. وعبرت خطتا(cruzado) في البرازيل, و(austral) في الأرجنتين عن هذه المقاربة. وانطوت هاتان الخطتان ايضاً على معالجة للتضخم, تقوم على تجميد(gel) الأجور والأسعار. وحاولتا بذلك كسر الحلقة المفرغة التي تربط بين تطور الأجور وتطور الأسعار. كما وانهما ارتكزتا على تحقيق التوافق بين الأفرقاء الاجتماعيين لانجاح عملية التجميد الشامل للأسعار.

وتجدر الاشارة هنا, الى انه يمكن الوقوع في الدول الصناعية على تجارب ناجحة لضبط التضخم من خلال تجميد الأجور والأسعار. وقد شكلت فرنسا, طوال خمسين عامًا (1936- 1986), نموذجًا ناجحًا لضبط التضخم, بواسطة سياسة المداخيل والأسعار, أي بإقامة رقابة دائمة على تطورهما, وتجميدهما من وقت لآخر لفترة محدّدة, وليس بواسطة ادوات السياسة النقدية التقليدية(51).

إلا أن المقاربات غير الأرثوذكسية لم تنجح إلا على المدى القصير في خفض مستوى التضخم في بلدان أميركا اللاتينية. وقد فشلت في نهاية الأمر, أولاً لعدم توفرها على حلول للضغط الخارجي الكبير, الذي مثّله استنزاف الدين الخارجي للمداخيل الوطنية بالعملات الصعبة وبغيرها. وثانيًا, لأنها طبقت في غياب ستراتيجية تنمية جديدة, تهدف لتطوير القدرة الإنتاجية الوطنية للبلدان التي أخذت بها. أي ان عملية تجميد الأسعار والمداخيل التي حصلت, لم تكن عنصراً من عناصر هذه الستراتيجية التنموية الجديدة, التي كان الأخذ بها يتطلّب إجراء تغيير في طبيعة الإدارة الحكومية, أي يتطلّب في نهاية المطاف تغيير طبيعة الدولة(52).

التفسيرات المختلفة لنشوء حالات التضخم الكبير ودور سعر الصرف

وينبغي التمييز بين حالات التضخم العادي, ولو المرتفع, وبين حالات التضخم الكبير او المنفلت(hyperinflation) ليتاح تفسير كيفية انتهاء حالات التضخم هذه التي عرفتها دول عديدة في العالم خلال الثمانينات, واولها دول اميركا اللاتينية. ويعزو الاقتصاديون النيوكلاسيكيون نشوء حالات التضخم العادي, الى السياسة المالية والنقدية للحكومة. وبالنسبة لهم, تؤدي زيادة الإنفاق العام, او خفض الضرائب, او رفع مستوى نمو الكتلة النقدية, الى رفع مستوى الطلب الاجمالي. وينجم عن ذلك ارتفاع في مستوى التضخم. كذلك يتأثر عرض السلع سلباً ويزداد التضخم, اذا ارتفعت التوقعات التضخمية (anticipations), او حصلت صدمات تعيق نمو عرض السلع والخدمات (chocs d’offre), من مثل ارتفاع اسعار المواد الاوليّة, الخ. ويكتفي الاقتصاديون النيوكلاسيكيون بهذه العناصر لتفسير التضخم(53).

أما الاقتصاديون البنيويّون (structuralistes), فيقدمون قراءة مختلفة لأسباب التضخم, لا تنفي دور العناصر السالفة الذكر في رفع مستوى التضخم, وانما تركز على دور التنازع بين الافرقاء الاجتماعيين لحيازة اكبر حصة من الدخل الوطني

(conflits distributifs), ودور المسلكيات التضخمية للفئات الاجتماعية المختلفة

(comportements inflationnistes de groupe), لتفسير التضخم(54).

ويعتمد الاقتصاديون النيوكلاسيكيون لتفسير نشوء حالات التضخم الكبير, المقاربة نفسها التي يأخذون بها لتفسير حالات التضخم العادي. ويحمّلون عجز المالية العامة, وطريقة تمويل هذا العجز, مسؤولية نشوء حالات التضخم الكبير. ومنذ بداية السبعينات, ركزت شريحة منهم تنتمي الى ما يسمى بمدرسة التوقعات العقلانية

(Rational Expectations)، على دور التوقعات التي يكونها الفرقاء الاقتصاديون بصدد التضخم, كأحد العناصر التي تحدد مستواه الجاري. ومثّلت هذه الإضافة بنظرهم نقلة نوعية في فهم أسباب التضخم. وشدد هؤلاء الاقتصاديون انفسهم, في دراستهم لحالات التضخم الكبير, على الدور الذي تلعبه التوقعات التضخمية فيها. وأعطوا بصفتهم اقتصاديين نيوكلاسيكيين, دورًا رئيسيًا وشبه كامل لتطور الكتلة النقدية في تحديد مستوى التضخم. وجعلوا من معرفة الوضع الاقتصادي من قبل الفرقاء الاقتصاديين أساسًا للقرارات التي يتخذونها. وبالاستناد إلى التحليل الذي قدموه, فإنه يكفي أن يعلن المصرف المركزي عن سياسة نقدية متشددة, تنطوي على خفض لحجم السيولة, لكي يراجع الفرقاء الاقتصاديون توقعاتهم باتجاه الخفض, وليتدنى في الوقت عينه وفورًا, معدل التضخم الجاري.

أما بالنسبة للاقتصاديين الذين لا يأخذون بالمقاربة النقدية لمسألة التضخم, فان انتقال هذا الاخير من مستويات معتدلة إلى حالات التضخم الكبير, ينجم عن حالات الهروب من النقد, حيث تنتقل أزمة العملة إلى مرحلتها القصوى, وبحيث لا تعود هذه الاخيرة قادرة على القيام بوظائفها الثلاث, كوحدة حساب وكخزان للقيمة وكوسيلة دفع. ويرجعون أسباب ذلك الى اعتماد الدائنين ستراتيجيات مضاربة, كوسيلة للدفاع عن أنفسهم أمام تدني قيمة ممتلكاتهم التي تؤدي اليها سياسة المصرف المركزي, التي تقوم على تسييل عجز المالية العامة. وتتخذ هذه الستراتيجيات في دول العالم الثالث شكل اجماع على حيازة العملات الأجنبية, وخصوصًا الدولار. وهي تتيح للذين يعتمدونها, تلافي زيول الممارسة النقدية للمصرف المركزي, وتأكيد استقلاليتهم النسبية تجاهها. ومع اختيار الدائنين لهذه الاداة, كوسيلة للمضاربة, لا يعود التضخم الكبير مدفوعًا بزيادة الدين العام, بما هو مصدر لخلق النقد, كما تؤكد ذلك المقاربة النيوكلاسيكية او الكميّة(quantitativiste) للنقد, وإنما تصبح معدلاته انعكاسًا مباشرًا لتطور سعر صرف العملة. أي يُخضع تطور سعر صرف العملة الوطنية, في هذه الحالات, لوتيرته تطور الأسعار الداخلية والمتغيّرات الكلّية الأخرى(55). ويندرج هذا التفسير للتضخم الكبير او المنفلت, في خانة ذلك الذي سبقت الاشارة اليه, والذي يعتبر التضخم, نتيجة للمسلكيات التضخمية للفئات الاجتماعية المختلفة.

دور التوقعات التضخمية

وبالرغم من كون التفسير الذي قدمه الاقتصاديون النيوكلاسيكيون لأسباب التضخم الكبير, لا يفي بالحاجة, فإنّ تركيزهم على دور التوقعات, وإمكان تغييرها, من خلال تغيير السياسة النقدية, أعطى وصفة أثبتت نجاحها حين اعتمدت كأحد عناصر سياسات إيقاف التضخم التي أُخذ بها آنذاك. وبالتالي, فقد قدّم هؤلاء الاقتصاديون, الأساس النظري الذي استندت إليه سياسات الخروج من التضخم الليبرالية الطابع, التي اعتمدت في بداية التسعينات في دول أميركا اللاتينية وغيرها. وأثبت نجاح هذه السياسات, أنه بمقدار ما إن تطور أسعار الصرف وتغيّر التوقعات هي التي تحدد حالات التضخم الكبير, فإنها هي أيضًا التي تتيح إيقافه, وبشكل فوري. وقد أتاح التثبيت الفوري لسعر الصرف في مختلف هذه البلدان, مقرونًا بإجراءات نقدية متشدّدة, إيقافًا للتضخم ليس أقل فورية, في عدد منها(56).

المثال الأرجنتيني

وقد انخفض معدل التضخم في الأرجنتين على سبيل المثال, من 1343,9% في العام 1990, إلى 1,6% في العام 1995, بعد تطبيق سياسة لتثبيت سعر الصرف في العام 1991(57). وقد طبقت الأرجنتين سياسة قوامها: تثبيت سعر صرف العملة الوطنية الإسمي, على أساس بيزو يساوي دولار؛ 2( ضبط الإصدار النقدي بالبيزو؛ 3) تطبيق برنامج تصحيح هيكلي, هو تجسيد للبرامج التي يعتمدها صندوق النقد الدولي في العادة, لجهة خصخصة مؤسسات القطاع العام, وتحرير المبادلات مع الخارج. وقد جسدت هذه المقاربة عملية خروج نيوليبرالي من أزمة التضخم الكبير التي عرفتها الأرجنتين خلال عامي 1989 و1990.

وقد عكس اعتماد المقاربات الليبرالية للخروج من التضخم في أواخر الثمانينات وأوائل التسعينات أمرين, أولهما المصداقية الإضافية التي اكتسبتها المقاربات الأرثوذكسية بعد فشل المقاربات الغير أرثوذكسية في التثبيت الاقتصادي والتصحيح الهيكلي, وثانيهما, توفر مناخ دولي جديد في التسعينات, كان له الفضل الأكبر في إنجاح هذه السياسات.

توفر التمويل الخارجي, كعامل رئيسي مساعد

وإذا كان قد أمكن لعدد من دول أميركا اللاتينية, التأسيس منذ نهاية الثمانينات وبداية التسعينات لمرحلة جديدة غير تضخمية, من خلال تثبيت سعر الصرف, فإن العنصر الثاني الذي أسهم بإنجاح هذه السياسات, هو توفر تدفقات مالية خارجية, ضمنت ثبات وتحسّن هذا السعر. وقد اظهرت تجربة الأرجنتين والبرازيل وغيرهما, أن الإداة الرئيسية في مكافحة التضخم, منذ مطلع التسعينات, تمثلت بشكل رئيسي في اعتماد سعر صرف أقوى (Exchange rate based anti- inflation packages). إلا ان توفّر تدفقات مالية خارجية بمستويات عالية, هو ما سمح بتطبيق هذه السياسات

(58).

وقد شهدت الأرجنتين على سبيل المثال, تدفق نحو 40 مليار دولار من الخارج بين عامي 1991 و1994, أسهمت بإنجاح عملية التثبيت المذكورة. وتظهر تجربة أميركا اللاتينية ككل, أن حقبة الثمانينات تميزت بانقطاع التمويل الخارجي عن هذه الدول, الأمر الذي جعل أزماتها محتمة الحصول. وقد توقفت القروض المصرفية الغربية, بمجرد نشوب الأزمة في المكسيك, عام 1982. ولم تعد القروض الممنوحة بعد ذلك التاريخ تتجاوز ما هو مطلوب لتسهيل إعادة هيكلة خدمة الدين. أما خلال التسعينات, فقد توفر لهذه البلدان تمويل خارجي, حين تعرضت لأزمات من النوع ذاته, منع حصولها, كما في المكسيك, خلال العام 1995. كما لم يؤدّ حصول هذه الازمة في المكسيك, والتي عرفت باسم أزمة الـ Tequilla, لتوقف التدفقات التي تستفيد منها الدول الأخرى, وإن يكن قد أضعفها بعض الشيء.

2-2 . تجربة لبنان في مجال تثبيت سعر الصرف وخفض التضخم (désinflation)

ونتائجها

ولقد تم تخفيض معدل التضخم في لبنان, ابتداء من العام 1993, بتثبيت سعر صرف الليرة. وتراجع معدل التضخم من 120% خلال العام 1992, كما سبقت الإشارة, إلى 29% خلال العام 1993. وهبط مستوى التضخم على نحو إضافي, خلال السنوات اللاحقة. وقد انتقل هذا المعدل من 11,8% في العام 1994, إلى 11,2% في العام 1995, و 6,7% في العام 1996. ومع تأكد حالة التباطؤ في النمو, ابتداء من العام 1997, تراجع معدل التضخم على نحو إضافي خلال السنوات اللاحقة, منتقلاً من 8,6% في العام 1997, إلى 4,0% في العام 1998, و0,25 % في العام 1999, وصفر % في العام 2000, و 0,37 % في العام 2001(59). أي ان معدله الوسطي خلال اعوام 19942001, بلغ 5,3 % سنوياً.

وقد أسهم التغيير في طبيعة المرحلة, بإنجاح عملية خفض التضخم بواسطة سعر الصرف, خلال التسعينات. فلقد شكل هذا العقد, كما سبقت الاشارة لذلك, ظرفًا اقتصاديًا دوليًا مناسبًا, من حيث أنه جعل الاستدانة من الأسواق الدولية أمرًا متيسرًا لغالبية دول العالم. وعلى غرار ما حصل بالنسبة لدول أميركا اللاتينية خلال التسعينات, فقد شهد لبنان, تدفقًا هائلاً للتوظيفات الخارجية خلال العقد المذكور, أتاح له تمويل أنفاقه. وقد جعل حجم هذه التوظيفات الرئيس الحريري يفاخر بأنه أدى خدمة للبنان, بجعله قادرًا على الاستدانة من الأسواق المالية الدولية(60). وهو نجح بالفعل في توظيف الوجود المالي اللبناني في الخارج, لمصلحة الاستدانة من قبل الدولة.

إلا ان هذه القدرة على الاستدانة لم تقترن بحسن استخدام للموارد التي وفرتها للبنان. وبكلام آخر, فإن زيادة التحرير الاقتصادي, والإندماج الإضافي في السوق الدولية اللذين حصلا خلال السنوات السابقة, لم يكونا مرادفين لزيادة في فعالية الاقتصاد اللبناني, بل اقترنا بزيادة كبيرة في هشاشته الاقتصادية. وتكفي الإشارة ها هنا, إلى أن معدل تغطية الواردات من السلع بالصادرات منها, لم يتجاوز خلال التسعينات نسبة الـ 10%, بعد أن كان يمثل نسبة 40% خلال الستينات ونسبة 70% في النصف الأول من السبعينات(61). وقد عرف لبنان خلال حقبة التسعينات, ارتفاعاً قوياً في الاستهلاك الداخلي, نجم عن انخفاض مستوى التضخم فيه, واسهم به الأخذ بسياسات تسليف الاستهلاك, والتحسّن الذي طرأ على سعر صرف اللّيرة. إلا أنه شهد بالمقابل, تراجعًا في الاستثمار والانتاج, خصوصًا في قطاع السلع المعدة للتبادل الدولي. وجاء ذلك, نتيجة إنخفاض الربحية في القطاع المذكور, تسبب به إرتفاع أكلاف الإنتاج, وتحسّن سعر الصرف الحقيقي للعملة اللبنانية.

كما وان الاندفاع في الاستدانة, حصل بكلفة مرتفعة. وبقدر ما كان الوضع يزداد حراجة, أي بقدر ما كان الدين العام يزداد ارتفاعًا, كانت الفوائد المدفوعة للإبقاء على المستوى ذاته من التدفقات الخارجية, تزداد هي الأخرى. وقد بلغت الفوائد المدفوعة على الدين العام, بين عامي 1993 و 2000, 15,6 مليار دولار(62), أي نحو ثلثي كتلة الدين العام, في حينه.

ولقد تطور سعر الصرف الإسمي للعملة اللبنانية, من 1838 ل.ل./د. في العام 1992, إلى 1596 ل.ل./د., بنهاية العام 1995, و 1515 ل.ل./د. بنهاية العام 1998. ثم حافظ منذ ذلك التاريخ على المستوى ذاته, معبراً عن كونه سعر صرف معوّم زاحف.

أما سعر الصرف الفعلي الحقيقي, فهو يساوي: مؤشر تطور سعر الصرف الفعلي (أي سعر صرف العملة الوطنية تجاه كل العملات التي تحرر بها المبادلات الخارجية للبلد المعني, وليس فقط تجاه الدولار)x مؤشر الأسعار في قطاع السلع غير المعدة للتبادل الدولي / مؤشر الأسعار في قطاع السلع المعدة للتبادل الدولي. ويمكن أن نعبر عنه بطريقة أخرى, باعتباره يساوي: سعر الصرف الفعلي x مؤشر الأسعار المحلية / مؤشر الأسعار في الخارج. وتتيح معرفته تتبّع تطور مقدرة الاقتصاد الوطني على إنتاج سلع قابلة للتصدير. وفي العام 1993, كان سعر الصرف الفعلي الحقيقي قد تحسّن بنسبة 32%, مقارنة بما كان عليه في العام 1974(63). لكنه ارتفع بين عامي 1993 و2000, بنسبة 77%. وتعود أسباب هذا الإرتفاع, إلى تحسن سعر الصرف الفعلي بنسبة 58% من جهة, وإلى تجاوز معدل التضخم في لبنان, مستوياته في الخارج, بنسبة 11,72%, من جهة ثانية, خلال الحقبة المذكورة(64). أي أن تحسّن سعر الصرف الفعلي الحقيقي يعود بشكل رئيسي إلى تحسّن سعر الصرف الفعلي للعملة اللبنانية خلال الحقبة ذاتها. أما إذا اعتمدنا حقبة 19902000, فنجد أن سعر الصرف الفعلي الحقيقي تحسّن خلالها بنسبة 100 %. وبالتالي, فإن كلفة الإنتاج اللبناني زادت بمقدار الضعف خلال الحقبة المعنية, مقارنة بالكلفة ذاتها في بقية دول العالم. الأمر الذي يعني أنه نجم عن تثبيت سعر الصرف الاسمي إعاقة للقدرة الإنتاجية الداخلية في قطاع السلع المعدّة للتصدير, وللنمو الاقتصادي فيه. وهو ما يعبّر عنه تباطؤ بل توقف النمو الاقتصادي في لبنان منذ سنوات عدة.

ويمكن بالتالي, اختصار حقبة ما بعد الحرب في لبنان, بالقول, انه بقدر ما أتاح الانفتاح على التمويل الخارجي, تثبيت سعر صرف اللّيرة وخفض مستوى التضخم, فإنه ترافق مع ارتفاع حجم المديونية العامة, ومع اعاقة نمو المقدرة الإنتاجية والقدرة التنافسية الخارجية للاقتصاد الوطني. وتتشابه هذه التطورات التي شهدها لبنان على مستوى الاقتصاد المحلي, مع تلك التي عرفتها دول اخرى طبقت سياسات تثبيت اقتصادي, ذات مضمون نيوليبرالي.

مثال الأرجنتين مجدداًَ

وتمثل تجربة الارجنتين نموذجاً لهذه التجارب. وتتيح استعادة تجربتها مجددا, الاشارة الى السلبيات التي رافقت هذه التجربة خلال التسعينات, وجعلت نشوب الأزمة التي عرفتها مؤخراً, أمراً محتماً. وإذا كانت الأرجنتين قد شهدت خلال التسعينات تطورات إيجابية, جسدها نجاح التثبيت الاقتصادي وتدفق الرساميل الخارجية, فإن الوجه السلبي للوضع وهو الذي بات ظاهرًا منذ منتصف العقد المذكور تمثل بتحسّن سعر الصرف الفعلي الحقيقي لعملتها, بما جعله عائقًا أمام تطور قدرتها التنافسية الخارجية(65). وقد عمدت الارجنتين لتثبيت سعر الصرف الاسمي لعملتها منذ العام 1991, بموجب قانون(66), الأمر الذي أدّى الى ارتفاع سعر صرف العملة الأرجنتينية الفعلي الحقيقي خلال العشر سنوات الماضية, إلى ضعف ما ينبغي أن يكون عليه, وادى إلى اعاقة التصدير في هذه البلاد الى حد كبير, وإلى التسبب بحالة من الركود الاقتصادي, وبالأزمة الاجتماعية التي كشفت الازمة التي عرفتها مؤخراً عمقها.

وكان الاقتصاديون الأرجنتينيون قد اقترحوا منذ اواسط عقد التسعينات, اعتماد تعاطٍ براغماتي مع سعر صرف العملة الوطنية, بما يجعله سعرًا مرنًا, ويتيح الوصول إلى سعر صرف حقيقي للعملة يعزز القدرة التنافسية للاقتصاد الوطني(67).

3- أي موقف من موضوع خفض سعر صرف العملة في لبنان؟

يمكن ان يفسر العرض المتضمّن في الفقرة السابقة, وكأنه يعطي تسويغاً لإعتماد سعر صرف مرن للعملة اللبنانية, أي وكأنه يبرر خفضها. والامر ليس بالضبط على هذا النحو. ان ما رمى اليه هذا العرض, هو اظهار غياب السياسات الانتاجية في الدول التي اعتمدت سياسات تثبيت لسعر صرف عملتها. وقد ادى غياب هذه السياسات الى تفاقم الازمات الاقتصادية والاجتماعية في الدول المعنية, رغم توفر تدفقات مالية خارجية, استفادت منها هذه الاخيرة. اما النقطة الاضافية التي يمكن تسجيلها في هذا السياق, فهي ان النقاش حول ما اذا كان ينبغي اعتماد سعر صرف مرن او مثبّت للعملة اللبنانية, ليس الاهم في سلم الاولويات, وان النقاش الفعلي ينبغي ان يتركز حول كيفية اعتماد سياسات انتاجية فعّالة.

3-1. من له مصلحة في خفض سعر صرف الليرة؟

ان ما ينبغي التأكيد عليه, هو ان خفض سعر صرف الليرة اللبنانية, يمكن ان يأتي نتيجة سياسة حكومية متعمّدة, كما وانه يمكن ان يفرض فرضاً على الكل, اذا نشأت ازمة, ترتبت عليها موجة هروب من الليرة اللبنانية. وطالما بقيت الدولة قادرة على الاستمرار بتمويل خدمة الدين العام, فان ازمة الهروب من الليرة هذه لن تنشأ.

الدولة ذات مصلحة في خفض سعر صرف الليرة

والطرف الاول الذي له مصلحة في خفض سعر صرف الليرة هو الدولة. ويمكن ان تعمد هذه الاخيرة لاستخدام خفض سعر صرف الليرة, كوسيلة لخفض كلفة القطاع العام. أي ان اعتماد سعر صرف مرن حالياً, لن يفيد الا في التخفيف عن كاهل الدولة.

على عكس المصارف

ولا مصلحة للمصارف بخفض سعر صرف الليرة. فهو يجعل, في حال حصوله, الديون المترتبة لها بذمة الدولة تفقد قيمتها. ويشير المراقبون الى ان المصارف الكبرى في بيروت, اكتتبت في سندات الخزينة بنسبة 50 % الى 60 % من اجمالي ودائعها, حتى العام 2000. وهي نسبة اعلى بكثير من الـ 20 % لعام 1983 التي سبقت الاشارة اليها. كما وان معظم ارباح المصارف, تتأتى من الاكتتابات في سندات الخزينة. ويستخدم القطاع المصرفي ككل, 43 % من اجمالي ودائعه, لتمويل الدين العام الصافي(68).

تأثير محدود للضغوط الخارجية

أيضاً, سبقت الاشارة, الى ان قوة الضغوط الخارجية اختلفت بين حقبتي الثمانينات والتسعينات, ان في اميركا اللاتينية او في لبنان. وهي ادت لحصول الازمة في الحقبة الاولى, ولمنع حصولها في الحقبة الثانية.

وفي لبنان, كان حجم الدين العام, خلال العام 1984, اقل بكثير مما هو عليه الآن. لكن التزاحم للحصول على العملات الاجنبية اصطدم آنذاك, بندرة هذه العملات. وهي ندرة كان سببها في ذلك الحين, تراجع المداخيل البترولية وتراجع حجم التحويلات الى لبنان, وهروب الرساميل. أما حجم الدين العام حالياً, الذي يجعل من لبنان, اول دولة في العالم, من حيث نسبة الدين الى الناتج(69), فلم يرتب عليه انهياراً لسعر صرف العملة, كما في السابق. الامر الذي يؤكد ما يعرفه الخبراء في هذا الميدان, وهو ان ليس حجم الدين العام بالمطلق ما يطرح مشكلة, وانما ردات الفعل والممارسات التي يتسبب بها هذا الدين(70).

المحاذير السياسية للخفض

وللخفض ايضاً, محاذير سياسية كبيرة. إذ ان من شأنه افقاد النخبة السياسية مصداقيتها وشرعيتها السياسية. وما تزال تجربة حكومة الرئيس عمر كرامي ماثلة امام الكل, تشكل رادعاً لهم امام اعتماد هذا الخيار.

ولم يكن الامر على هذا النحو خلال الثمانينات. وقد جرت عمليات التخفيض المتتابعة لسعر صرف الليرة خلالها, دون ان يتجرّأ احد على وضع قواعد اللعبة القائمة موضع التساؤل. وقد اعتبرت حرية القطع من المقدسات التي لا يمكن المساس بها. وادى ذلك الى خفض مبالغ فيه لسعر صرف العملة اللبنانية, كما سبقت الاشارة. وقد امكن تحقيق ذلك, بفعل انقسام المجتمع اللبناني, وخضوعه لسلطة الميليشيات المختلفة. الامر الذي كان يجعله غير قادر على ابداء الاعتراض على ما كان يتعرّض له من تدمير لمقومات عيشه. بل ان تجربة الثمانينات تظهر ان سعر صرف العملة اضحى في مرحلة ما من مراحل الازمة, أداة في متناول السياسيين والمسؤولين, لا يترددون في محاولة الاستفادة منها, للضغط على مناوئيهم السياسيين, دون ان يعتريهم الخوف من تعريض انفسهم للمساءلة, او تكبيدهم ثمن ذلك على يد الجمهور اللبناني. وكان آخر هذه التجارب, دفع سعر الدولار الى مستوى 2875 ل.ل., خلال العام 1992, كما سبقت الاشارة لذلك. أيضاً, ان ما جعل الطبقة السياسية تنفق بلا حساب بعد الحرب, هو انه تم قبلاً الغاء جزء كبير من الدين العام بواسطة خفض سعر صرف العملة اللبنانية, وانه بالرغم من كل ما حمله ذلك الخفض من مآس للمجتمع اللبناني, فان احداً لم يحاسب على الذي حصل. وقد خرج اللبنانيون من تلك التجربة, كما خرجوا من تجربة الحرب ككل, من دون ان يفقهوا سبباً لما اصابهم, ومن دون ان يستخلصوا دروس التجربة.

وسيعبّر أي خفض لسعر صرف الليرة في حال حصوله, عن عجز المسؤولين الحكوميين عن توفير مداخيل اضافية للدولة, وعن تخليهم عن مسؤوليتهم على هذا الصعيد, وعن القائهم تبعات تزايد الدين العام على عاتق المجتمع كله. كما وانه سيكون دليلاً على ارادتهم تدفيع المجتمع اللبناني ثمناً باهظاً, لسوء ادارتهم الاقتصادية لحقبة ما بعد الحرب.

والامر الاكيد, انه لا يمكن, او لا ينبغي السماح بان تتكرر التجارب السابقة التي قامت على اخضاع المجتمع اللبناني لتخفيضات متتالية لسعر صرف عملته, لا يفقه لها سبباً.

لكن للابقاء على سعر الصرف الحالي كلفة

إلا ان هذا لا يعني اغفال كلفة الابقاء على الوضع القائم. وتنعكس حالياً ضرورة تأمين خدمة الدين العام, توقفاً شبه كامل للادارة عن تمويل الانفاق التنموي. حتى ان المشاريع التي يسهم البنك الدولي بتمويلها, والتي لا تموّل الدولة سوى جزء منها, يجري ايقافها. كما وان اجراءات خفض النفقات وزيادة الايرادات الضريبية التي تعدّها وزارة المالية, تمثّل هي الاخرى, احد مظاهر الكلفة التي يرتبها الابقاء على الوضع القائم.

تقابلها كلفة اكبر تترتب على خفض سعر صرف الليرة

إلا ان الخفض يرتب فوضى وخسارة للبنانيين اكبر من تلك التي تنشأ عن عدم خفضه. واول النتائج التي ستترتّب عليه, ارتفاع كبير في الاسعار, ينجم عنه انخفاض بالمقدار ذاته للقدرة الشرائية للمداخيل بالليرة اللبنانية. وسوف يستدرج هذا الامر, تحرّكات لا تحصى لتصحيح الاجور, ولاعادة القدرة الشرائية المفقودة لهذه الاخيرة. وسيمثّل الانهيار الذي يلحق بالقدرة الشرائية للاجور, الأثر الاهم بدون شك, الذي سيترتب على عملية خفض سعر صرف الليرة اللبنانية. وسيشكل انهيار هذه القدرة صدمة للعاملين بالاجر, يتشابه وقعها عليهم مع ما سبق لهم ان خبروه خلال حقبة النصف الثاني من عقد الثمانينات الماضي. وسيضعف هذا الانهيار حوافزهم للعمل في لبنان على نحو اضافي, ويعزّز دوافعهم للهجرة الجماعية الى الخارج. واذا اخذنا بالاعتبار, التردي الاضافي لانتاجية العاملين في الداخل على اختلاف فئاتهم, الذي سيرتبه هذا الخفض, وزيادة الهجرة الى الخارج التي ستنجم عنه, فانه يبدو كما لو كان أداة بامتياز لاعطاء قوة اضافية للعوامل التي تعمّق التخلّف في لبنان, وتنتزع من هذا البلد مقومات تطوير نفسه وتحقيق نموه الاقتصادي. وقد بات معلوماً, من جهة اخرى, ان خفض سعرصرف الليرة يرتب زيادة في الاعباء التي تتحملها الدولة على صعيد خدمة الدين العام(71).

خلاصة

ان الامر الأهم الذي ينبغي تسجيله بخصوص تجربة لبنان السابقة في ميدان خفض سعر صرف العملة, هو ان هذا الخفض لم يكن له أي مردود, لجهة تعزيز القدرة الانتاجية للاقتصاد الوطني. وذلك لانه لم يستثمر كاحد عناصر مشروع نمو بديل, منفتح على السوق الدولية. ويرجع ذلك, لغياب هذا التصوّر في الاساس لدى المسؤولين, وغياب الادارة الحكومية التي تستطيع وضعه موضع التنفيذ. وان سياسة هادفة في ميدان سعر صرف الليرة, تتطلّب تحديد سعر صرف مناسب, يجري ربطه باهداف السياسة الصناعية, ويكون خاضعاً لمستلزماتها.

مفهوم سعر الصرف المناسب (appropriate)

وتقدم الأدبيات الاقتصادية أكثر من تعريف لما يسمى بسعر الصرف المناسب. والسعر الذي يهمنا في هذا الإطار, هو ذلك الذي يتيح تعزيز القدرة التنافسية للسلع التي ينتجها الاقتصاد الوطني, القابلة للتبادل الدولي(72). وينبغي بالتالي, أن يكون هذا السعر مرنًا, بحيث يمنع تحسن سعر صرف العملة تجاه بقية العملات, مع ما يرتبه ذلك من إعاقة للقدرة على التصدير. ويؤمن تعريف سعر صرف العملة الوطنية على هذا النحو, خدمة للاقتصاد الوطني أكبر من تلك التي تنجم عن الأخذ بسعر صرف مثبت لهذه العملة. ويكون إسهامه في النمو الاقتصادي إيجابيًا, شرط اقتران الأخذ به, بتطبيق سياسة اقتصادية تهدف لتعزيز القدرة الإنتاجية الوطنية المعدة للتصدير. وفي حال اعتماد سياسة كهذه, يعوّض النمو المتحقق, وزيادة معدل الاستخدام, وما إلى ذلك من تطورات إيجابية ناجمة عنها, زيولها السلبية المتمثلة بوجود حدّ من التضخم في الاقتصاد الوطني, يترتّب عليه تآكل للقدرة الشرائية للاجور.

سياسة التحوّل الاقتصادي البديلة

لكن شرط اعتماد سعر صرف مرن في لبنان, هو وجود سياسة تحوّل اقتصادي, يصار لتطبيقها, ويعوّل عليها لتحقيق مشروع التنمية الذي لم ينجح لبنان في تحقيقه خلال حقبة ما بعد الحرب. أي انه ينبغي بلورة هذه السياسة والشروع بتطبيقها قبل الحديث عن أي تغيير في سعر صرف العملة الوطنية. وفي حال تطبيق سياسة كهذه فقط, يمكن اعتماد سعر صرف مرن للعملة الوطنية. ويكتسب هذا الاخير تبريره إذذاك, من كونه مرتبطاً بهذه السياسة, ومسخّراً لإنجاحها. ويشكل تغيير الإدارة العامة واعتماد سياسة صناعية بنيوية الطابع, العنوانان الرئيسيان لسياسة التحوّل الاقتصادي البديلة هذه.

ويتناول الشق الأول من هذه السياسة, وضع سياسة إدارية جديدة موضع التطبيق, تتيح إقامة إدارة حكومية كفوءة وفعالة, يجري تنسيب أفرادها على قاعدة الكفاية والاستحقاق فقط, وتكون مهمتها تحقيق مشروع التحول الاقتصادي الشامل, على أن تستوحي في مقاربتها لهذا الموضوع, النموذج الشمالشرق آسيوي للدولة التنموية (كوريا الجنوبية, تايوان, اليابان).

أما العنصر الرئيسي الآخر في سياسة التحوّل الاقتصادي هذه, فيتناول وضع سياسة صناعية جديدة, بنيوية الطابع, موضع التنفيذ. وينبغي أن يأخذ تعريف هذه السياسة بالاعتبار, التحوّلات التي طرأت منذ الستينات والسبعينات, في ميدان العلاقات الاقتصادية الدولية, والتي تفرض ضرورة تحقيق إنتاج تنافسي, ضمن إطار من الانفتاح الاقتصادي, ومن تحرير المبادلات مع الخارج. ويكون هدف هذه السياسة, بناء صناعة وطنية تمتلك ميزات تنافسية تجعلها قادرة على التصدير إلى الأسواق الدولية. ويتطلب تحقيق هذا الأمر, تدخلاً فعالاً وانتقائيًا من قبل الإدارة الحكومية على هذا المستوى. ويقوم هذا التدخل على تقديم حوافز وأشكال حماية ودعم متعددة ومتنوعة للمؤسسات التي ستنشأ, على أن تلتزم هذه المؤسسات بتنفيذ الخطط الحكومية الموضوعة, التي تهدف لبناء قدرة تنافسية دولية للاقتصاد الوطني.