- En

- Fr

- عربي

إقتصاد ومال

الاكتتابات بالليرة اللبنانية تشهد اقبالاً عالياً

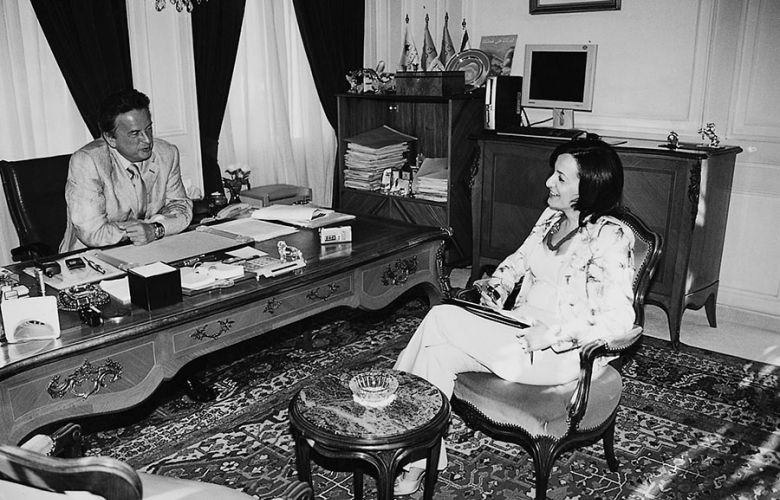

أكد حاكم مصرف لبنان رياض سلامة أن لبنان تخطى مخاطر الإنهيار النقدي، وعادت الثقة الى الأسواق اللبنانية، حيث تشهد الاكتتابات بسندات الخزينة بالليرة اللبنانية إقبالاً شديداً.

واعتبر أن هناك ضرورة ملحّة بالإستمرار في الثوابت الأساسية للسياسة المالية التي اعتمدت سابقاً، وأنه لا خيار للبنان خارج الإستقرار النقدي، باعتباره عنصراً أساسياً للثقة بلبنان.

وأوضح الحاكم أن التنسيق تام بين البنك والحكومة في السياسة المالية والنقدية، مشيراً الى عمليات دمج مصرفية جديدة سوف تتم في هذه الفترة.

ولفت سلامة الى نية البنك المركزي عرض بعض ممتلكاته من سياحية ومصرفية وعقارية للبيع، بغية إعادة البنك المركزي الى دوره النقدي، والتخفيف من اشتثماراته ذات الطابع التجاري.

وشدد أخيراً على ضرورة أن تشمل الإصلاحات، ليس فقط النقد، بل كافة المؤسسات التابعة للدولة والعاملة والمتفاعلة مع الاقتصاد، مشيراً الى النوايا الجيدة من قبل المجتمع الدولي لمساعدة لبنان، نافياً تحديد موعد لعقد إجتماع "دعم لبنان".

كلام الحاكم رياض سلامة جاء خلال حديث أجرته معه مجلة "الجيش" مع بدء ولايته الجديدة.

السياسة النقدية المعتمدة

* ولاية جديدة، ما هي تصوراتكم لها؟ هل سيكون الواقع الجديد مريحاً أم لا، وهل ستستمرون في السياسة النقدية التي اعتمدتموها في الولايات السابقة؟

أعتقد أن السياسة النقدية سوف تستمر كما كان الحال عليه منذ عهد حكومة الرئيس الحريري والحكومات الأخرى. فالهدف الأساسي، هو الحفاظ على استقرار سعر صرف الليرة، وتأمين سلامة القطاع المصرفي. وقضية تأمين التمويل للدولة هو من القضايا الأساسية للمحافظة على الإستقرار النقدي.

في الظروف العادية، تتمكن الدولة من تمويل العجز في ميزانيتها من الأسواق، وذلك من خلال اصدار سندات بالعملة اللبنانية أو بالدولار. ولقد شهدنا مؤخراً إقبالاً هاماً على هذه السندات مع عودة الثقة. بدوره البنك المركزي يضطر (وهذا ما حصل مع حكومات الرئيس الحريري والحكومات الأخرى) أن يكون مكتتباً بهذه الإصدارات، اذا لم تتوافر الطلبات من قبل القطاع الخاص، وذلك حفاظاً على ملاءة وسمعة الدولة اللبنانية بتسديد ديونها، وحفاظاً على القطاع المصرفي، خصوصاً وانه يستعمل جزءاً من أموال المودعين من أجل شراء سندات، علماً أن معظم هذه الإصدارات تتم من أجل تسديد ديون سابقة.

واضاف: إننا مستمرون بهذه الثوابت، وبمعزل عن التغييرات التي حصلت في لبنان. فالتعاون مع الحكومة الجديدة واضح، وسوف يتم عقد اجتماعات (أسبوعية تقريباً)، يترأسها رئيس الوزراء وينضم إليها حاكم مصرف لبنان مع وزير المالية، وتهدف الى إقامة تنسيق بالسياسة المالية والنقدية.

* واجه لبنان أزمة مالية خطيرة، فما هي أهم التدابير التي قمتم بها، وهل انتم مستمرون في سياسة الاستقرار النقدي، سيما وان هناك إنتقادات حولها؟

لا خيار للبنان خارج الإستقرار النقدي، باعتبار أن هذا الإستقرار هو من أهم العناصر الأساسية للثقة، التي من شأنها التحكّم بحركة الناس بتصرفاتهم وأموالهم، ان في عمليات الإيداع واختيار العملة، أو في الاستثمارات.

ومصرف لبنان يحترم كافة الآراء، وانما سياسة الإستقرار النقدي، هي سياسة ثابتة بتطلعاتنا. كما وان البنك المركزي ينفّذ التوجّه الذي أعربت عنه حكومات متتالية، وضمّت وزراء، كانوا من أبرز المنتقدين لسياسة الإستقرار النقدي. وهذا التوجّه موجود لدى مجلس النواب ورئيس الجمهورية. وبالتالي هناك إجماع في لبنان على الصعيد الرسمي على هذه السياسة. وكما ذكرت، إن لبنان تخطى مخاطر عديدة، أكبرها كان إثر استشهاد الرئيس رفيق الحريري، من خلال هندسات مالية، وبالمحافظة على ثقة الأسواق لاجتياز المخاطر. والإقبال الشديد الذي نشهده اليوم على شراء الليرة والتخلي عن الدولار والاكتتابات بسندات بالليرة اللبنانية لمدة ثلاث سنوات، يمكننا اعتباره مكافأة لنجاح تمرير لبنان من مخاطر الانهيار.

تغيرات في الفوائد

* لقد تمّ اعتماد سياسة رفع الفوائد منذ نحو الأربعة أشهر على سندات الخزينة قبل الاستحقاقين في 15 نيسان و15 أيار، تشجيعاً منكم للمكتتبين، ومن ثم جرى تخفيضها بعد فترة وجيزة. فهل يمكننا القول بأن الظروف المالية باتت أفضل اليوم؟

البنك المركزي يتفاعل مع الأسواق، فعندما ينخفض الطلب على السندات، نلجأ الى رفع الفوائد، باعتبارها الحافز لإعادة الطلب على السندات. ولكن اليوم، وكما تشير الاحصاءات الأخيرة، أن هناك فوائض كبيرة بالاكتتابات، مما يعني أن الأسواق تقبل بتحمّل مخاطر الدين اللبناني بفوائد أقل.

* ولكن نلاحظ أن رفع وخفض الفوائد تمّ بفترة زمنية وجيزة نسبياً، فهل هذا صحي؟

لا توجد ثوابت في عالم المال، فالتقلبات فيه تتم بفترات أقصر من التي حصلت في لبنان. وخير دليل على ذلك، ما شهدناه في أسواق المال في نيويورك إثر احداث 11 ايلول. فهذا الموضوع لا يحكمه عامل الوقت، بل واقع السوق.

الاستحقاقات المالية

* هناك استحقاقات مالية قريبة على لبنان، فهل ما زال لبنان يحوز على ثقة المجتمع الدولي، كي يتمكن من القيام بعمليات "سواب" جديدة واكتتابات؟

المقصود بإعادة الثقة، هو إعادة الجو الاستثماري الى لبنان، وتشجيع الأجانب واللبنانيين المقيمين في الخارج على إيداع أموالهم في لبنان.

وعملية الإستدانة ضرورية طالما ان هناك من عجز. واننا ننادي وباستمرار، بضرورة إجراء إصلاحات تقضي على هذا العجز، وذلك ليس فقط من اجل تحسين الثقة،بل من أجل تحسين تصنيف لبنان (هو اليوم "B")، خصوصاً في ظل المستقبل العالمي للمصارف، التي سوف تتأثر كثيراً بالتقييم السيادي لدولها، لناحية ممارسة نشاطها.

أما بالنسبة للاكتتابات، فإنها تتم بصورة أسبوعية على صعيد العملة اللبنانية، وأما على صعيد الإصدارات بالعملات الأجنبية، فهذا الأمر يعود الى الحكومة اللبنانية وليس الى البنك المركزي.

في المبدأ، إن الدولة هي التي تقوم بعمليات الاستدانة، وعندما تحتاج المساعدات، تطلب من البنك المركزي القيام بعمليات تسويق الدين. وقضية توقيت عملية الإستدانة هي من شأن الحكومة وحاجاتها فقط. واعتقد أنه سوف يتم قريباً إصدار جديد لسد حاجات الدولة، إضافة الى عملية استبدال (سواب) للسندات المستحقة في العام 2006، إبتداء من شهر أيلول، باعتبار أن الأسواق المالية تعود الى حركتها الطبيعية في هذه الفترة.

حجم الدين والاحتياط

* ما هو حجم الدين العام الفعلي لغاية اليوم؟

يقارب الدين العام ال36 مليار دولار، إنما الجزء الموجود منه في الأسواق هو 23 مليار دولار. أما الفرق البالغ 12 مليار دولار، فهو ممسوك، إما من قبل البنك المركزي أو الضمان الإجتماعي، أو من قبل الدول التي أقرضت لبنان خلال مؤتمر باريس2. وبالفعل، فإن تفاعل الأسواق يتمّ مع 23 مليار دولار، الموجودة بين أيدي المصارف والأفراد.

* ما هو حجم احتياطي مصرف لبنان الفعلي اليوم؟

ان الموجودات الخارجية هي بقيمة 10 مليارات و80 مليون دولار، هذا باستثناء موجودات الذهب والعقارات والمساهمات. وبالتالي فإن ميزانية البنك المركزي هي في حدود 16 مليار دولار.

* كيف تنظرون إلى قانون الدمج، وهل تتوقعون من خلاله عمليات دمج سريعة، لا سيما وأن شروط "بازل" إقترب موعد تطبيقها في العام 2007؟

يقسم موضوع دمج المصارف اليوم الى جزءين.

الجزء الأول يتعلق بوجود قانون للدمج، وهو أمر أساسي لطمأنة المودعين، وتمكين البنك المركزي من متابعة عمليات الدمج. ولقد تبيّن ذلك من خلال عمليات الدمج السابقة والتي أخرجت أكثر من 25 مصرفاً من الأسواق، من دون أية خسائر. وشكلت هذه العملية عنصر الثقة وطوّرت قاعدة الودائع في لبنان.

وبالتالي، فإن هناك مصلحة للإقتصاد اللبناني، الذي يحتاج بصورة مستمرة الى عملية تحويل خارجي، وبظل خروج المصارف الدولية من لبنان، بسبب تطبيق "بازل2"، الى تطوير إمكانياته، وتوسيع قاعدة الودائع، ومما لا شك فيه أن قانون الدمج الحالي، هو من لعب هذا الدور بنجاح.

أمّا الجزء الثاني فيتعلق بمعالجة تصنيف لبنان وهذا أمر أساسي ويجب أن يكون من الأهداف الأساسية التي تتوجه لمعالجتها الحكومة الحالية والحكومات القادمة، باعتبار أن التسليف وكلفته مرتبطان بعملية تصنيف لبنان.

تملّك ثم بيع

* قام مصرف لبنان بتملّك مؤسسات متعثرة، كشركة طيران الشرق الأوسط، ونجح بانقاذها، وهي اليوم تعمل بشكل طبيعي، وتحقق الأرباح. فهل هناك من نية لشراء مؤسسات أخرى؟ وما صحة قضية عرض بعض المؤسسات التي قمتم بتملّكها للبيع، مثل الكورال بيتش والبنك اللبناني للتجارة وبنك المدينة...؟

اضطر البنك المركزي الى تملك مؤسسات لأسباب تعود الى مصلحة لبنان، باعتبار أن لبنان لا يمكنه الاستمرار من دون شركة طيران. ويبدو جلياً اليوم وأكثر من أي وقت مضى، أن المخرج الوحيد للبنان هو الجو. لذا كانت هناك ضرورة ملحّة لتدخّل البنك المركزي، ليس فقط باقراض المال، وإنما بالتملّك. وقانون النقد والتسليف يسمح للمصرف بتملّك شركات ذات منفعة عامة، أو شركات مختلطة (يوجد فيها مساهمة للدولة). وأوضح سلامة انه حفاظاً على الاستقرار ووفقاً للدور المرسوم أساساً له فإن البنك المركزي ليس من المفترض أن يقوم بأعمال تجارية، ولكنه ولحالات استثنائية اضطر الى ذلك.

وأردف قائلاً: هدفنا اليوم إعادة بيع هذه المؤسسات كافة، من سياحية ومصرفية وأملاك عقارية... ونحن نملك مشروعاً للبيع لكننا لم نتخذ القرار النهائي بتوقيته.والهدف الأساسي من ذلك إعادة البنك المركزي الى دوره النقدي، والتخفيف من إستثماراته ذات الطابع التجاري. وحالياً نقوم ببيع بعض الممتلكات، وفي ما بعد سوف يتم بيع البنك اللبناني للتجارة. كما وأننا قد اتخذنا قراراً في الجمعية العمومية الخاصة بشركة طيران الشرق الأوسط، بعرض بعض أسهمها للبيع.

كيف ينهض الاقتصاد؟

* هل سيستمر البنك المركزي بتمويل مؤسسة كهرباء لبنان، وهل استرديتم الأموال السابقة؟

إن مصرف لبنان لم يموّل أية مؤسسة لبنانية. إنما هناك قانون صدر عن مجلس النواب، يطلب بموجبه من المصرف، إقراض مؤسسة كهرباء لبنان مبلغاً قدره 70 مليون دولار. وحصل ذلك قبل تسلمي حاكمية المصرف المركزي في التسعينيات. ولقد تمّ تسديد هذا المبلغ من قبل المؤسسة، مع كامل الفوائد المترتبة.

ومن ثم، وبموجب قانون آخر، تمّ إقراض المؤسسة مبلغاً وقدره نحو 200 مليون دولار، ويفرض على المؤسسة تسديده بعد خمس سنوات. وهي اليوم تقوم بتسديده مع الفوائد أيضاً.

وفي الحالتين، توجد كفالة الدولة اللبنانية على هذه القروض، مما يعني أنه بامكان المصرف المركزي تحصيل أمواله من الدولة، في حال تعثر مؤسسة كهرباء لبنان وعدم تمكنها من دفع مستحقاتها.

وكما ذكرت سابقاً، لقد اكتتب البنك المركزي بسندات، إنما لدى الدولة مداخيلها ولديها إمكانية إعادة التمويل من خلال الأسواق وسندات الدين.

وبالتالي، يمكننا التأكيد أن البنك المركزي لم يقم بتمويل أية مؤسسة لبنانية باستثناء هذين القرضين، حفاظاً على الإستقرار. ولقد تمّت العملية بظل قوانين صادرة عن الحكومة ومجلس النواب، وبكفالة الدولة اللبنانية.

* هل من مؤتمر لدعم لبنان في تشرين المقبل؟ وما هو السبيل للنهوض بالاقتصاد اللبناني اليوم؟

هناك نوايا جيدة للمساعدة، ولكن لم يحدد لغاية الآن موعد لعقد إجتماع دعم للبنان، وهذا كلام مؤكد. ومن دون ضبط العجز، لا يمكننا التوصل الى تحرير ما يكفي من الأموال لكي تتوجه للاستثمار، باعتبار أن الدولة ستبقى المنافس الأول للقطاع الخاص، من خلال الإقتراض في عملية التمويل. وبالتالي فإن بنية الفوائد سوف تبقى مرتفعة في لبنان، وهذا أمر مضر جداً بالاقتصاد.

من جهة أخرى، لا يمكن للدولة تحسين تصنيفها السيادي، إلا من خلال تحسين أداء المؤسسات التابعة لها، والتي تملك صفة تجارية، وعلى رأسها مؤسسة كهرباء لبنان. ومن هنا، لا يمكن للاصلاح أن يقتصر على الإصلاح النقدي، بل يجب أن يشمل المؤسسات العاملة والمتفاعلة مع الإقتصاد يومياً.